親世代と子世代がサポートし合いながら暮らしていく三世代同居にリフォームすると減税が受けられます。ぜひチェックしておきましょう!

特に平成28年度に「三世代同居に対応した住宅リフォームを行う場合の特例措置」が創設され、同居のためのリフォームに対して減税措置が受けられるようになりました。そこで今回は「三世代同居リフォーム減税」についての概要についてご紹介いたします。

三世代同居リフォームって?

近頃は共働き世帯が珍しくない状態になっており、しかしながら保育園の待機児童問題や病児保育問題など、出生率が下がっているにもかかわらず子育てに対する社会の受け入れ態勢がなかなか整っていないというのが現実です。子育てが終わった世代にとっては、住まいの維持管理についてや、家族(自らも)の介護のことを考える必要が出てきます。そのような中、世代間でサポートし合いながら暮らしていく「三世代同居」が注目されていますが、世代間のプライバシーや暮らしやすさを考えると、玄関や水回り設備(キッチン、浴室など)をそれぞれに独立させておく方がよいことになります。

この「三世代同居リフォーム減税」においては、「キッチン」「浴室」「トイレ」「玄関」の増設に伴うリフォームがその対象とされました。比較的規模と予算が大きくなりやすい種類のリフォームであることから、この制度をよく理解しておくことで、リフォームをかなりお得にすることができます。

自己資金でもローンでも利用できる減税制度

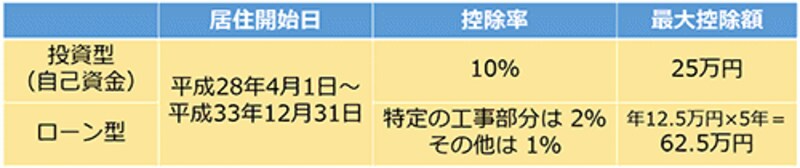

この「三世代同居リフォーム減税」では、投資型(自己資金)またはローン型というように2種類の減税が用意されており、いずれかが選択できるようになっています。

三世代同居リフォーム減税は自己資金でもローンでも利用できる制度になっています。お金の都合に合わせて、上手に制度を選択しましょう。

「三世代同居リフォーム減税」は、以前から実施されている他のリフォーム減税制度を元に設計されているため、三世代同居リフォームの他、省エネやバリアフリー、耐震工事などと組み合わせて減税制度を活用することができます。

【関連記事】

・省エネ・介護・耐震リフォームで税金が還ってくる!

それでは早速「三世代同居リフォーム減税」の概要や適用条件について見ていきましょう。

水回り設備と玄関がキーワード!

「三世代同居リフォーム減税」で対象となる要件、工事は以下の通りです。【対象となる主な要件】

・その者が主として居住の用に供する家屋であること

・住宅の引き渡し、または工事完了から6か月以内に居住の用に供すること

・床面積が50m²以上であること

・店舗等併用住宅の場合は、床面積の1/2以上が居住用であること

・合計所得金額が3,000万円以下であること

【対象となる工事】

・以下の1~4のいずれかに該当する工事。ただし、リフォーム後、居住部分に「調理室」「浴室」「便所」「玄関」のうち、いずれか2つ以上の室がそれぞれ複数ある場合に限る。

- 調理室を増設する工事(ミニキッチンでも可。ただし、改修後の住宅にミニキッチン以外の調理室がある場合に限る)

- 浴室を増設する工事(浴槽がないシャワー専用浴室でも可。ただし、改修後の住宅に浴槽を有する浴室がある場合に限る)

- 便所を増設する工事

- 玄関を増設する工事

こうしてみてみると、なんだか複雑そうに感じるかもしれませんが、早い話が「1.キッチン」「2.浴室」「3.トイレ」「4.玄関」のうち、「いずれか2種類が2つ以上」となるよう「増設リフォームする場合」に対象となります。もともと2か所トイレがあるお住まいでトイレをリフォームする場合は「増設」ではないので、本制度の減税対象とはなりませんので注意が必要です。

確定申告必須!その他必要書類をチェックしよう!

三世代同居リフォームの減税を受けるためには確定申告が必須です。年度ごとに指定された期日に申告しないと、減税が受けられなくなってしまいます。必ず事前にチェックしておきましょう。

- 税控除額の計算証明書

- 工事完了後の家屋の登記事項証明書

- 住民票の写し

- 源泉徴収票(給与所得者の場合)

- 補助金などの額が明らかな書類(当該工事に関連する補助金をもらっている場合)

- リフォームローン等の年末残高証明書(ローン型の控除を受ける場合)

- 工事請負契約書の写し及び関連書類(工事業者に用意してもらいましょう)

- 増改築等工事証明書

1の「税控除額の計算証明書」については、最寄りの税務署で入手するか、国税庁のホームページからダウンロードできます。また、8の「増改築等工事証明書」については、建築士事務所に属している建築士に発行してもらった証明書、もしくは確認検査・住宅性能評価機関、住宅瑕疵担保責任保険法人などから発行される証明書を意味します。すべてのリフォーム業者が発行できるとは限りませんので、減税手続き用の証明書が発行できるかを確認した上で、工事を依頼するようにしましょう。

給与所得者でローン型の減税を受ける方は、2年目以降年末調整の手続きだけで控除を受けることができます。確定申告は非常に手間に感じるかもしれませんが、上記のようなリフォームを検討する時には予算を大きく左右する部分となりますので、工事業者と打ち合わせする際には、概算の還付額をシミュレーションしながら、プランを練っていき、少しでもお得なリフォームを実現しましょう。

【関連記事】

・省エネ改修ローン減税で絶対お得にリフォームする!

・投資型省エネリフォームで賢く減税する!

・リフォームも住宅ローン減税の対象になる!?