S&P500指数は6月6日(月)に年初来高値を更新!

年初来高値更新の米国株。中国リスクが顕在化しなければ更に上昇していくシナリオも

ただし、まだ転換したばかりの脆い状態であり、夏場に急落すれば簡単に再下落転換となりえる位置です。より万全に長期トレンドを判断するには、今後、上向きの長期線(40週線)がしっかりと、不動のものとなるのを確認していく必要あります。仮に長期上昇がこのまま定着すれば、各米国株指数は史上最高値を簡単に突破し、さらに一段高へと発展して行きます。

今回は、果たして米国株は過去最高値を抜いていけるのでしょうか?

米国の主要企業の業績は堅調。中国の問題が顕在しなければ株価は最高値更新するシナリオも

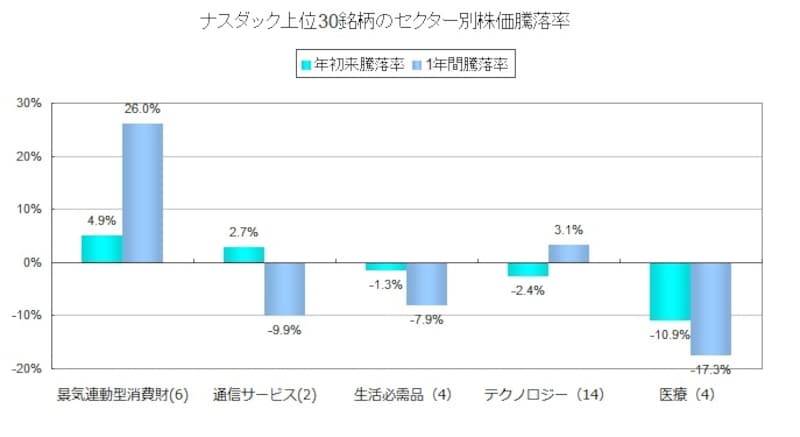

米国株がこのまま過去最高値を抜けていけるかどうかは、外的要因と内的要因の2つで考えることが出来ると思います。外的要因で一番大きな中国の見通しについては 中国のクレジットバブル崩壊!?日経平均への影響は?で書きましたので合わせてご参照下さい。ちなみに、米国企業の業績も、スターバックスやナイキ、アップルをはじめ、指数構成ウェイトの高い大型株ほど、中国売上のウェイトが高くなってきています。一方、外的要因以外に米国株の高値を占うものは企業業績です。ここではナスダック総合指数の上位30銘柄(ナスダック全体の時価総額の約45%)に絞って調べてみてみたいと思います。これら30銘柄は5つのセクターに集約されました。セクターごとに時価総額加重平均した騰落率は上のようになります。6銘柄ある景気連動型消費財のうち、アマゾン(AMZN)が圧倒的に指数に貢献しています。バイオ医薬大手4社のある医療セクターは、昨夜(7日)の市場でもそうでしたが、株価の下落が目立ちます。日本の東証マザーズ市場でバイオ株が賑わっているのとは対象的で、2~3年ほど時差があるようです。

次に利益成長率予想です。30社全体の前期利益額は2,019億ドルで、今期(2016年)予想は+6.37%増加して2,148億ドルとなる見込みで、悪くありません。中国依存の高いアップル一社で▼51億ドルのマイナス要因となりますが、フェイスブック、アルファベット、アマゾン(+328.7%増益予想)などが増益を牽引します。また来期(2017年)の予想においては、アップルが増益に転じる予想によって、30社全体で2,442億ドルの純利益へと、+13.69%もの増益が予想されています。今後数年の増益貢献度としては、アマゾンが断トツで高くなっているところで、ナスダック指数を支えるエンジンとなりそうです。もともとアマゾンは巨体でしたが、これまで全く利益貢献してこなかった為(先行投資費用で)、収穫期に入って貢献度合いが大きくなりそうです。

また30社合計の昨年純利益額を同株主資本合計額で割ると、20.1%という高いROEが出てきます。そして30社それぞれの目標株価平均も、現株価で時価総額加重平均して15%下回っています(=上昇余地)。いずれも代表的な大型銘柄であり、それぞれ20~30名以上のアナリストが予想を投稿しており、信頼性は高いと言えますが、いざ株式市場が暴落してくると一斉に予想の下方修正をしてくるので、もちろん絶対ではありません。

まとめますと、米国のROEの高い企業がそこそこの増益予想となっていることで、今後1~2年の潜在的な株価上昇余地はあると思われます。この間、中国のクレジットバブルが弾けずに小康状態を保ち、FRBが超緩やかな利上げへと駒を無事進めれば、米国の株価は過去最高値を更新していく可能性があります。真の業績相場とは、利上げ圧力を振り切って上がって行く強いものです。

もちろん、日本株へも好影響があります。米国が非常に緩やかな利上げを実施できるような状況となれば、それは緩やかな円安効果となって日経平均にプラスに働き、日経平均はボックス圏を上抜けて上昇していくシナリオも十分期待出来ることになるからです。

参考:日本株通信

※記載されている情報は、正確かつ信頼しうると判断した情報源から入手しておりますが、その正確性または完全性を保証したものではありません。予告無く変更される場合があります。また、資産運用、投資はリスクを伴います。投資に関する最終判断は、御自身の責任でお願い申し上げます。