将来の収益を見越して株式投資にまわす

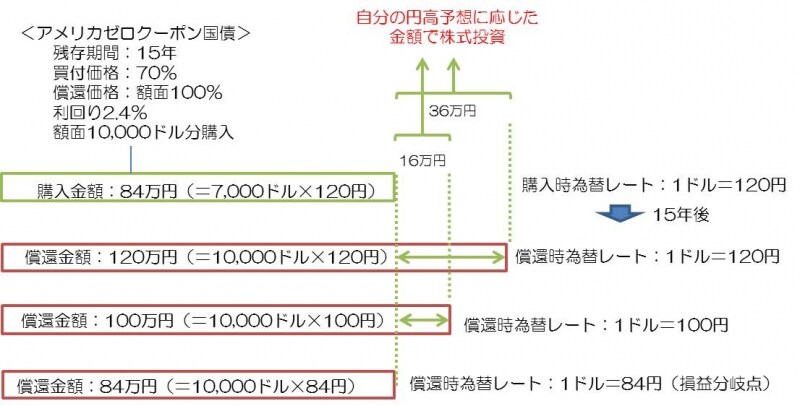

「値下がりは怖いけれど、どうしても株式に投資したい」という人は、将来手にできるゼロクーポン債の収益を元手に投資するのも一つの手です。たとえば先ほどの例であげた7,000ドルの元本に対し10,000ドルが戻ってくるゼロクーポン債を購入したら、将来手にできる収益は差額の3,000ドル。このドルベースで確保できる収益の範囲でなら、リスクの高い投資も比較的気楽にできるというわけです。ただし3,000ドルの日本円の価値は為替の動きによって変動します。そこで自分なりに将来の為替見通しを立て、それをもとに投資額を検討する必要があります。たとえば上の図のように、将来の為替水準を購入時と同水準の1ドル=120円とイメージするのであればゼロクーポン債の投資額84万円にたいし36万円を、1ドル=100円をイメージするのであれば16万円を株式に投資する、といった具合です。

当然ながら、遠い将来の為替の水準は予測できるものではありません。しかし、少なくとも自分なりの落としどころを持って投資に挑めるというものです。

同じような発想で確定拠出年金を利用する手も

また、同じような発想で確定拠出年金の税金メリット分で株式投資するという手もあります。確定拠出年金の掛金は全額所得控除され、50歳の人が毎月1万円を60歳まで拠出すると合計24万円、55歳の人で合計12万円の税金削減効果となります(給与にたいする税率20%の人の場合)。つまり60歳まで掛金を続けた場合、この金額分が得になるということです。この税金削減によるメリットの範囲で株式投資する、もしくは最悪50%までの損失を想定するのならそれぞれ48万円、24万円まで投資することもできます。確定拠出年金を利用できる50代で、「資産は減らしたくない、でも大きく増やす投資もしてみたい」という人は、こんな考え方でチャレンジしてみてはいかがでしょう。

・ゼロ・クーポン債の税金は?売却は2015年までがお得

・DC制度拡充で個人年金保険加入はちょっと待った!?

・セカンドライフに向けた運用で失敗しない5つの極意