株高は世界的ビッグイベントの無事通過によるもの

世界的なビッグイベントの通過で9ヶ月ぶりの高値を更新した日経平均。今後はどうなる!?

しかし、最大のイベントであったFOMC(9月16日~17日)では、着々と金融政策の正常化、引締めへのコースを辿っていることが確認されました。なおかつ低金利を「相当な期間」据え置くという文言を残しています。これは経済や物価の見通しを下方修正したことによるものです。警戒された「いつ利上げが始まるか?」「どの程度のスピードでそれは進むのか?」については上手く煙に巻いた格好です。一方で、来年末の政策金利の誘導目標は高めに引き上げ、利上げ方向は確実な様子です。

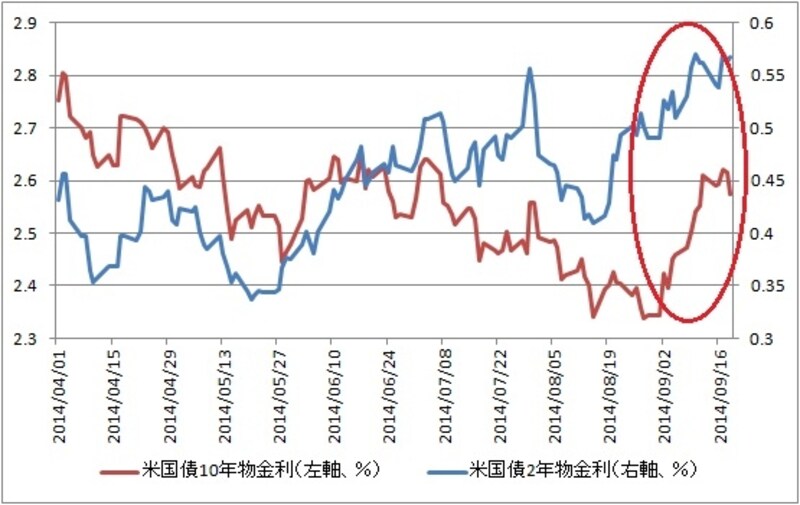

着々と緩和政策の終了に向かっていることが示されたことでドルが上昇、5年物などの短中期の米国債利回りが金利先高感に合わせて上昇しました。それがさらなる円安(109円台)を産み、同時に(ドルと反相関関係にある)金価格は年初来安値を付けました。ただし利上げは予想より早くないこととも分かり、引き続きスローな経済見通しが緩和スタンスも残したことで株も騰がりました。利上げには進むが、最大限その衝撃を和らげつつ進んでいる事も示されたことで、良い所取りが今回も継続され、株価、円安水準ともに一段と伸び上がる結果となったわけです。心配されたスコットランドも無事に独立が否決されたことで、その傾向を一層強めました。

つまり、9月15日(月)までは各種ビッグイベント前の警戒感がヘッジ目的の空売りや買い控えを産んでいたわけですが、各種ビッグイベントは結局株価にとってプラスの結果で通過し、一気に買い戻しと新規買いに傾いたという印象です。ニューヨークダウなどはFOMC前に、50日移動平均線付近まで調整していたことで相場にバネが付きました。

日経平均はいったんの調整後、年末に向けては一段高を期待

一方で日経平均は、FOMC後に108円、スコットランドの投票結果で109円と一段と円安が進んだことで、輸出主力株に大口の買いが入り続け、1万6,321円の年初来高値で取引を終えました。これで3週続伸、そして直近8取引日のうち6回が売買代金を増しての株価上昇と、猛烈な上昇トレンドに発展しました。振り返ると連休明けの9月16日(火)と17日(水)は商いを落として少し指数も続落となり、静かな取引でした。しかしこれらは嵐の前の静けさであり、前述のビッグイベント通過後はリスクを取る姿勢が鮮明となりました。業種別では円安に絡んで機械や輸送機器業種の上昇が目立ちます。新興市場よりも、むしろ東証一部の売買代金上位銘柄が一斉にプラス(悪材料の出たソニーを除いて)となっています。

そして意外にも騰落レシオは下がっており、最新で119.08という水準です。前週末は130を超えていました。信用評価損益率も前週末より若干下がった程度であり、株価は急騰しているにもかかわらず、まだ上昇への余力を残しているところです。一方、移動平均線から見ると、50日線からの上方への乖離は相当なものとなっており、そろそろ反落を警戒したい水準となっています。

今後の日経平均の動きを想定すると、足もとの株価上昇が想定以上に強くなっているだけに、一端の調整が来る確率が高くなったと思います。恐らく為替110円に乗せたあたりで2週続いた強い上昇波動は一旦利益確定に押されるのではないでしょうか。秋の相場をドル買いで入ったヘッジファンドも11月の決算前にそろそろ手じまいを意識しだしたいところでもあります。

しかし、その調整を上手くこなせれば、日経平均は年末に向けては更なる一段高が期待できるところと思います。日経平均にとって重要なのは為替であるのは言うまでもありませんが、為替は最終的に日米の金利差に収斂してきます。いままで日経平均が思うように上昇できなかった理由の1つが米国がテーパリングを行っているにもかかわらず(つまり米国債を買う資金は減少しているのに)、欧州のマイナス金利導入などで米国債への資金流入が続き、米国金利は低く保たれてきました。しかし、米国の短期金利、長期金利は、ともに9月に入り上昇してきています。これは前述のとおり、着実なテーパリングの進展と来年の米国の利上げが意識されだしたことによるもので、この流れは年末に向けて一段と高まりそうです。日本の異次元の金融緩和が急に終了するなどのサプライズがなければ円安の地合は当面続きそうです。一方、株高と不動産価格の回復により今年の米国のクリスマス商戦は相当なものが期待できることもあり、世界的なリスクオン姿勢も年末に向け、さらに高まることが期待できると思います。

参考:日本株通信

※記載されている情報は、正確かつ信頼しうると判断した情報源から入手しておりますが、その正確性または完全性を保証したものではありません。予告無く変更される場合があります。また、投資はリスクを伴います。投資に関する最終判断は、御自身の責任でお願い申し上げます。