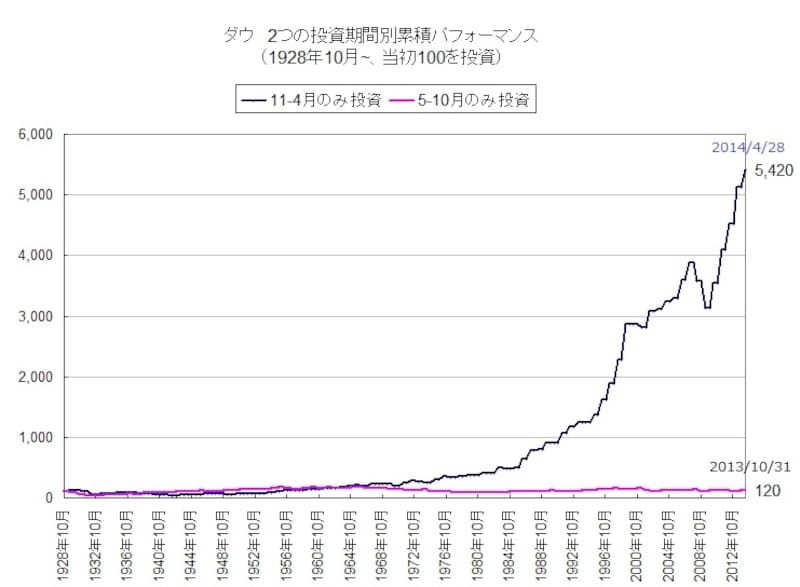

長期間の累積では11月~4月のみの投資が圧倒的ハイパフォーマンス

上の図は1928年10月当初の資産額を100とし、以降異なる2つの買い戦略をひたすら続けてきた場合の資産額の推移を示しています。ブルーの線の戦略はSell in Mayの格言に従い、毎年10月末にダウを買い、翌年4月に末で手仕舞い後、次の10月末まで現金で温存する戦略です。この戦略を延々と続けてきた場合、現時点の資産額は5,420(54倍)にまで膨れあがることになります。一方、ピンク線の示す戦略は上記の逆であり、Sell in Mayの格言に反して毎年5月~10月だけ買い持ち、11月~4月の間は現金で温存するというものです。この場合、当初100の資産は85年経っても120にしかなりません。この間のインフレ率を考慮すると完全に実質では損失となっていることでしょう。これら2つの戦略の結果をまとめたものが以下の表となります。(累計損益は複利運用でなく単純合計)

「秋に買って春に売る(Sell in May)」戦略では通算61勝25敗で勝率7割を超え、一回(半年間)あたりの平均騰落率は+5.59%でした。一方「春に買って秋に売る」戦略の勝率は61.2%で、一回あたりの平均上昇率は僅か1.01%でした。この少しの差が前述のような莫大な累計資産額の差に繋がっています。

SELL IN MAYの実態は数年に1度の大暴落の被弾を避けられることができたかどうか

そして、もう少し内容を精査してみると、2つの戦略の差は時々起こる秋の暴落をまともに受けるか、それとも回避するかが大きく通算のパフォーマンスに影響を与えていることが分かります。毎年秋に必ず下がる訳ではありませんが、ウォール街ではなぜか、たまに来る暴落は9~10月に集中してきました。Sell in May戦略ではこの嫌な時期にお休みとなるので全く被弾せずにすみ、しかもここで大きく下がった株を10月末に安値で拾えます。このことが大きく両者のパフォーマンスに正反対の影響を与えている、というのが実はSell in Mayの実態です。この時々来る秋の暴落以外の月についてはそれほど両者に大きなパフォーマンスの差を生み出していません。これは株式投資の実感的にも分かることだと思います。つまり通常、普段の投資成績(8~9割方の取引内容)はそれほど買っている人と負けている人で差はでません。大きいのは特別に大きな一発を取ったか、決定的な暴落を損切りせずにまともに被弾したか(ここで損切りしたタイミングで勝ち組は温存していたキャッシュを注ぎ、先の大勝ちに繋がる)、という僅かの重要な取引により、これが人生トータルの投資成績を左右するケースが大半です。8~9割の期間は誰がやっても差がつかないものなのです(ただしこの退屈な8~9割の時間でも真剣にウォッチし、退屈なトレードを続ける必要あります。準備なしに幸運は訪れません)。ロングテール、パレートの法則と似ています。

>>では今年はどうすればいいのかを次のページで考えてみます