個人年金保険は名義と受取方法で課税される税金の種類が異なる

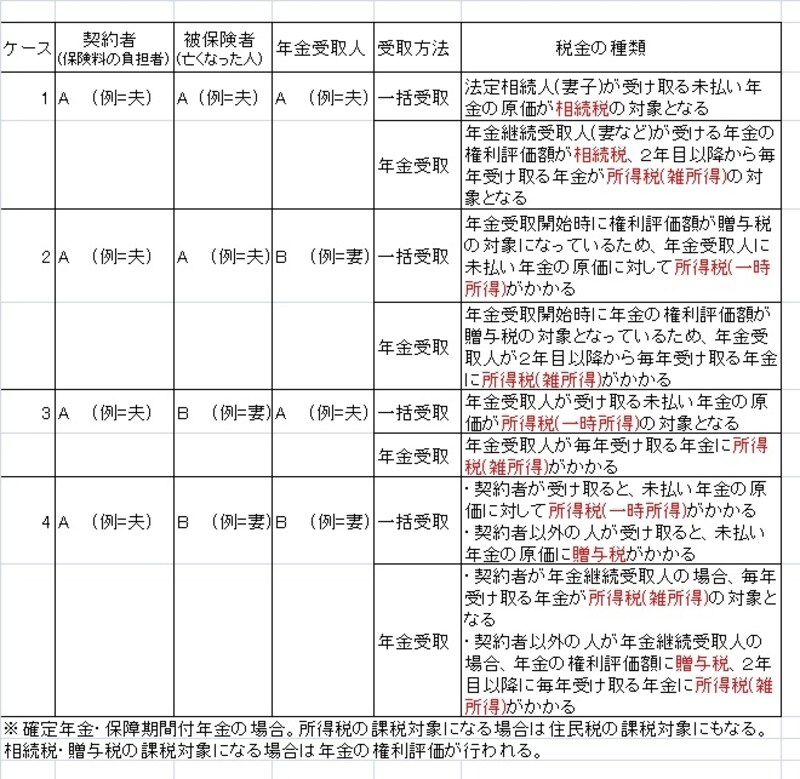

個人年金保険には、契約者(保険料の負担者)と、被保険者(保険の対象となる人)、年金受取人(契約者から年金受取人に指定された人)の3つの名義があります。年金受取人が年金の受け取りをスタートし、受け取りが終わらないうちに被保険者が亡くなったら、税金の扱いはどうなるでしょうか?この場合、3つの名義がどうなっているか(契約形態)、残りの年金を一括(一時金)で受け取るか、引き続き年金で受け取るかの受取方法で、対象になる税金の種類が異なります。また、年金で受け取り続ける場合は、年金継承人が誰かでも税金の種類が異なってきます。主な名義による税金の種類は下表の通りです。

個人年金保険は、契約者、被保険者、年金受取人の名義や保険金を一括で受取るか、年金形式で受取るかによって、税金の取り扱いが異なってきます。税金の取り扱いを押さえておくことで、知らずに損!ということがないようにしましょう。

一般的に、上表の(1)(2)(3)のケースは、一括受取の方が有利です。(4)のケースは、一括受取なら「契約者」が受け取る、年金受取なら年金継続受取人には「契約者」がなるのが有利と思われます。

なお、まだ年金受取をスタートしていないなら、税金面で有利になる名義に変更しておくことをおすすめします。保険料の負担者である契約者は変えにくく、被保険者は簡単には変更できません。年金受取人の名義は契約者によっていつでも変更可能なので、年金受取人を相続税か所得税(一時所得)の扱いになる人に指定しましょう。

年金受取の保険金の所得税取り扱い変更とは?

契約者と年金受取人が別人のために、相続または贈与で取得したとみなされる年金の契約について、所得税の取り扱いが一部変更されました。平成22年の夏に話題になった「年金の二重課税問題」の最高裁での判決を受けての対応です。これは、個人年金保険(損害保険、共済の年金契約も)で取得した年金も対象です。変更内容は、被保険者が死亡して年金受取を選択した場合、相続税または贈与税の課税対象になった部分(実際に税金を納めたかどうかは関係なく)は、所得税(雑所得)は課税しないというもの。つまり、相続税または贈与税と所得税を二重には課税しないということです。具体的には、年金受取1年目は非課税、2年目以降は段階的に課税される部分が増えていくことになります。

なお、個人年金保険以外にも、死亡保険金を年金形式で受け取る保険(収入保障保険、収入保障特約)、こども保険・こども共済の育英(養育)年金も同様の扱いとなります。

【関連記事】

年金型生保の二重課税は違法ってどういうこと?

年金払形式の生命保険が二重課税とは?

二重課税の還付手続き始まる!