予定利率は保険料を計算する元となるもの

生命保険の予定利率は、保険料を計算するときに使う3つの「予定率」(あらかじめ予定した基礎率)の1つです。他の2つの予定率は、「予定死亡率」「予定事業費率」です。生命保険会社では、過去の統計をもとに、性別・年齢別の死亡者数を予測し、将来の保険金などの支払いに充当するための必要額を計算します。予定死亡率は、この計算に用いられる死亡率のことです。

予定事業費率は、あらかじめ見込んだ、生命保険会社の事業費率です。事業費には、契約の締結・保険料の収納・契約の維持管理など、保険事業を営む上で必要な諸経費が含まれています。

予定利率は「標準利率」をもとに保険会社が決める

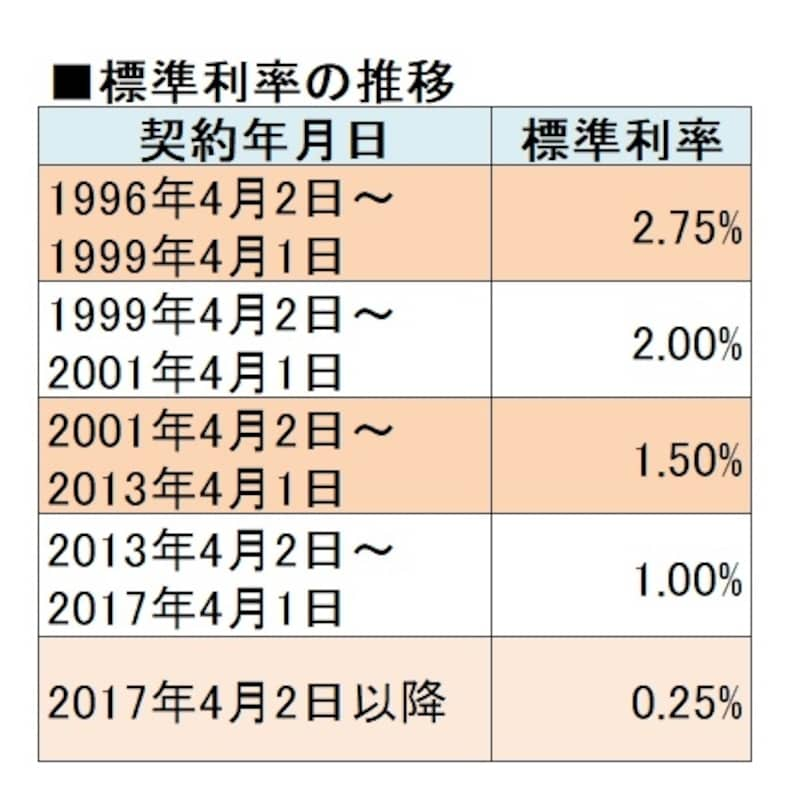

さて本テーマの予定利率は、1996年4月2日以降の契約から、国が定める標準利率をもとに生命保険各社が独自に決めています。標準利率とは、将来の保険金などの支払いに充当するための責任準備金を積み立てる際、適用を義務づけられている利率のこと。ですから、予定利率は各社ごと、商品ごと、保険料の払い方(一時払い、分割払い)ごとに、微妙に異なっています。各社は、標準利率より少し高めの予定利率を設定していることが多いようです。

標準利率は一時払いのほうが頻繁に見直される

では、標準利率の見直しはいつ行われるのでしょうか。保険料の払い方で異なります。●分割払いの場合

年1回、10月に見直され、翌年4月2日からの予定利率に反映します。

●一時払い(終身保険、養老保険)の場合

1月1日・4月1日・7月1日・10月1日の年4回、見直されます。直前3カ月の経済環境などをもとに計算された標準利率が、次の3カ月の契約に適用される予定利率に反映されます。つまり、一時払いのほうが変動幅が大きくなるということです。

生命保険は固定金利商品なので、予定利率は、満期または一生涯(保険期間が終身の商品)変わりません。ただし、適用する予定利率(積立利率と呼ぶことが多い)を毎月変更する商品、定期的に見直す商品もあります。

予定利率が下がると保険料は上がる

予定利率は、責任準備金の運用で得られる利益率(確定保証利回り)なので、保険料の割引率と言い換えることもできます。つまり、予定利率が高いと割引率が高くなって保険料は安くなる、逆に、予定利率が低いと割引率も低く保険料は高くなるというシーソーの関係にあります。終身保険や養老保険、個人年金保険など貯蓄性のある保険ほど、予定利率の高低が保険料の高低に影響するということです。

予定利率は徐々に下がっている

予定利率は、低金利の影響を受けて下降の一途をたどっています。予定利率のもとになっている標準利率の推移を見てみると――。2001年4月2日契約分から、標準利率は長い間1.50%が適用されていました。しかし、ついに2013年4月2日契約分から1.00%に引き下げられ、さらに、2017年4月2日契約分から0.25%に引き下げられました。

と、ここまでの説明で、標準利率(予定利率)が高いころに加入した保険は「お得だった」ことがお分かりいただけたでしょう。

予定利率の引き下げ時に保険料を上げなかった保険会社も

ところで、標準利率の引き下げ=予定利率の引き下げで、2017年4月2日以降に契約した保険の保険料は全体的にアップするはずでした。しかし、貯蓄性のある保険の販売停止や保険料の値上げは行ったものの、保障性の高い保険(つまり、掛け捨ての保険)の保険料は据え置きか下がるケースもありました。予定利率を引き下げなかったり、予定事業費率を引き下げたりして(つまり、自社の営業経費などをカットして)予定利率の引き下げ分をカバーするなど、各社ごとに異なる対応をとったからです。

予定利率の高い時期に入った保険はなるべく継続を

予定利率と保険選びはどう関係するのでしょうか。史上最低水準の現在は、貯蓄性のある保険に入るべき時期とは言えません。「保障も貯蓄も保険で」と欲張らず、必要な保障を掛け捨て保険でカバーすればいいと考えるのが妥当です。なお、予定利率が高い時期に契約した保険、特に貯蓄性のある保険は、できるだけそのまま継続するようにしましょう。その目安は、標準利率が2.75%の時期(1996年4月2日~1999年4月1日)です。それより以前に契約した保険は、さらに予定利率は高いので、大事にしてください。

もし、家計が苦しくてどうしても続けられないときは、払済保険に変更する方法もあります。払済保険とは、保険料の払い込みをやめて小型の保険(同じ種類か養老保険)に変更する方法です。保険金額は少なくなりますが、高い予定利率は維持されます。払済保険に変更すると、特約類はなくなるので、別に、掛け捨て保険で医療保障などを用意する必要があります。

自分が加入している保険の予定利率を知りたい場合は、年1回送られてくる契約内容のお知らせを確認するか、営業担当者または保険会社に問い合わせてください。