自己資金が物件価格の3割未満で購入するときの対処法

|

| 自己資金や頭金が十分ないときに、理想のマイホームに出会ったときの対処法は? |

頭金を増やす方法としては、親からの援助金があります。今更、親のスネカジリはできないと思うかもしれませんが、頭金を増やすことで、住宅ローンの年間返済額が10万円以上、金融機関に支払う利息の合計額が数百万円節約できるのも事実です。

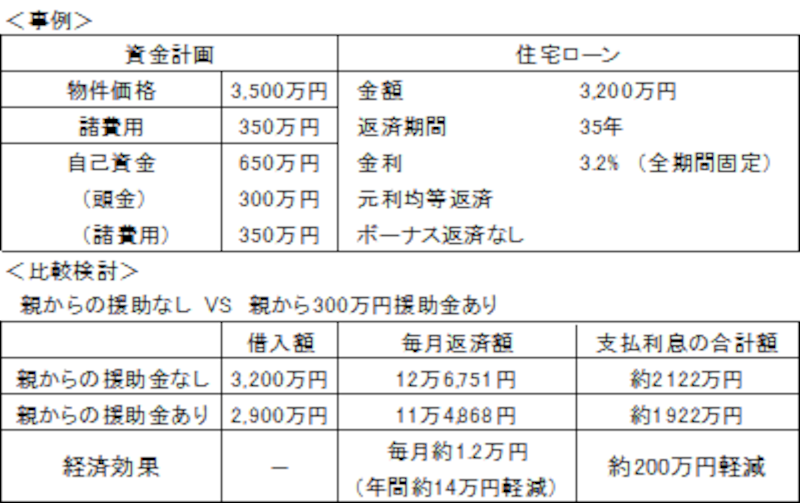

贈与税は110万円まで非課税なので、この範囲で援助してもらう方法もあります。110万円を超えると贈与税が発生するので、親から子供への贈与のときは、贈与税が2,500万円まで非課税という相続時精算課税制度を活用する方法があります。実際に、親からの援助があるとないとでは次の表のような経済効果があるので、検討する価値は十分にあります。

|

| 事例の場合、親から援助金があると年間返済額で約14万円、銀行へ支払う利息の合計金額は約200万円軽減することができるので、一度検討する価値があります。 |

■家計の支出を見直す

マイホーム購入後は、必ず家計の使途不明金と生命保険の見直しを行ないましょう。それにより、毎月2万円以上は支出を減らすことができます。家計の支出を減らすことにより、住宅ローンの返済負担を軽減することが可能です。

<家計の使途不明金の見直し>

家計の使途不明金は次のように計算できます。

(家計の使途不明金)=(手取年収)?(年間支出)?(年間貯蓄額)

手取年収が600万円、年間支出が450万円、年間貯蓄額が100万円の場合

600万円?450万円?100万円=50万円が家計の使途不明金となります。数多くの個別相談を受けてきましたが、どの家庭でも手取り年収の5~10%が使途不明金になっています。

<生命保険の見直し>

生命保険の必要保障額(死亡保険金)は次のように計算できます。

(遺族の生活費の累計)+(教育費の累計)+(遺族の住居費の累計)?(公的遺族年金の累計)?(遺族の給与収入)?(貯蓄)

住宅ローンを借りるときに団体信用生命保険に加入するので、少なくても遺族の住居費は必要なくなります。必要保障額にすると約2,000万円を目安として減額できます。これにより生命保険の支払保険料を減らすことが可能です。