消費税とは、消費一般に広く公平に課する間接税

消費税とは消費に広く公平に負担を求める間接税です。消費税の課税対象は、国内で事業者が事業として対価を得て行う資産の譲渡、貸付け及び役務の提供と外国貨物の引取りです。つまり、消費一般に広く公平に課する間接税だといわれています。間接税というのはやや専門的ですが、消費税を負担する人(通常は消費者)と消費税を納付する人(通常は事業者)が異なる税のことを指します。負担した消費税は事業者が納付している?

では、実際に消費者が負担した消費税は事業者が納付しているのでしょうか。下記、図表をみてください。消費者が小売店で10万8千円のバッグを購入したとします。消費税の観点からみると「8千円の消費税を消費者が負担した」となるわけです。しかし、その流通の過程で

- 原材料製造業者が1,600円の消費税を納付

- 完成品業者が2,400円の消費税を納付 (4,000円と1,600円の差額)

- 卸売業者が1,600円の消費税を納付 (5,600円と4,000円の差額)

- 小売業者が2,400円の消費税を納付(8,000円と5,600円の差額)

- 消費者が負担した消費税 8,000円

- 事業者が納付した消費税 2,400円+1,600円+2,400円+1,600円=8,000円

これを消費税率という観点からみれば、消費税率が低ければ消費者が負担する消費税も低くなりますし、事業者が納付する消費税も低くなります。消費税率が上昇すれば消費者が負担する消費税も高くなりますし、事業者が納付する消費税も高くなります。

これが消費税の基本的な仕組みなので、

- 消費者が負担する消費税=事業者が納付する消費税

課税事業者と免税事業者

ただ、すべての消費者がすべての取引に対し消費税を負担し、すべての事業者が、すべての消費税の差額を納付していれば、上記の算式が実現するのですが、消費税を申告して納める(あるいは還付する)事業者と消費税を申告せず、したがって、納めることもない代わりに還付されることもない事業者が存在することが消費税実務をややこしくしています。前者を課税事業者、後者を免税事業者というのですが、課税事業者に該当するかどうかは2つの基準で判定します。

ひとつめの基準は基準期間といって、個人事業者の場合は前々年(法人の場合は前々事業年度)の課税売上高が1,000万円を超える場合に課税事業者となり、課税売上高が1,000万円以下の場合には免税事業者となるという判定方法です。

ふたつめの基準は特定期間といって、個人事業者の場合は前年の1月から6月(法人の場合は前事業年度に上半期)の課税売上高が1,000万円を超える場合に課税事業者となり、課税売上高が1,000万円以下の場合には免税事業者となるという判定方法(注)です。

(注 課税売上高に代えて給与等支払額の合計額によることもできますが、いずれの基準で判定するかは納税者の任意です)

一般課税と簡易課税

上記の判定の結果、仮に、小売り事業者が課税事業者に該当したとすると- 108,000円の中に含まれる消費税8,000円を抽出し

- 仕入れ75,600円の中に含まれる消費税5,600円を抽出し

- 差額2,400円の消費税を申告・納付する

- 預かっている消費税を算出し

- 支払った消費税を算出し

- 差額を納付(あるいは還付)

このような計算方法を消費税の一般課税といいます。ただし、実際の消費税の計算はもう少し複雑で、一取引ごとに消費税が課されているのか(これを課税取引といいます)、課されていないのか(不課税取引と非課税取引があります)の区分けを行う必要があります。

このような作業を個人事業主や中小零細企業にもとめるのはいかがなものか、という観点から、基準期間の課税売上高が5,000万円以下という事業者には簡易課税という計算方法が認められています。

簡易課税とは課税売上高にのみ着目する消費税の計算方法なので、仕入れや経費に含まれる消費税の抽出作業は不要であることが、一般課税と比較すると「計算方法が簡易」だといわれています。

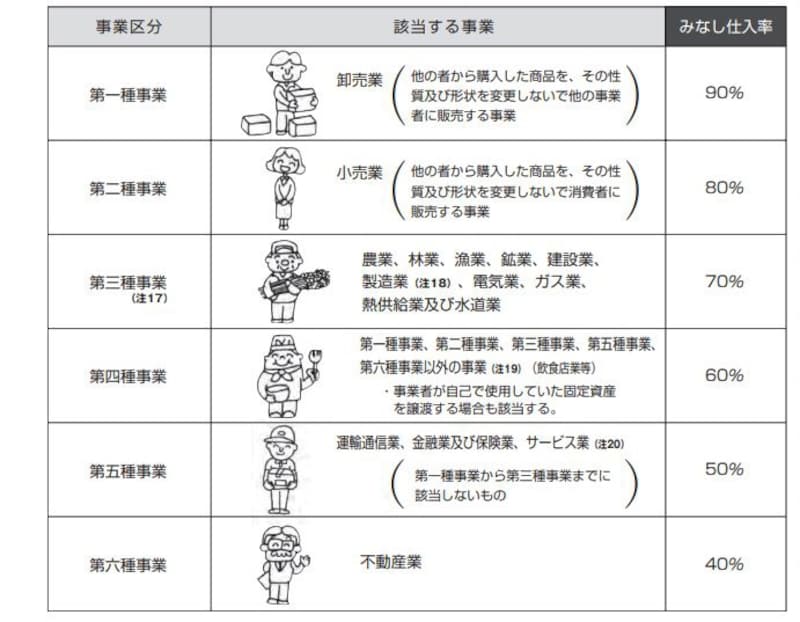

簡易課税の計算方法は、課税売上高に対する消費税額に第一種事業から第六種事業までのみなし仕入率をあてはめ、消費税を計算します。

たとえば小売り業の場合は80%なので、10万8千円のバッグが400個売れたというケースでは

- 10万8千円×400個=4320万円⇒⇒⇒課税売上高に対する消費税額320万円

- 320万円―(320万円×80%)=64万円・・・・小売店が納付する消費税額

消費税が還付になるとはどういうこと

ただし、個人事業主や中小零細企業であっても年間の売上高は超えるような設備投資等が見込まれる場合には、簡易課税を選択していると逆に不利になるケースがあります。消費税の一般課税の算定方法は

- 預かっている消費税を算出し

- 支払った消費税を算出し

- 差額を納付(あるいは還付)

- 売上が1000万円(税込みでは1080万円)の事業で

- 将来を見越して5000万円(税込みでは5400万円)の機械を購入した

- 預かっている消費税は80万円

- 支払った消費税400万円

- したがって、80万円―400万円=△320万円の還付

もちろん、個人事業主や中小零細企業であっても一年間の取引はもっと複雑でしょうし、

□課税取引や不課税取引、非課税取引といった取引区分はしっかりできているか

□一般課税を選択する場合、簡易課税を選択する場合の届出の期限を把握しているか

□消費税の還付が見込まれる場合のメリット・デメリットを把握しているか

などチェックすべきポイントはこのほかにもたくさんあります。

情報をつまびらかにし、時には専門家と対応をとりながら、消費税対策をしていくことをお勧めします。