サラリーマンでも副収入があるなら確定申告しないとまずい?

世の中、副業を認めている会社が増えていると聞きます。また、収入の伸び悩みが続くと、どうしても「何かしらの副業を!」と思ってしまうのは仕方のないことかもしれません。しかし、まだまだ就業規則や社内でのコンプライアンスの関係上、表立っての副業は固く禁止されているところが多いのも事実です。そのような人たちの本音は、「バレるのはコワいけど、背に腹はかえられない」というところでしょうか。

そこで今回は、申告不要とできる副業について解説します。

税法上、「副業」という所得区分はない

一般的に副業といいますが、税法には副業という所得区分はありません。個人の儲けで税金がかかる所得とは一般に「○○所得」との分類がされるところから始まります。例えばサラリーマンであれば給与所得、個人事業主であれば事業所得、マンションやアパートのオーナーであれば不動産所得というようなものが、それに該当します。したがって、「副業で不動産経営を」というような場合には不動産所得となりますし、「副業で株の売買を」の場合には譲渡所得となります。

ビットコイン等に代表される仮想通貨で得た所得も原則、雑所得になるというタックスアンサーも発表されています。「副業」という用語は一般的にはよく用いられるのですが、税金の世界では「○○所得のうちのどれに入るのか」というところからスタートさせなくてはなりません。なぜなら、どの○○所得に区分されるかで、所得の計算方法が変わってくるからです。

ネットオークションやフリマで収入を得た場合

副業としてイメージしやすいものの代表例として、ネットオークションやフリーマーケット(フリマ)が挙げられるでしょう。ネットオークションやフリマでの儲けは、一般的には小遣い稼ぎ程度という認識があるため「雑所得」という区分となります。ただし、生計を立てられるほどの収入規模なら事業所得となります。雑所得の金額は、「総収入金額」から「必要経費」を差し引いて算出します。ネットでの売上やフリマでの売上がここでいう「総収入金額」となり、そこに出品した商品の仕入値(正確には売上原価)や出店料、会場までいくまでの交通費、商談に関する打ち合わせ費用などが一般的に「必要経費」としてカウントして構わないものです。ただし「家事消費」といって、私的支出・商売と関係のないものは必要経費にはなりません。

この結果、差し引かれた所得が19万円だった場合と21万円だった場合をイメージしてみてください。誰がこの所得を得たかによって、税金のかかり方が変わってきます。

専業主婦が行っていた場合は?

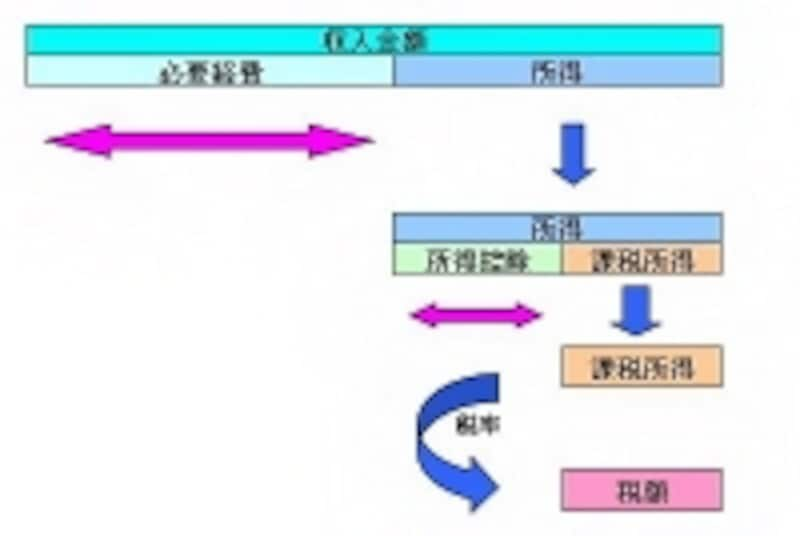

結局、必要経費と所得控除で引ききれば税金はかからない(図表:筆者作成)

所得税法の計算規定の中には基礎控除というものがあり、この額が38万円です(住民税の基礎控除は33万円)。つまり、所得が19万円であろうと21万円であろうと、基礎控除38万円(住民税は33万円)を差し引いた結果ゼロとなり、納税額が発生しないのです。

サラリーマンやパート勤務の主婦が行っていた場合は?

しかし、このネットオークションやフリマを行っていたのが、サラリーマンやパート勤務の主婦である場合、少し話が変わってきます。所得が19万円であれば申告しなくても構いませんが、所得が21万円の場合には申告する必要がでてきます。理由は、給与所得者にある確定申告の宥恕(ゆうじょ)規定、平たくいえば「大目に見る」という規定です。

具体的にいうと、「給与所得・退職所得以外の所得が20万円以下であれば申告をしなくても構わない」ということ。給与所得・退職所得以外の所得という決まりになっていますので、所得の種類は雑所得に限定されているわけではありません。

「簡易申告口座(一般口座)で株の譲渡をして、儲けが20万円以下だった」「年の中途で不動産経営を始め、不動産所得が20万円以下だった」というような場合にも、この規定は使えます。

「20万円申告不要」のルールは住民税には使えない!?

ですが、この「給与所得・退職所得以外の所得が20万円以下であれば申告をしなくても構わない」というルール、住民税には適用規定がありませんので、注意してください。所得税の確定申告書を税務署に提出すると、自動的にお住まいの市区町村にも送られ、所得の状況が国と地方公共団体で共有されることになるのですが、「20万円以下申告不要」というルールは所得税のみの規定であって、住民税には規定がないのです。

「20万円以下申告不要」というルールを活用する場合には以下が注意事項です。

- 「20万円以下申告不要」というルールは年末調整対象者など所得税の精算が済んでいる人に限られる

- 「20万円以下申告不要」というルールは所得税のみの規定であって、住民税には規定がない

- 「医療費控除を申告したい」「住宅ローン控除の1年目適用がある」などなんらかの所得税の申告を行う必要がある場合には「20万円以下申告不要」というルールが適用とはならない

実際には無申告な人が多い理由

しかし、このような前提条件を知らずとも、ネットオークションやフリマを行っている人のほとんどが実際には申告してないのが実状でしょう。なぜ無申告でも大丈夫なのでしょうか。税法の中には「生活用動産の譲渡による所得は非課税」という規定があります。この規定では、本人またはその配偶者その他の親族が、生活の用に供するための家具・什器・衣服など、生活に必要な動産を売却した場合の譲渡は非課税としています。

ネットオークションやフリマで取り扱われている物品の多くがこの「生活用動産」の譲渡であるとすれば、非課税、つまり申告せずに放置しておいてもOKという解釈が成り立つからです。

一方、近年流通してきたビットコインで得た利益についてはどうでしょうか。国税庁から発表されたタックスアンサーによるとビットコインを使用することで生じた利益は、所得税の課税対象となることが明記されていますので、申告が必要が不要かの判断は上記のとおりです。

所得の算定額の詳しい計算方法の説明は割愛しますが平成29年12月1日に仮想通貨に関する所得の計算方法等についてというQ&Aが発表され

「3月9日 2,000,000 円(支払手数料を含む。)で4ビットコインを購入した。 5月20日 0.2 ビットコイン(支払手数料を含む。)を 110,000 円で売却した。」 というようなケーススタディ形式で説明されているので、参考にしてみるといいでしょう。

個人になりすました業者は申告対象

しかし、昨今では明らかにそれを商売としている人や個人を装った業者がネットオークションに出店していたり、フリマで取り扱っている物品が明らかに「生活用動産」に該当しないケースが散見されています。このような人が確定申告提出時に計上していなければ、単純に申告漏れです。また、これからある程度「事業」として始めようという場合には、最初から「個人事業者開業届」を税務署に提出し、事業所得として申告、さらに「青色申告承認申請書」を期日までに税務署に提出し、青色申告特別控除などで合法的に節税をはかることをオススメします。

【関連記事】