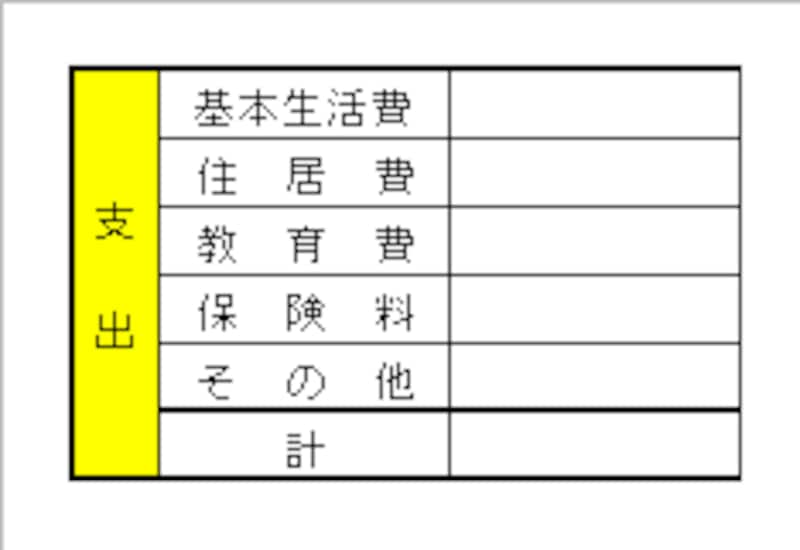

子どもにかかる教育費は、学校教育費と学校外教育費(塾・習い事)がありますが、子どもが最終学校を卒業するまでの支出となりますし、想像以上に金額が大きくなりますので、別項目にします。

住居費は、賃貸住宅なら家賃・管理費を、持ち家なら住宅ローン返済額を計上します。固定資産税や火災保険料などはここへ含めても基本的生活費に入れても構いませんが、毎年同じ処理をするようにしてください。住居費は金額が大きいことに加え、住宅購入を考える場合にも、繰上返済を考えるにも、重要になってきますから、基本的生活費とは別建てにしておく方がよいでしょう。

生命保険料は家計のリストラの対象となることが多いのと、65歳までとか一定期間で払い終わる契約が多いため、別項目にしておきます。損害保険料は基本的生活費に含めておいて差し支えない場合が多いと思います。

●場合によっては自動車費・旅行費なども別建て管理

これ以外にもその家計にとって管理したい支出項目があれば別建てにしておくと家計管理に役立ちます。自動車にかかる費用を管理したいなら、基本的生活費から自動車関連の支出を抜き出して自動車費とします。旅行が好きで良好にかかる費用を管理したいなら、基本的生活費から旅行関連の支出を抜き出して旅行費とします。

キャッシュフロー表の支出項目と連動するように、毎日の家計簿の記帳を変えてしまいましょう。どの項目にしようか迷った場合は、次回から迷わないように項目内容リストを作って記録しておきます。

●物価上昇率はとりあえず無視してしまおう

現在は物価が継続的に下落するデフレ経済ですから、物価上昇率は考慮しないで、現在の支出額をそのまま将来へもっていきます。もちろん、子どもの誕生や成長などにより、増えていくだろうと予測できる部分は考慮しておかなければなりません。キャッシュフロー表は毎年作り直すものですから、細かい所はあまりこだわらずに気軽に取り組んでいただければよろしいと思います。

以上で家計支出の説明が終わりましたので、次回はキャッシュフロー表を実際に作成してみましょう。

<関連サイト>

家計のキャッシュフローを分析

家計B/Sでストック分析しよう

キャッシュフロー表を作成しよう