第2回では、家計の見直し相談センターの代表で、ファイナンシャル・プランナーの藤川太さんにリスクを取り過ぎたくない人のための運用方法について聞きました。

インフレに負けない運用で資産を防衛する

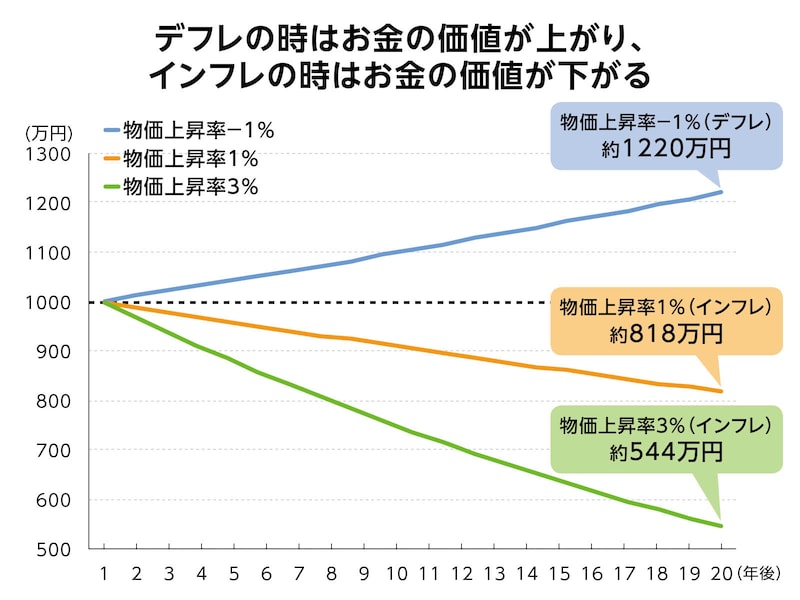

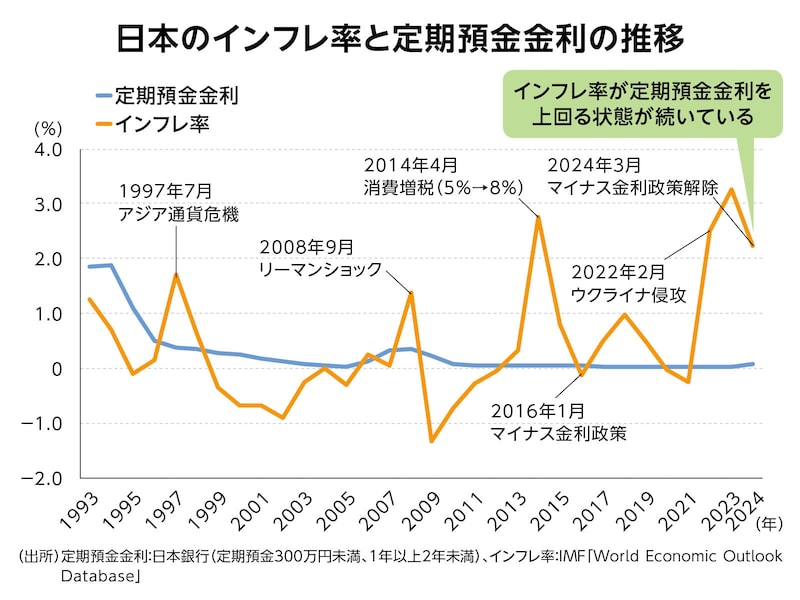

日本では1990年代後半から、世の中のモノやサービスの価格(物価)の水準が継続して下落するデフレの状態が続いていました。「デフレの時にはお金の価値が上がります(図表1)そのため、収入が多く、まとまった資産もある人は、わざわざリスクを取って資産運用をする必要性を感じなかったのかもしれません。また、仕事で忙しいため、資産運用について考える余裕がない人も多いのではないでしょうか」 藤川さんは、このように説明します。ですが、いまは状況が変わっています。デフレからインフレへとシフトしているのです(図表2)。 「少なくともインフレに負けないことを目標に運用して、資産を防衛することを考える必要があります」(同)

参考にするべきは富裕層の資産運用

資産を守るために、どのような運用商品を活用して、どう運用すればいいのでしょうか。藤川さんは「収入が多く、ある程度まとまった資産を保有している人が資産運用を始める際は、富裕層が行う資産運用を参考にするといいでしょう」とアドバイスします。ちなみに、資産運用でいうところのリターンとは、運用によって得られる収益を言います。リスクとは、リターンが予測できないこと(不確実なこと)を表します。そして、不確実の度合いが大きい、つまり振れ幅が大きいことを「リスクが大きい」と言い、不確実の度合いが小さいこと(振れ幅が小さいこと)を「リスクが小さい」と呼びます。

「リスクとリターンは比例関係にあり、大きなリターンを期待できる金融商品は、大きなリスクも伴います。そのため、リスクの大きな金融商品で運用をした場合には、大きなリターンを得られる人がいる一方で、大きな損失を被る人もいるのです。これに対して、リスクの小さい金融商品では、リターンは小さいものの、大きく損をする可能性も小さくなります。潤沢な資産を保有する富裕層の多くは、リターンはほどほどであっても、大きく失敗する可能性が小さい運用を目指しています」(同)

「安全性」「収益性」「流動性」の3つ全てに優れた金融商品は存在しない?

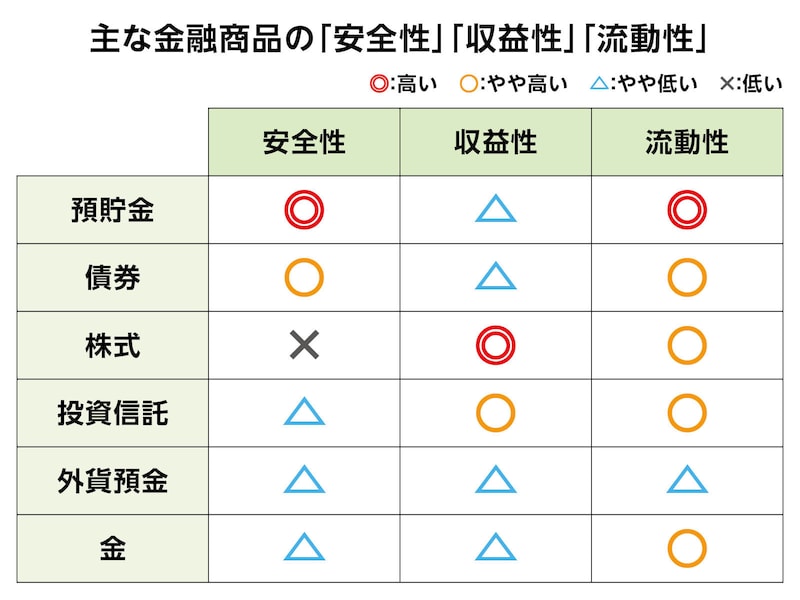

リスクが小さい金融商品とは、どのようなものでしょうか。「金融商品は、『安全性』『収益性』『流動性』という3つの側面から評価できます。このうち安全性とは、元本割れしにくいこと。収益性は、お金が増えることを期待できること。流動性は、必要なときにすぐ現金化できることです」(同)

こう聞くと、「その3つがそろった金融商品を選べばいいんじゃない?」と思うかもしれません。

「残念ながら、『安全性』『収益性』『流動性』の3つ全てに優れた金融商品は存在しません。例えば『安全性』と『収益性』は相反する関係にあります。『安全性』が高い金融商品は『収益性』が低い傾向にあります。また、『収益性』が高い金融商品は『安全性』は低い傾向にあるのです」(同)

「収益性」と「流動性」も両立が難しい関係にあるとされています。例えば、普通預金はいつでも引き出せ、現金化しやすい金融商品です。これに対して、定期預金は普通預金よりも利率が高く収益性が若干高いものの、一定期間は預けることが前提です。途中解約もできますが、普通預金に近い利率に下がってしまいます。

「日本国債」で失敗する可能性が少ない運用を目指す

目指すべきは、安全性の高い金融商品を活用した資産運用です。図表3は、主な金融商品を「安全性」「収益性」「流動性」の観点から評価したものです。 「リターンはほどほどであっても、大きく失敗する可能性が小さい運用を目指すのであれば、債券が選択肢になります」(同)債券は、国や地方公共団体、民間企業などが必要な資金を借り入れるために発行する有価証券です。国が発行する債券は「国債」、民間企業が発行する債券は「社債」と呼ばれます。

一般的な利付債といわれる債券は、発行時に、保有期間中に受け取れる利息が決められ、保有している間は一定の利息を受け取れます。また、満期まで保有すると額面金額全額が払い戻されます。

ただし、満期前(運用期間中)に売却し、時価で換金した場合には、元本割れすることがあります。なお、債券の発行体が倒産した場合には、元本が払い戻されないリスクもあります。

発行体、発行通貨、発行市場のいずれかが外国である債券は、「外国債券(外債)」と呼ばれます。外債は、日本円を外貨に両替して購入し、利子の受け取りや、満期まで保有した場合の償還金も外貨で行われるため、日本円に戻す際に為替変動の影響を受けることになります。

「富裕層は資産運用の中核商品として日本国債を活用しています。富裕層はペイオフ※の心配があり、銀行の預け分けが大変だからです」(同)

※ペイオフとは、預金保険制度に加盟している金融機関が破綻した場合の預金者保護の方法の1つです。口座を持つ預金者に対して、預金者1人当たり1000万円までの元本と利息を保護します

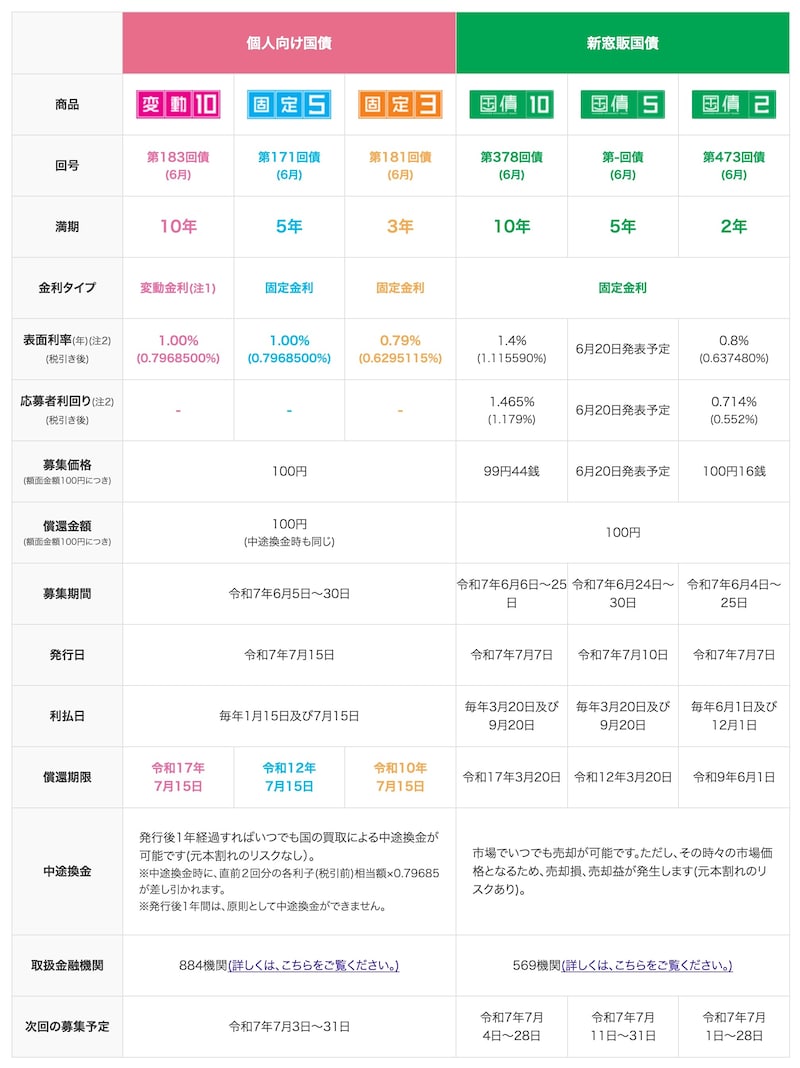

個人投資家が気軽に投資できる国債には、1万円から始められ、元本割れのリスクがなく、金利が下落する場面でも年率0.05%の最低金利が保証されている個人向け国債のほか、5万円から5万円単位で購入でき、満期が10年・5年・2年の固定金利型の新窓販国債などの選択肢があります(図表4)。 「この先も金利の上昇が続くと思うのであれば、半年ごとに金利が変動する個人向け国債『変動10』が選択肢になるでしょう。金利はあまり上がらない、もしくは下がる可能性があると考えるのであれば、個人向け国債『変動10』よりも高い金利を得られ、固定金利型の新窓販国債『10年固定利付国債』を選ぶといいかもしれません(図表5)」(同)

教えてくれたのは……

藤川太さん

「家計の見直し相談センター」代表、CFP認定者、宅地建物取引士。All About「資産運用」ガイド。「家計の見直し相談センター」で10年以上にわたり3万世帯を超える家計の見直しを行ってきたFP。資産運用、家計管理、マイホーム購入、不動産投資などに詳しく初心者でもお金を貯める・増やせるようになる方法をアドバイスしています。

主な著書に『やっぱりサラリーマンは2度破産する』(朝日新聞出版)

『年収が上がらなくてもお金が増える生き方』(プレジデント社)

『1億円貯める人のお金の習慣』(PHP研究所)ほか多数

取材・文/大山弘子