幸福の最大化を目指すなら、お金と時間を有効に使う

長年緩和ケアの介護を務めたブロニー・ウェア氏によると、死ぬ前の後悔トップ5は次の通りです。- 自分に正直な人生を生きればよかった

- 働き過ぎなければよかった

- 思い切って自分の気持ちを伝えればよかった

- 友人と連絡を取り続ければよかった

- 幸せを諦めなければよかった

やりたいことの先延ばしを防ぎ、後悔しない人生をおくるために「タイムバケット」というツールを活用していくことをおすすめします。

タイムバケットは、自分の年齢や年代をバケツに見立てて、各年代で自分がやりたいことをまとめたものです。年齢別の「死ぬまでにやりたいことリスト」とも言えるでしょう。

現在をスタート地点、予想される人生最期の日をゴールとします。そして、その間を5年、10年で区切り、やりたいことや起こりうる大きなイベントを入れていきます。

残りの人生でなにをやりたいのかを時系列で考え、今しかできないことに集中して取り組むことで、人生がより豊かになっていきます。

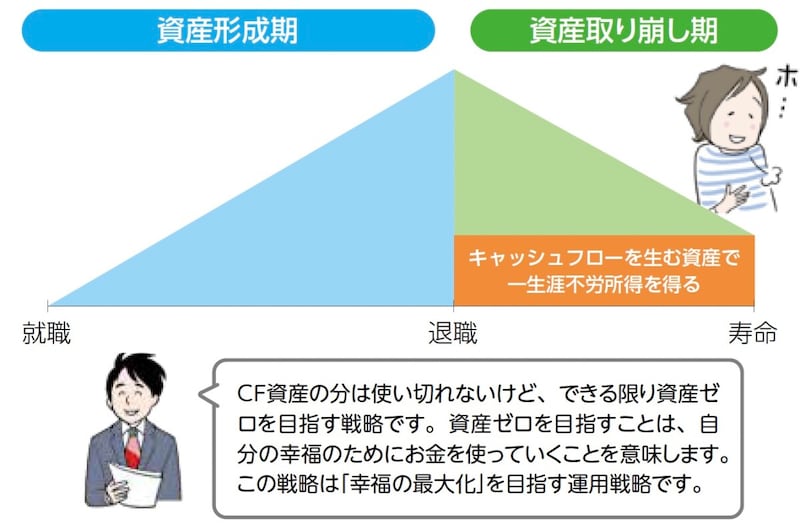

「富の最大化」ではなく「幸福度の最大化」を意識した50代からの資産づくり・取り崩し方法をご紹介します。

心理的な負担を減らしながら、資産をほぼ使い切る取り崩し戦略

お金はないよりはあったほうがいいことは間違いありません。人生の終盤が貧しければ、つらい人生だったと感じる人もいます。しかし、お金があっても、使わずに死ぬのは、幸せな人生とは呼べないと思います。人生の幸福度を高めるのは、お金よりも人間関係・健康・経験・思い出だからです。お金を必要以上に貯めこまず、そうしたものにできるだけお金と時間を使って最期を迎えたほうが、人生の幸福度は高いでしょう。「富の最大化」ではなく「幸福の最大化」を目指すことが重要なのです。

ただ、資産を使い切って死ぬのは難しいのも事実です。理想は、資産を使い切っていくことですが、寿命が分からないなかで取り崩していくのは、ただただ不安になるだけ。

<幸福の最大化を目指す資産取り崩し期の戦略> そこで検討したいのが、資産の一部を高配当株、債券、REIT(不動産投資信託)など定期的にキャッシュフローを生む資産(以下、CF資産)に換えて死ぬまで保有すること。不労所得があれば、心理的な負担も減り、いざとなれば売却できる選択肢もあります。CF資産はあくまでも資産の一部として保有し、残りの資産は運用しながら取り崩します。

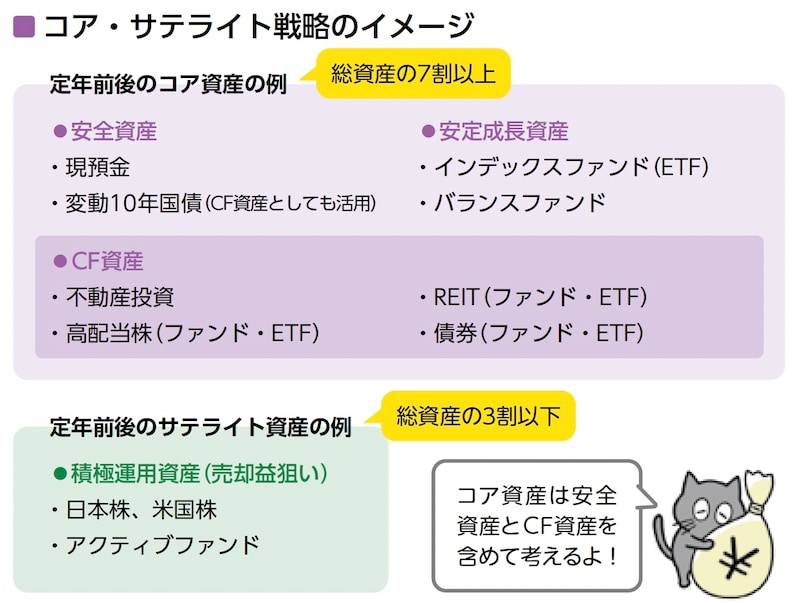

定年前後のコア・サテライト戦略

投資をする目的はお金を増やすことなので、誰もがお金を減らさずに増やしたいと考えますよね。そうした考えにマッチした戦略として「コア・サテライト戦略」があります。資産を「コア」と「サテライト」の2つに分けて、それぞれに適した資産で運用を行う戦略です。資産の7割以上は安定成長・長期運用のコア資産として運用します。残りの3割以下は、積極運用のサテライト資産にします。

このポートフォリオなら、守りの投資でお金を堅実に増やしつつ、攻めの投資で利益の上乗せを狙えます。

<定年前後のコア・サテライト戦略> 安全資産として現預金・変動10年国債は必須です。なお、変動10年国債をCF資産としても活用します。新NISAやiDeCoではインデックスファンドやバランスファンドをメインで投資・運用しましょう。優待・配当狙いの個別株をコア資産の位置付けで運用するのは問題ないでしょう。売却益狙いならばサテライト資産として扱います。

定年後の運用戦略は、資産を増やすことよりも定期的に使っていくことを考え、値動きを抑えたコア資産主体がおすすめです。

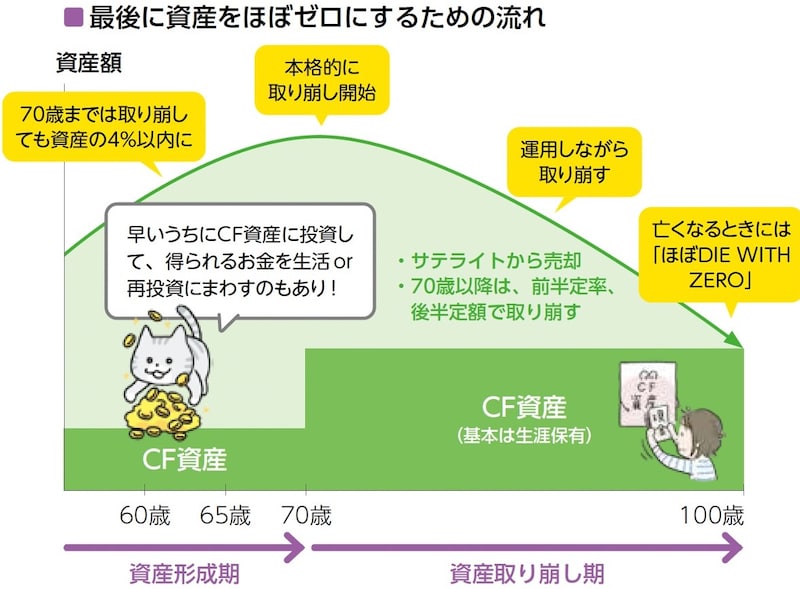

資産運用の出口戦略とは

FIRE(経済的自立・早期リタイア)を実践している人のなかには、「4%ルール」をおすすめしている人もいます。これはインフレを控除した米国株式市場の実質成長率が4%であるとし、投資資産から取り崩すお金が毎年4%までであれば、資産を減らさず暮らせるという考え方のことです。この考え方を借りて、60歳のうちは、取り崩しても4%以内に抑えて資産をあまり減らさないようにします。

現役時代のうちにCF資産に投資するのも一案です。CF資産から得た配当金などは、生活を豊かにするために使う、または、再投資してもいいです。値上がり益を取り崩すより心理的に使いやすいですよね。定年後、年金収入に加えて不労所得を得られれば、心の安定にもつながります。

<資産取り崩しの全体像> 資産の取り崩しを本格的に始めるのは70歳以降。70歳になったら投資資産の一部をCF資産に換え、生涯保有を続けます。コア・サテライト戦略の資産は、値動きの大きいサテライト資産から取り崩します。

また、70歳以降は定率取り崩しと定額取り崩しを組み合わせて運用しながら取り崩します。

70歳以降に資産を計画的に取り崩し、自分が亡くなるときには取り崩し資産がゼロに近づくことが理想的です。

たとえ予想以上に長生きしたとしても、現預金に加えてCF資産も残っています。

もちろん終身でもらえる公的年金もありますので、完全に収入がゼロになる心配はありません。心理的な余裕をもって過ごせるでしょう。