ところが、毎回の返済額が増えてしまうなどの理由から、敢えて30~35年といったローンを組む人が少なくありません。それ自体はともかく、住宅ローンはリタイアまでに全て返し終わるのが理想です。なぜなら、老後のマネー事情はそれほど甘くはないからです。

老後の家計は赤字になる?

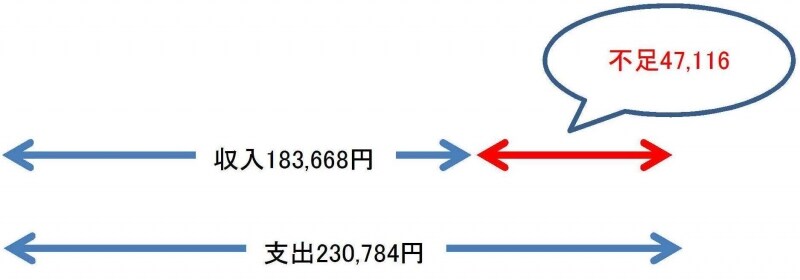

「老後のマネーのことなんてピンとこない」という人のために、実際の家計データを見てみたいと思います。総務省の家計調査年報(家計収支編)によると、総世帯のうち高齢無職世帯(世帯主が60歳以上の無職世帯)の実収入は183,668円。それに対して、支出(消費支出、非消費支出)は230,784円です。

その差額である47,116円は、金融資産の取り崩しなどで賄われます。年間で約57万円です。仮に夫婦2人の老後を25年とすると、リタイア時にはおよそ1,400万円もの取り崩し原資が必要となります。

リタイア後に住宅ローン返済を続けるのは厳しそうです。

退職金に頼りすぎるのも禁物

退職金でローンを返してしまおうと考える人もいるでしょう。しかし、リタイアのときは、前出の不足分に加えて、家のリフォーム、車の買換え、子どもへの資金援助、介護など、各家計で必要に応じた資金を準備しておくことも欠かせません……となると、退職金に頼りすぎるのも厳しそうです。住宅ローンの返済期間を長くとった結果が、単なる負担の先送りにならないよう、借入を検討する際は、繰上げ返済や退職金での完済など、具体的な完済プランをもつようにしましょう。その際は、「自分の老後のマネープランはどうなるだろうか?」について、しっかり考慮しておくことが肝心です。