対象となる保険には条件がある

生命保険に加入すると、当たり前の話ですが、契約者は保険会社に保険料を支払うことになります。この生命保険料には、一定の金額が契約者のその年の所得から差し引かれ、所得税と住民税が安くなる税法上の特典があります。これが「生命保険料控除」です。生命保険料控除には「一般の生命保険料控除」、「介護医療保険料控除」、「個人年金保険料控除」の3種類があり、控除の対象となる保険には下記のような条件があります。

●「一般の生命保険料控除」、「介護医療保険料控除」の対象となる保険の条件

保険金受取人は契約者または配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)に指定している保険。財形保険、保険期間が5年未満の貯蓄保険、団体信用生命保険は対象となりません。医療保険、ガン保険、介護保険は、契約相手が損害保険会社でも、一般の生命保険料控除または介護医療保険料控除の対象となります。

●「個人年金保険料控除」の対象となる保険の条件

以下のすべての条件を満たし、「個人年金保険料税制適格特約」を付けた保険が対象となります。

- 年金受取人が契約者または配偶者のどちらかである

- 年金受取人は被保険者と同一人である

- 保険料払込期間は10年以上である

- 年金の種類が確定年金や有期年金の場合、年金受取開始が60歳以降で年金受取期間が10年以上である

条件を満たしていない個人年金保険(例えば、一時払いで加入した個人年金保険)や変額個人年金保険の保険料は、一般の生命保険料控除の対象です。また、災害入院特約や疾病入院特約などを付けている場合、特約部分の保険料は個人年金保険料控除の対象とはならず、介護医療保険料控除の対象となります。

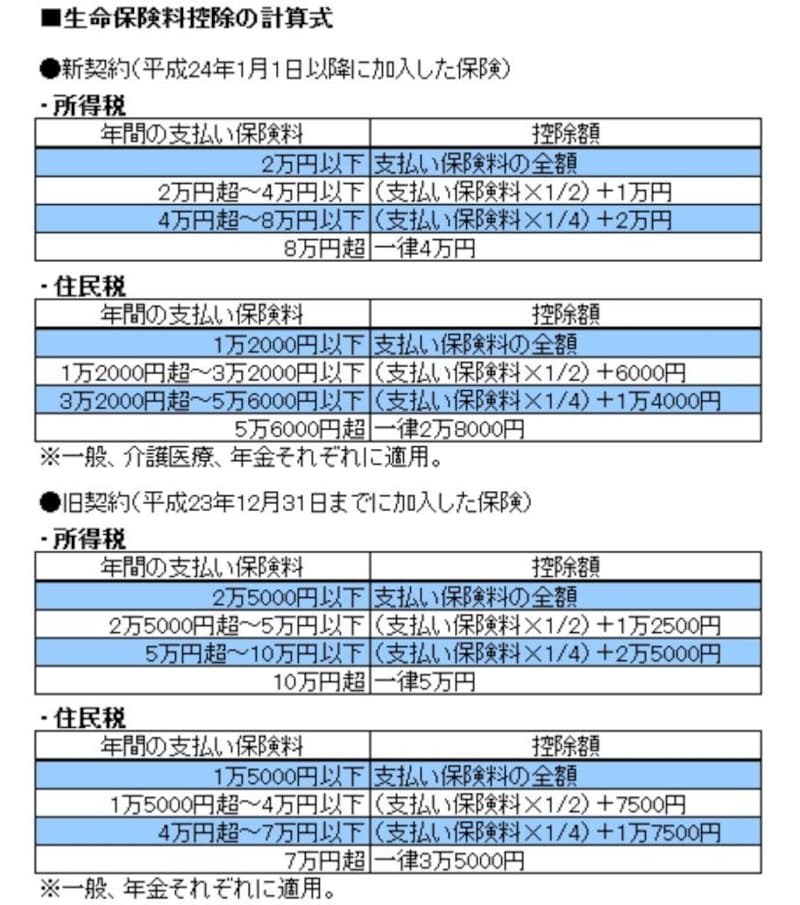

支払った年間保険料で控除額は異なる

生命保険料控除が認められるのは、毎年、1月1日から12月31日までに支払った保険料で、年間払込保険料額によって控除される金額が異なります。一般の生命保険で配当金が支払われた場合は、その配当金額を引いた金額になります。所得税と住民税の生命保険料控除額は上表の通りです。複数の保険に入っている場合は一般、介護医療、年金それぞれで保険料を合算して控除額を計算します。

手続きは会社員と自営業では異なる

生命保険料控除を受けるには、毎年10月頃に保険会社から送られてくる「生命保険料控除証明書」が必要なので、大事にとっておきましょう。もし失くしてしまったら、保険会社に連絡すれば再発行してくれます。手続きは、会社員と自営業で下記のように異なります。●会社員の場合

毎年12月頃に会社から配られる「給与所得者の保険料控除等申告書」に必要事項を記入し、「生命保険料控除証明書」と一緒に提出すれば、年末調整で控除が受けられます。保険料を給料天引きにしている場合は「生命保険料控除証明書」の提出は不要です。

もし、会社に書類を提出し忘れた場合は、翌年、確定申告をすれば所得税を取り戻せます。なお、同じ会社員でも、年収が2000万円超など、一定の条件に当てはまる人は確定申告が必要です。

●自営業の場合

翌年の所得税の確定申告時に、「生命保険料控除証明書」を確定申告書に添付することで控除が受けられます。なお、所得税で手続きをしていれば、住民税の生命保険料控除の手続きは不要です。自動的に控除を反映した住民税額を課税してくるからです。

【関連記事】