相続税の早見表

相続税の早見表で相続税をチェック

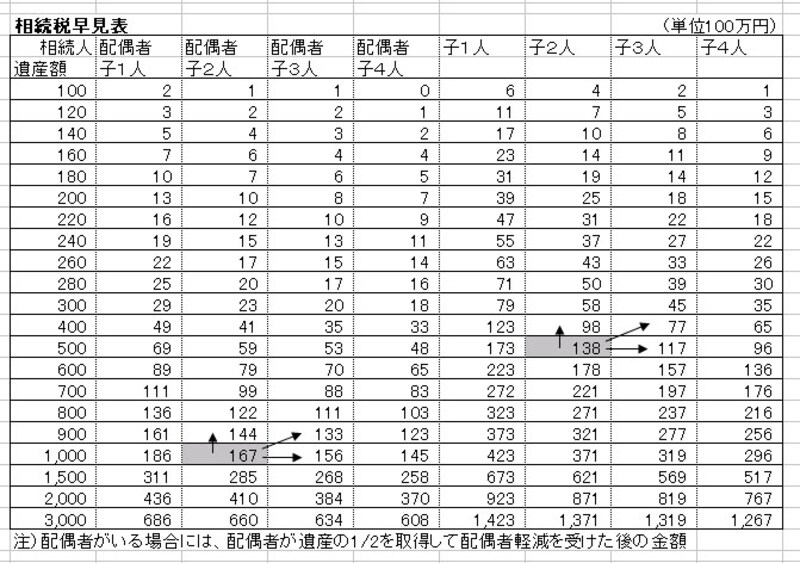

相続税の概算をつかむには、相続税の早見表が便利です。具体的な利用方法として、財産が10億円で相続人が配偶者と子2人の場合には、単位が100万円ですので、縦軸「1,000」と横軸「配偶者 子2人」を見れば、「167」で相続税が1億6700万円であることが分かります。さらに、1次相続で配偶者が5億円を相続すれば、2次相続では1億3800万円の相続税がかかることが分かります。

また、上記の現状把握だけでなく、節税効果も知ることが出来ます。例えば、贈与・有効活用・金融商品などで財産を1億圧縮できた場合には、財産10億円と9億円の相続税の差額を見れば効果が分かります。養子についても、子2人から3人の相続税の差額を見れば効果が分かります。

財産額を知るには、固定資産税の評価明細の評価額を1.1倍する方法があります。これにより、大まかな不動産(農地は宅地の単価で修正)の評価を知ることが出来ます。

相続税対策の相談

相続税対策の相談は、税理士なら誰でもいいのでしょうか? 実は、税理士も医者と同様専門分野があります。例えば、法人の決算・申告が得意な人や医療機関が得意な人などです。相続税は、税法だけでなく民法とも絡んで大変複雑です。さらに、相続税対策では、どのような対策をとるかで大きく税額が代わってきます。従って、相続税対策については、相続について手慣れた税理士に相談すると良いでしょう。

・ 不動産による相続税対策1 仕組み編

・ 不動産による相続税対策2 効果編

・ 相続税大改正・大増税の対策3 節税対策