手取額も簡単に計算できる

遺産分割のときや遺言を作成するときには、各相続人の取得財産・相続税・手取額を知っておかなければいけません。また、単純に自分の相続税と手取額はどうなるのか? と気になるところです。そんなとき、簡単に計算する方法があります。遺産額を相続税の総額で割った率を使えば簡単です。事例では、財産5億円に対して相続税額は1億3,800万円でした。遺産全体に対して27.6%(1億3,800万円/5億円)の税金がかかっていることが分かります。この税率を使うことで、以下のように簡単に手取額を出すことができます。

<算式>

子Aの手取額:3億円×(1-27.6%)=2億1,720万円(前々ページの金額と同じに!)

子Bの手取額:2億円×(1-27.6%)=1億4,480万円

では、仮に1億円の財産を取得したらどうなるかというと、

1億円×(1-27.6%)=7,240万円(手取り額)

…となります。

これは、相続人各人の相続税が、「相続税の総額に対して相続人それぞれが取得する財産の割合で負担する」という仕組みになっているためです。これにより、1億円を取得した人も3億円取得した人も同じ割合(この場合27.6%)で相続税を納めることになります。

相続税の仕組み

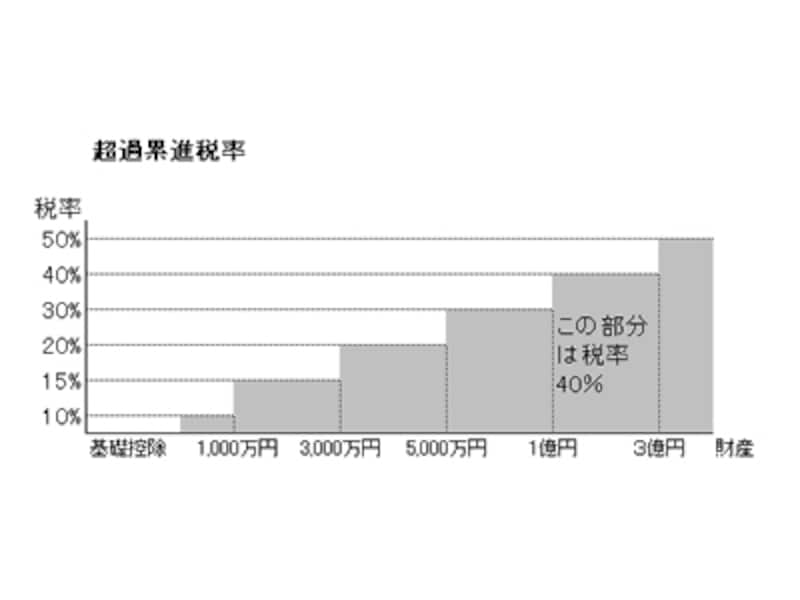

以上2つの税率の使い方を見てきました。ここで相続税の仕組みを確認しておきましょう。相続税は超過累進税率になっています。右図のように、基礎控除部分には、相続税はかかっていません。その部分を越えて、1,000万円以下部分には10%、1,000万円超から3,000万円以下部分には15%の税率が課されています。超過累進税率とは、このように高い金額部分には高い税率が課されるというものです。従って、財産が税率40%のところにあるときに、その税率の範囲(1億円超3億円以下)内での財産の増減は、その増減に対して40%の税金の増減になります。従って、1,000万円の財産減少で400万円の節税になります。

一方、財産全てに40%の税率がかかる訳でないため、相続税の総額を遺産額で割れば手取額が分かる税率を算出できます。今回の事例では、27.6%(1億3,800万円/5億円)でした。手取額は、財産1億円取得すれば7,460万円(1億円×(1-27.6%))となります。

【関連記事】

・ 相続税の計算方法

【関連リンク】

相続税を計算する[All About 相続]

相続税・財産評価額は?[All About 相続]

土地の評価額、路線価・公示価格[All About 相続]

相続・相続税Q&A、無料相談[All About 相続]