控除マジックで所得税ゼロ円に

えっ、収入があるのに所得税を納めていない人がいるの? います。例えば65歳以上で収入が老齢基礎年金だけの人の場合、年金収入は約78万円ですが所得は0円。従って所得税も0円です。不思議ですが、それが「控除」マジックです。収入が多くても、所得控除や税額控除が多ければ、所得税がゼロあるいは少額になるのです。では収入と所得と控除の関係を、給与所得者(給与収入以外に収入はないものとする)を例に考えていきましょう。その過程で、控除の果たしている役割を感じとってください。

所得税額の算出は4段階

給与所得者の所得税はつぎの4段階で行います。- 給与所得=給与収入-給与所得控除

- 課税所得額=給与所得-人的控除-その他の控除

- 所得税額=課税所得×所得税率-所得控除額

- 納付する所得税額=所得税額-税額控除額

■1. 給与所得=給与収入-給与所得控除

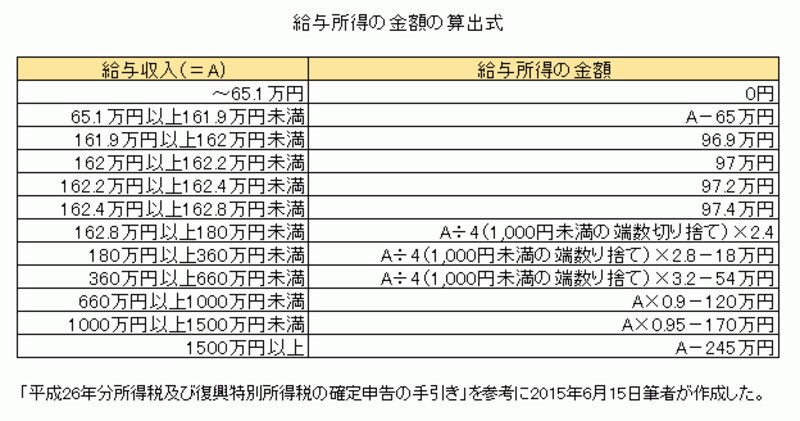

給与所得とは、給与収入から給与所得者の必要経費(=給与所得控除)を差し引いたものです。給与所得の金額は次の計算式で求めます(表を参照)。なお、特定支出控除は受けないものとします。

■2. 課税所得額=給与所得-人的控除-その他の控除

小さい子は扶養家族にならない?

「人的控除」には、「配偶者控除(2種)」を筆頭に、「配偶者特別控除」「扶養控除(4種)」「寡婦・寡夫控除(4種)」「勤労学生控除」「障害者控除(3種)」「基礎控除」があります。

「その他の控除」には、「社会保険料控除」「小規模企業共済等掛金控除」「生命保険料控除」「地震保険料控除」「雑損控除」「医療費控除」「寄付金控除」などがあります。「社会保険料」とは、(国民)健康保険料、厚生(国民)年金保険料、雇用保険料、介護保険料などを指します。

※控除対象と金額については「人的控除の種類と控除額」もあわせてご覧ください。

では、給与収入が680万円のA氏の課税所得税を計算してみましょう。諸条件は次の通りです。

・扶養家族3人(内訳:45歳の配偶者=専業主婦、20歳と17歳の子供)

・生命保険料は平成23年以前契約の生命保険と新個人年金保険の控除限度最高額

・地震保険料は控除最高額

<計算手順>

(1)給与所得額:680万円×0.9-120万円=492万円

(2)人的控除:177万円(基礎控除38万円、配偶者控除38万円、特定扶養親族=63万円、一般の扶養親族38万円)

(3)社会保険料控除:概算で95万円(負担率14%程度とする)

(4)生命保険料控除:9万円(平成23年以前に締結した生命保険+新個人年金保険)

(5)地震保険料控除:5万円

(6)課税所得額=給与所得額-(人的控除額+社会保険料控除+生命保険料控除+地震保険料控除)=492万円―(177万円+95万円+9万円+5万円)=206万円

■3. 所得税額=課税所得×所得税率-所得控除額

いよいよ所得税の金額の算出です。課税所得206万円の場合、所得税率は10%ですので、所得税額は「206万円×10%=20.6万円になります。

<所得税額の計算式>(課税所得をAとする)

課税所得が1000円以上195万円:A×0.05

課税所得が195万円以上330万円未満:A×0.1-9.75万円

課税所得が330万円以上695万円未満:A×0.2-42.75万円

課税所得が695万円以上900万円未満:A×0.23-63.6万円

課税所得が900万円以上1800万円未満:A×0.33-153.6万円

課税所得が1800万円以上:A×0.4-79.6万円

※「平成26年所得税及び復興特別所得税の確定申告の手引き」を参考にした。

■4. 納付する所得税額=所得税額-税額控除額

住宅購入でもリフォームで控除が受けられる

税額控除とは算出された所得税からさらに控除するもので、2の所得控除に比べて所得税減額への効果が非常に大きい控除です。

税額控除の筆頭は「(特定増改築等)住宅借入金等特別控除」(通称「住宅ローン控除」)です。一定の条件を満たした住宅の新築、購入、増改築、バリアフリー改修工事、省エネ改修工事等のための借入金に対して受けることができる控除です。

その他には「住宅耐震改修特別控除」「住宅特定改修特別税額控除」「認定住宅新築等特別税額控除」「政党等寄付金特別控除」「認定NPO法人等寄付金特別控除」「公益社団法人等寄付金特別控除」「配当控除」「災害減免額控除」「外国税額控除」などがあります。

仮に給与収入680万円のA氏が住宅を購入し「(特定増改築等)住宅借入金等特別控除」を20万円受けるとすると、納付する所得税額は「20.6万円-20万円=6000円」になります。税額控除の威力はすごい!

以上が納付すべき所得税額の算出手順です。年金受給者や給与所得者の中に所得税が0円の人が存在することがご理解できると思います。それほど控除の役割は大きいのです。

控除をフルに活用して課税所得が10万円減少すると、所得税率20%の人は2万円、37%の人は3.7万円所得税が少なくなります。さらに来年度の住民税(適用税率は一律10%)が1万円減少します。

所得控除や税額控除に興味が湧きましたか? 受けられる控除はもれなく受けて、過不足のない所得税を納めようではありませんか。