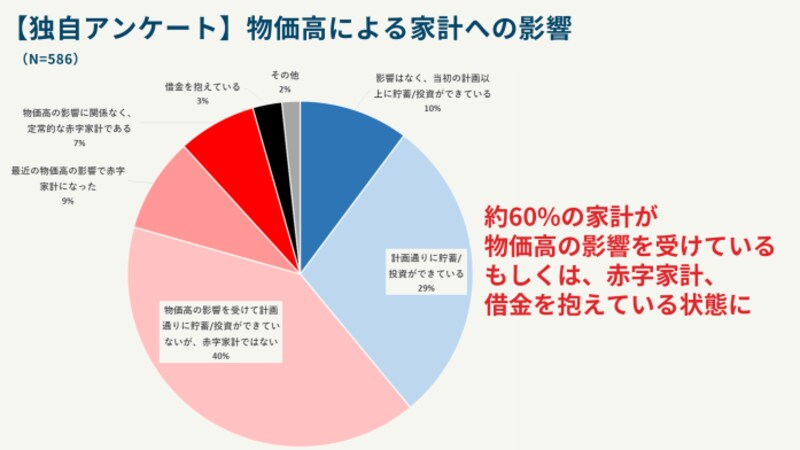

約30年ぶりの円安、止まらない物価高、何かと家計を悩ませる出来事が多かった2022年。All About読者を対象にしたアンケートによると物価高の影響を受けている、もしくは赤字家計、借金を抱えている人は約6割に上りました。

物価高による家計への影響

そこで、All Aboutでは2022年12月13日に「家計管理と資産運用のコツ」と題したライブ配信を実施。

All About マネーガイドの深野康彦氏と、ウェルスナビ株式会社の牛山史朗氏を招き、物価上昇・円安時代に資産を守り増やすためのコツを聞きました。

失敗しない節約、ボーナスの使い道

深野康彦氏(All About マネーガイド)

■物価上昇時の家計管理、5つの基本

1.家計簿で支出の見える化を

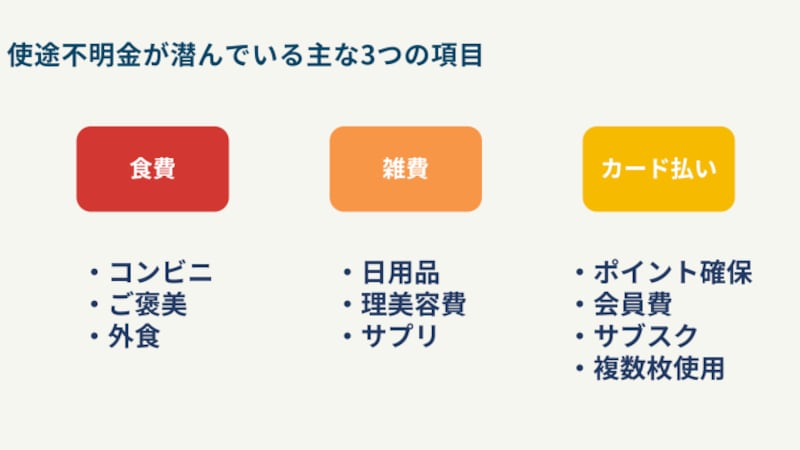

家計管理アプリを使って家計を管理する場合、お金の流れは見えても細かな支出が見逃されがちです。一度ざっくりとでも家計簿をつけて支出全体を見える化すると、削れる支出や使途不明金も明らかになります。

使途不明金が潜む「食費」「雑費」「カード払い」

2.ボーナス依存は控える

ボーナスは業績が悪いときはバッサリ切られます。ボーナス依存は極力控えて、先取りで投資や貯蓄を。余ったお金を回そうと思っても残念ながら難しいです。

3.年払い保険料などは毎月計上

保険料をボーナスで一括計上する想定の場合、ボーナスがカットされて原資がなくなるケースもあります。年払い契約であっても、できれば12等分して毎月計上しましょう。住宅ローンのボーナス併用払いも同様に、利用するならウエイトを小さくするなど工夫をすることが重要です。

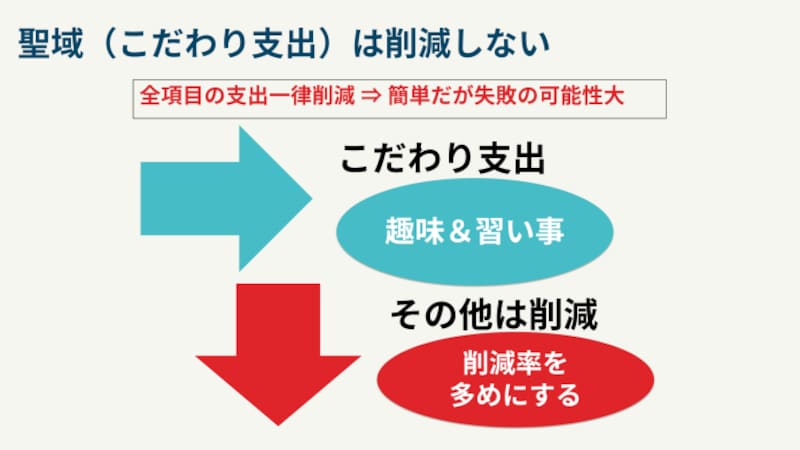

4.各項目の一律カットは控える

支出項目を一律にカットするようなやり方は続きません。趣味や習い事などの「こだわり支出」は聖域として残し、それ以外を大きく削るなどメリハリをつけて全体の支出を減らすのがコツです。

こだわり支出は削減しない

5.家族の協力(創意工夫)が必要

家族の一人だけが頑張ってもダメです。例えばクーポンを使って食事や買い物をする、旅行は時期をずらして早期予約するなどできるだけ生活のグレードを落とさずに節約できるよう、家族の協力のもと創意工夫をしましょう。

■資産運用で活用したい税制優遇制度

2024年に導入される新NISA制度でNISAは2028年まで、つみたてNISAは2042年までという現行の非課税期間が恒久化され、一人当たり1800万円まで非課税投資ができるようになります。

また現在のNISA、つみたてNISAは一度売却するとその枠を使えませんが、新制度では一度使った非課税投資枠を再度使えるようになります。より利用しやすくなる税制優遇制度をぜひ活用しましょう。

物価上昇時の今こそプロの資産運用を

牛山史朗氏(ウェルスナビ株式会社)

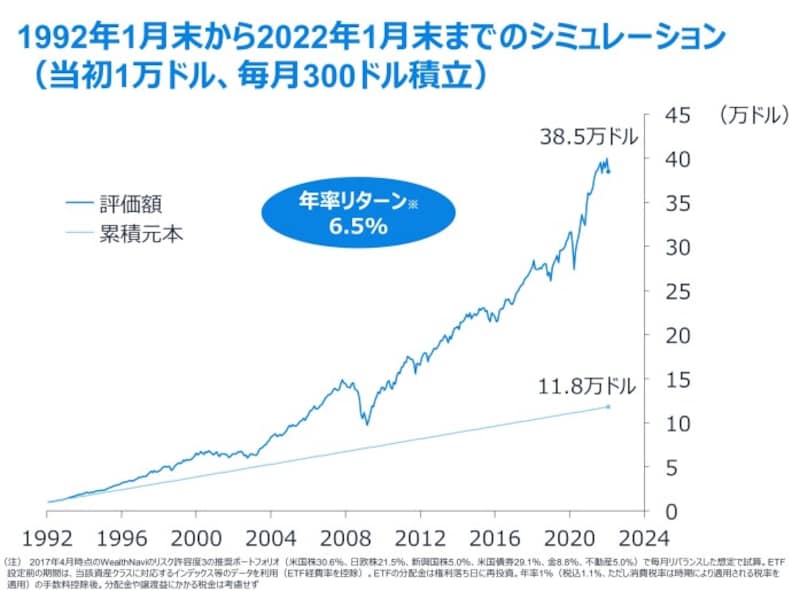

投資の基本は「長期・積立・分散」です。10年以上の長い目で、毎月一定額をコツコツ、世界中に分散投資することでじっくり資産は増え、30年間続けると1年間で平均約6.5%増えるという試算もあります。

「長期・積立・分散」を30年続けると、資産は約3.2倍に

(c)WealthNavi Inc.

ただし、常に増え続けるわけではありません。2022年がまさにそうで、右肩上がりで伸びていたアメリカ企業の株価が急落、為替も円安ドル高に大きく動き、一時1ドル150円台まで下落しました。

■物価対策としての資産運用

こうした相場の動きの背景にはコロナ禍やロシアのウクライナ侵攻による物価高があります。物価の上昇のインパクトを10年単位で考えてみましょう。例えば今100万円の車が毎年2%ずつ値上がりすると10年後には122万円になり、100万円では買えなくなります。

今後毎年2%物価が上がったら…

この状況で資産を貯金や現金で持っていても100万円はずっと100万円、利子もごくわずかで10年後にもう車は買えません。

逆に物価の上昇に強いのは株式や不動産、金と言われていますので、物価対策という点でも投資や資産運用は有効といえます。

■資産運用をプロに任せるメリット

いざ「長期・積立・分散」投資を始めるときに選択肢の一つになるのが「ウェルスナビ」のようなロボアドバイザーです。時間や手間をかけずに資産運用できるのがメリットとよく言われますが、他にもプロに任せるメリットがあります。

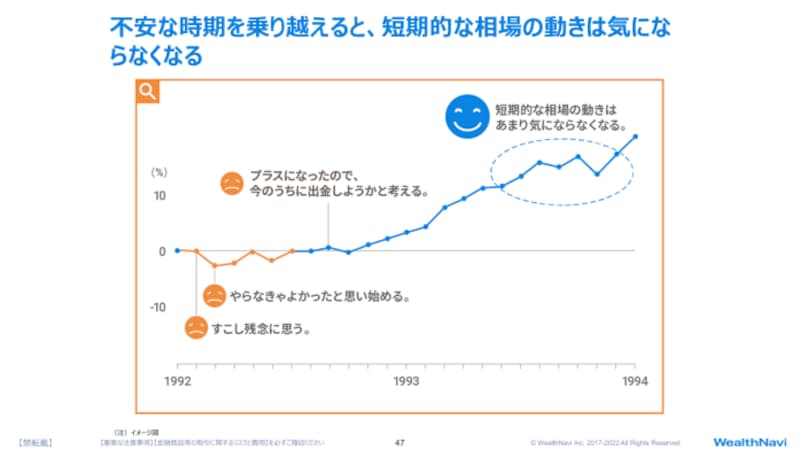

誰しも最初はプラスマイナスゼロから運用が始まるので、相場の状況によってはマイナスの時期を経験することがよくあります。失敗ではないのですが、リターンがマイナスになるとどうしてもストレスを感じて投資をやめてしまう場合が少なくありません。

運用を始めてしばらくは不安に陥りがち

自分から資産運用を手放してプロに任せると、そうした相場の細かな動きを気にせずに続けていけるというメリットもあると私は考えています。

視聴者から寄せられた質問にゲストが回答

ライブ配信中に視聴者から次のような質問が寄せられ、ゲストの深野氏、牛山氏それぞれの立場から貴重なアドバイスをいただきました。回答内容は動画からご覧ください。

Q.投資をしないと資産は増えないと思うので、投資を始めてみたいとは考えていますが、これからお金のかかる子どもが3人いて、投資をする余裕がありません。

Q.老後資金に残すお金と今楽しむお金のバランスがわかりません。自然に遊びにいくことが好きで、毎週遊びに出かけていますが、このまま遊び続けて大丈夫かなあ? とは思っています。

Q.出口戦略を立てないと資産運用に全振りできないと思います。認知能力の衰えを加味したアドバイスをいただけるとうれしいです。

Q.投資信託を積み立てていますが、現金化はいつしたらいいでしょう。60歳、または65歳でしょうか。その時の相場の状態で決めたらいいでしょうか。

Q.投資は何歳で手仕舞いしたらよいでしょうか。

Q.取り崩しは定額・定率・定口のどれがおすすめでしょうか。

Q.ボーナスは貯めるものという考えが付いて回ります……。

Q.すぐに使う予定はないが、定期預金はもったいないので、リスクを考えつつ運用したい。200~300万円程度の余裕資金の使い道をどのように考えるとよいでしょうか。

Q.退職金控除は何年かに分けて枠を使えますか。

家計を見直し今すぐ物価対策を

今後もゆるやかに物価が上昇し、家計に与える影響は大きくなると予想されますが、ピンチの時こそこれまでの家計管理を見直すチャンスです。

資産運用につきまとうストレスを軽減してくれる「ウェルスナビ」などのサービスや、今後より利用しやすくなる税制優遇制度をうまく活用しながら、賢く資産形成していきましょう。

【ライブ配信のお知らせ】

2023年2月7日(火)20時より、YouTubeチャンネル「All About マネー」にて「年代別、老後資金を貯めるためにやるべきこと・やってはいけないこと」と題したライブ配信を実施します。

⇒視聴はこちらから

【ウェルスナビ株式会社については、以下の注意事項をご確認ください】

金融商品の取引においては、株価、為替、金利、その他の指標の変動等により損失が生じるおそれがあります。ご契約の際は契約締結前交付書面等の内容を十分にご確認ください。リスク・手数料の詳細はこちらからご確認ください。

ウェルスナビ株式会社 金融商品取引業者 関東財務局長(金商)第2884号 加入協会:日本証券業協会、一般社団法人日本投資顧問業協会