必ず考えて欲しい、住宅ローンと教育費のバランス

一般的にマイホームへの憧れや、素敵な家に住みたいという願望を持つ人は多く、素敵な内装や外装、機能性の高い住宅設備と、こだわればこだわるほど、物件価格は上がり、「一生に一度の買い物だから」「毎月の返済額が少し増えるだけだから」と、気付けば当初の予算を大幅に超えてしまうケースは少なくありません。しかし、そのような時に、一度立ち止まり考えてほしいのです。子どもが高校卒業後、大学等に進学する時に、住宅ローンを払いながらでも教育費が準備できるのかどうかということを。

憧れのマイホームを買う時には

金利の影響は意外と大きい!

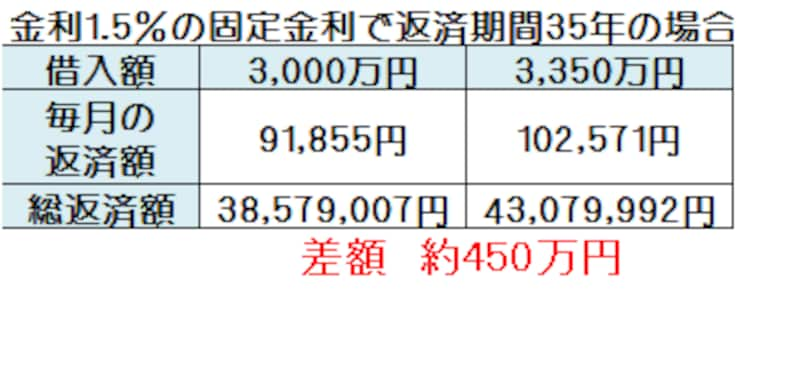

例えば当初の予算が3,000万円だったのに、一生に一度の買い物だからと、350万円のオプション追加し借入額も3,000万円から3,350万円に同時に増やした場合、金利1.5%の固定金利で返済期間35年の場合、総返済額は約450万円増える事になります。450万円あれば、私立の大学に進学した場合の4年間の学費に相当します。住宅ローンの借入額を増やしても教育費が準備できるなら問題ありませんが、オプション追加したことで、奨学金や教育ローンといった借金をさらに背負うことになるのならば、考え直す必要があるのではないでしょうか?

後悔しない資金計画

「衣食住」と言うように、日々暮らしていくうえで「住まい」はとても大切なモノです。しかし、住まいにお金をかけ過ぎて、愛する子どもの教育費を準備できないとなれば、親自身がとても後悔するのではないでしょうか?マイホーム取得を考える時期はまだ子どもが幼く、大学費用のことまで頭に回りません。しかし、高校卒業後、大学・短大・専門学校への進学率は80%と言われます。どこに進学するにしても、多額の教育費が必要になりますので計画的に準備していく必要があります。

実際の相談の現場でも住宅ローンを借り過ぎたが故に教育費や老後資金が準備できなかったケースを目にすることは多いです。「なぜ、最初にもっとしっかり考えなかったのだろう」と後悔しているお客様を目にする度に、悲しくなります。

だからこそ、住宅購入を考え始めた時には、長期に渡るライフプランとマネープランを具体的に数字で立て、しっかり地に足のついた資金計画が重要なのです。自分達で資金計画が立てれない時にはファイナンシャルプランナーに具体的な数字を出してもらい、中立的なアドバイスをもらうことも必要です。

ちなみに、老後資金に関しても、住宅ローンを組んでもしっかり教育費を準備できるような資金計画を立てていれば、教育費の目処が立つ50歳前後から、かけ足で貯めることも難しくありません。

教育ローンを借入れしたら、当然ながら老後資金の準備が難しくなります。また、奨学金を借入れしたら、就職しても本人の「奨学金」「車のローン」と債務が重なることで、結婚資金の準備ができない、経済的自立ができない、といったことになる可能性もあります。住宅ローンの「借り過ぎ」による、その後の影響をしっかり考え、健全な資金計画を立てていきましょう。

【関連記事をチェック】

失敗から学ぶ!家計が赤字になる「マイホーム」とは?

これがベスト!家計に占める住宅ローンの比率

住宅ローンの組み方でわかる!貯まる人・貯まらない人