生命保険料控除が受けられる保険契約には条件がある

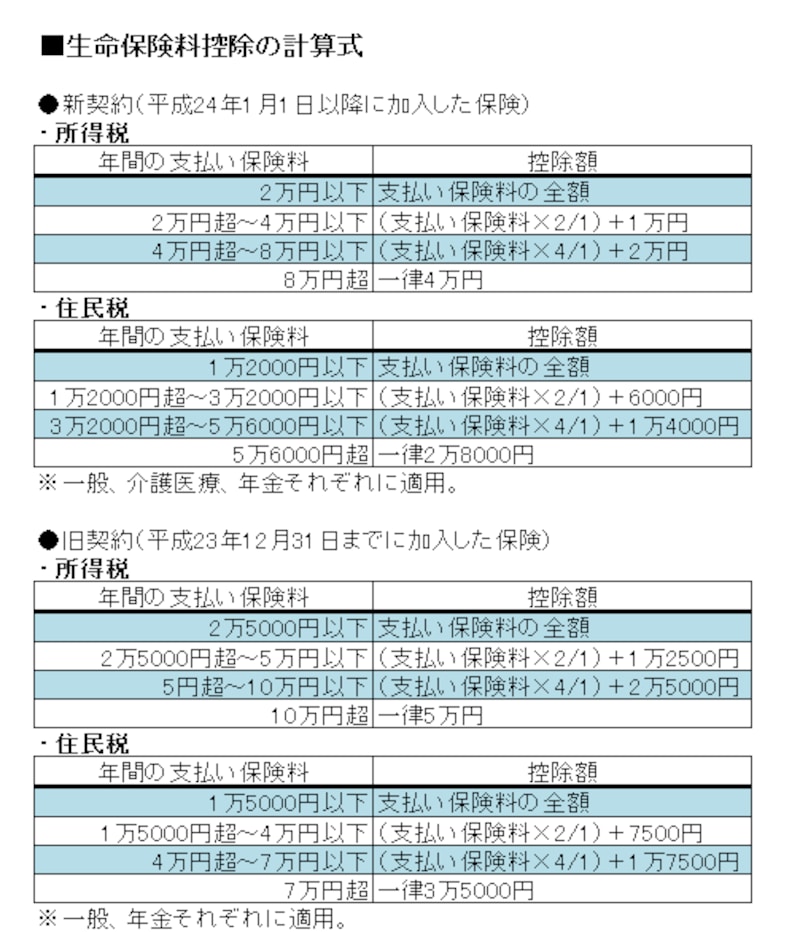

生命保険料控除とは、1年間に支払った保険料の一定額を、契約者(保険料を払っている人)の所得から差し引くことで税金を安くする税法上の特典のことです。現在、加入時期によって、新・旧両制度が並走しています。旧契約は、平成23年12月31日までに契約した保険で、「一般の生命保険料控除」と「個人年金保険料控除」の2種類あります。控除の適用限度額は、それぞれ最高5万円・合計10万円(住民税はそれぞれ3万5000円・合計7万円)です。

新契約は、平成24年1月1日以降に加入した保険で、「一般の生命保険料控除」と「介護医療保険料控除」、「個人年金保険料控除」の3種類あります。控除の適用限度額は、それぞれ最高4万円・合計12万円(住民税はそれぞれ2万8000円・合計8万4000円)です。

生命保険料控除の「一般」に該当する保険契約の条件は、「生存または死亡に基因して一定額の保険金、その他給付金が支払われる契約」です。生存、死亡のどちらの保障もある養老保険は「一般」に該当します。貯蓄性があるかどうかは、条件とされていません(ただし、保険期間が5年未満のものは対象外)。

また、保険金受取人は、契約者本人か、その配偶者、またはその他の親族(6親等内の血族と3親等内の姻族)であることも条件ですが、この範囲以外の人を保険金受取人に指定することは考えにくいので、満たされているはずです。

現在は低金利の影響で一時払いの養老保険は発売停止にする保険会社がほとんどですが(平準払いの養老保険の販売を停止している会社も多い)、仮に一時払いで加入した場合は、その年のみ控除の対象になります。

ここのところ、低金利がさらに進んだため、日本円より金利の高い外貨建(米ドル・豪ドルなど)の養老保険が増えています。この場合も、日本円に換算した保険料が「一般」の保険料控除の対象になります。一時払いはその年のみが対象です。

控除額は、下表の計算式で計算できます。

保険料控除は年末調整か確定申告で受ける

生命保険料控除は、会社員は会社で年末調整してくれます。手続きは、11月~12月にかけて会社から渡される「給与所得者の保険料控除等申告書」に、10月ごろに保険会社から送られてくる「保険料控除証明書」を添付して会社に提出すれば完了です。12月の給料で生命保険料控除が反映されます(1月にずれ込む会社もあり)。会社に書類を提出するのを忘れた人は、翌年、確定申告すれば払い過ぎの税金の還付が受けられます。また、会社員でも年間2000万円超の給料をもらっている人や自営・自由業者などの確定申告が必要な人は、翌年の確定申告で手続きをします。

なお、一般の生命保険料控除は、払った年間の保険料に上限があるので、他の保険の保険料で上限いっぱいになってしまったら、養老保険の保険料は含めても意味がありません。