3つの名義の違いでかかる税金の種類が変わる

満期保険金のある生命保険に加入するとき、契約者(保険料を払う人)・被保険者(保険の対象となる人)・満期保険金受取人(満期保険金を受け取る人)の3つの名義を決めます。この3つの名義によって、満期保険金にかかる税金の種類が変わります(下表参照)。まず、所得税がかかるケースを見てみましょう。契約者(例えば、夫)と満期保険金受取人(例えば、夫)が同一人であれば、自分で払った保険料を、満期保険金として自分が受け取ることになります。この場合は、所得税の一時所得になります。

一時所得の金額は、満期保険金から払った保険料を差し引き、さらに、特別控除の50万円を引いた金額の2分の1です。例えば、満期保険金が300万円で、払った保険料の総額が240万円だった場合の計算式は下記の通りです。

300万円 - 240万円 - 50万円 = 10万円 × 1/2 = 5万円

給料など他の所得と一時所得の金額を合計して課税所得を求め、納付する税額が決まります。

なお、金融類似商品にあたる場合は、満期保険金から払った保険料を差し引いた利益に対して、20.315%の源泉分離課税額を差し引かれて課税関係は終了します。金融類似商品とは、5年満期の一時払い養老保険のことですが、5年を超える契約の一時払い養老保険や一時払い変額保険(有期型)、一時払い個人年金保険などを5年以内に解約した場合も含まれます。

満期保険金に贈与税がかかるケースがある

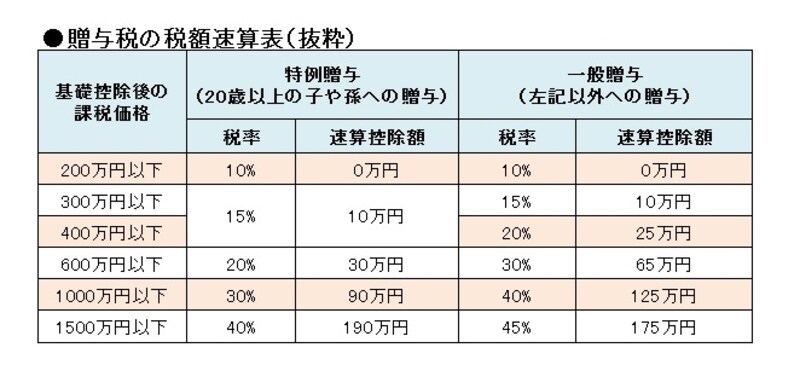

次に、満期保険金に贈与税がかかるケースを見ておきましょう。契約者(例えば、夫)と満期保険金受取人(例えば、妻または子)が違う人の場合、満期保険金受取人は契約者から贈与を受けたことになり、贈与税がかかります。20歳以上の子や孫などへの贈与は特例贈与、それ以外は一般贈与となり、税率と速算控除額が異なります(下表参照)。贈与税には、年間110万円の基礎控除があるので、満期保険金から110万円を差し引いた金額が課税価格になります。例えば、所得税のところで上げた例と同じ、満期保険金が300万円だった場合で計算してみましょう。

特例贈与も一般贈与も、基礎控除を引いた金額は200万円以下なので、下記の計算式で計算した19万円が納税額になります。

300万円 - 110万円 = 190万円 × 10% = 19万円

満期保険金の金額が大きくなると、一般贈与の方が有利になります。

このように、満期保険金は同じ金額でも、税金の種類によって納税額が変わってきます。贈与税が最も税率が高いとされているので、贈与税がかかる名義は避けるようにしたいもの。

すでに契約をしている人は名義を確認して、もし、贈与税の対象となる形態だったら満期保険金受取人の名義を所得税の対象になるよう変更しましょう。