31歳主婦・世帯年収600万。引越し検討中ですが、しばらく賃貸か4000万円の家を買うかで迷っています

「2人目が生まれたので家を買った方がいいのかなあ……」。そんな迷いを持つ30代ママに、ファイナンシャル・プランナーの飯村久美さんがアドバイス。賃貸 or 持ち家で悩む子育て世帯の方々、ぜひ参考にしてみてください。

提供:独立行政法人都市再生機構

お話をうかがった方

家計診断は1000世帯。家計の元気を応援するお金の専門家 マネー講師のセミナーコンテスト(E-1グランプリ)で優勝したファイナンシャル・プランナーが、1000件の家計診断をもとに、家計簿・家計管理の方法をお教えします!

わが家の現状で家は買うべき?

■相談者

名前:電動アシスト付き自転車さん (仮名)

住まい:川崎市中原区

性別:女性

年齢:31歳

職業:主婦

■家族構成

妻(31歳・専業主婦)、夫(32歳・会社員)、子ども2人(長女2歳・次女0歳)

■相談内容

第二子が生まれ引っ越しを検討しています。今の賃貸が手狭なのと、子どもの入園前に長く住む場所を決めたいからです。そこでご相談です。今回の引っ越しで家を買うことも視野に入れたいのですが、わが家は家を買うべきでしょうか?もし買うとしたら予算は4000万円くらいで考えています。

ただ、家を買って住宅ローンを組むのは人生が固定化されてしまうようで不安です。また、夫婦ともに地方出身で、実家や両親のことを今後どうするか決めきれていないのと、自分の復職や夫の転職もありえるため、しばらく賃貸の方が身動きがとりやすいかなと考えています。

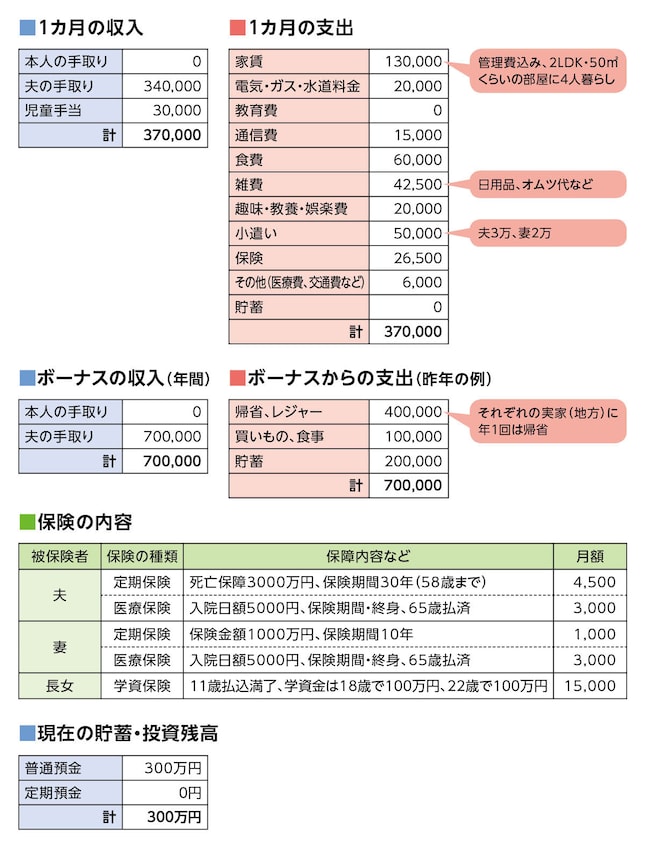

■家計の内訳

FP飯村久美さんからのアドバイス

アドバイス1 まずは教育資金の準備を優先してください

アドバイス2 住宅購入を先に延ばし、その間に貯蓄を

アドバイス3 固定費を下げるために引っ越しも

アドバイス4 初期費用とランニングコストを抑えるなら、UR賃貸住宅も選択肢に

アドバイス1 まずは教育資金の準備を優先してください

住宅購入についてのご相談ですが、家計を拝見しますと、貯蓄額は300万円、貯蓄ペースは学資保険の掛け金を除けば、ボーナスからの年間20万円だけ。なので、まず考えるべきは毎月の収入からもしっかり貯蓄できるようにすることです。それを踏まえて、資金作りとしては教育資金が最優先です。住宅資金の準備はそれから。

仮に、4000万円のマンションを購入したとして考えてみましょう。

購入時の諸費用100万〜150万円を貯蓄から捻出したら、それ以上は手持ち資金を減らせませんので、借り入れは頭金なしの4000万円全額です。35年返済、金利1.0%で借りたとして、毎月の返済額は11万3000円(ボーナス月の加算なし)。これにランニングコストとして固定資産税と毎月の管理費・修繕積立金がかかります。

住宅ローン控除によって購入から10年間は所得税等が控除される(令和2年12月31日の入居までは13年間)ので、その間は負担も軽減されますが、住宅コストとしては今の家賃とさほど変わりません。

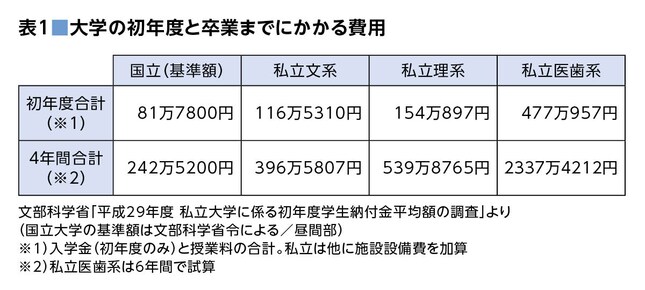

一方、教育費です。どういう進路ならどのくらいの教育資金が必要か、今のうちから把握しておくことが大切です。

大学費用だけでも、私立文系なら平均約400万円、私立理系なら540万円ほど(表1参照)。2人ならこの倍です。ここに通学費や教材費、一人暮らしの場合の仕送り費用等は含まれていないので実際はもっとお金がいります。これだけの大きな支出ですから計画的に用意しなくてはいけません。

もちろん、今後の奥様の収入によって家計に余裕が出る可能性もあります。しかし、実際いくらの収入を得られるかわからず、教育資金の準備もこれからです。したがって、今の時点で4000万円もの住宅を購入することは無理があると言わざるを得ません。

アドバイス2 住宅購入を先に延ばし、その間に貯蓄を

現状で毎月3万〜5万円の貯蓄ができれば、家計はかなり改善されたと言えるでしょう。

今後、教育費が新たにかかります(ただし、3歳以上は幼稚園・保育園の費用が無償)が、奥様のパート収入も加わり、ボーナスからの貯蓄をさらに増やせば、年間100万円程度の貯蓄も不可能ではありません。貯蓄が増えれば、お子さんの進路や住宅購入、さらには老後の生活と、それぞれに選択肢が増えます。

では、住宅購入はいつすべきか。住宅ローンの超低金利や返済期間を考えれば、早い時期に購入するメリットはそれなりにありますが、それでも、下のお子さんが小学校に上がる時期までは待ちたいところです。

この頃には貯蓄ペースも落ち着き、貯蓄そのものも増えています。そして、奥様の働き方もある程度固まり、どれだけ教育資金を用意し、住宅資金にはどれだけ回すことができるのか、より具体的なマネープランが描けると思います。

また、今は住宅を購入することに消極的な印象です。ご実家のこともありますから、実際にどうしたいのかを十分に考える期間としても、このくらい先に延ばしていいでしょう。

アドバイス3 固定費を下げるために引っ越しも

出産前までは共働きで、家計にも十分余裕があったはず。例えば、ボーナスから帰省・レジャー費として40万円を使っているなど、そのときの生活ぶりがうかがえます。一度慣れてしまった生活レベルはなかなか下げられませんが、逆に言えば、それだけ見直しの余地があるということです。

何をどの程度削るかは世帯によってさまざまですが、考え方としては、目標額を設定して家計の中で優先順位の低いものから削っていくこと。子育て世帯でよく言われるのは、児童手当分だけは最低限貯めておくということ。2人分で約400万円も貯められます。

ただし、仮に、子ども2人とも私大文系に行くとしたら、さらに400万円必要になり、もし親が全額用意する場合は、相談者さまの世帯では、毎月2万円の貯蓄が必要になる計算です。なので、児童手当に加えてもう少し貯蓄を増やしておいた方が、将来の選択肢が広がるでしょう。

そこで、効率的に貯めていくには、毎月の固定費を下げるという方法があります。家賃や保険料や通信費など、いずれも一度下げてしまえば、あとはずっと下がったままだからです。

相談者さまの家計では気になる固定費は住宅コスト。確かに都心エリアで交通の便も良いとなると、この程度の家賃は仕方がない面もあります。しかし、手取り月収の3分の1を超えているのは高過ぎです。

なので、月10万〜11万円程度の住宅に引っ越すことを検討してはどうでしょうか。すでに今のお住まいが手狭とのことですから、部屋は広くという条件付きです。そうなると、通勤時間が長くなるなどの負担は生じるかもしれませんし、新たに引っ越し費用もかかります。それでも、家賃だけで月2万〜3万円のコストダウンは大きく、引っ越しを検討する価値は十分にあるでしょう。

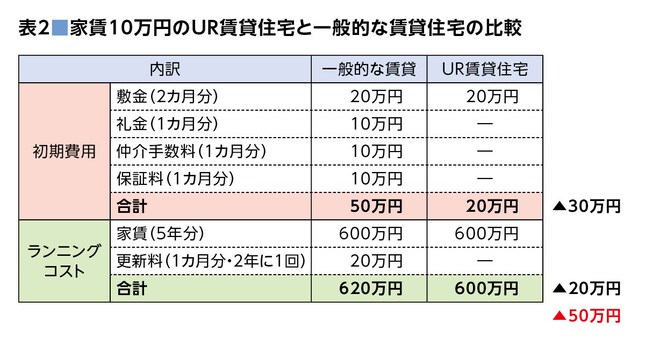

アドバイス4 初期費用とランニングコストを抑えるなら、UR賃貸住宅も選択肢に

条件に合う物件探しは時間がかかるかもしれませんが、例えばUR賃貸住宅を選択肢に加えてもいいでしょう。じつは私も住んだことがあり、そのメリットを実感したひとりです。

UR賃貸住宅には、礼金・仲介手数料・保証料・更新料が必要ないため、家賃以外のコストを削減できます。例として、家賃10万円のUR賃貸住宅と一般の賃貸住宅を比較(表2)してみると、5年間住んだら約50万円もコストメリットがある計算になります。

さらに、UR賃貸住宅なら、子育て世帯向けにお得な家賃プランがあります。相談者さまの場合は、3年間の定期借家契約による「そのママ割」適用の物件を借りられる場合もあります。

このように、お得な引っ越しでまずは固定費を抑えましょう。すべては家計からです。しっかりと家計管理をすることで、今はまだ漠然とした将来も明確に見えてくるはず。

しかし、奥様一人が頑張ってもなかなか貯蓄は増えません。夫婦でよく話し合い、そして協力し合って、自分たち家族にとっての夢のあるライフプランを実現させてください。

相談者の感想

先生に診断してもらい、描いていた住宅購入の無謀さがわかりました。住宅ローンについても、子どもたちの進路も、あまり深く考えていないばかりか、実際どれだけ必要かも理解していなかったことが恥ずかしいです。でも、このタイミングで相談できて本当に良かったです。

まずは子どもの教育をどうするか夫婦でしっかり話し合います。そして、UR賃貸住宅も候補に引っ越しをして、ちゃんと毎月貯蓄できる家計にしたいと思います。まずは月5万円、ボーナスから40万円で、年100万円の貯蓄を目指します。今回は本当にありがとうございました。

>>UR賃貸住宅のお得な家賃プランとは?

>>全国に約72万戸!住みたい街にはどんなUR賃貸住宅がある?

※また、ページの下部にて記事に関するアンケートを募集しています。(全7問)

みなさまの貴重なご意見をお待ちしております!