ここから計算すると、首都圏では昨年1年間で2万816人(発売戸数2万9569戸×契約率70.4%)の新築マンションオーナーが誕生したことになります。高価格帯が続く中にあって、この時期にマンション購入を決断した勇気と実行力には感心させられます。

自ら還付申告しないと「住宅ローン減税」は受けられない

さて、ここからが本題ですが、マイホームを取得後、忘れてはならないのが住宅ローン減税の手続きです。住宅ローン減税とは償還期間10年以上の住宅ローンを組んで、自ら居住するためのマイホームを取得する、あるいは一定条件のリフォームをした場合、自身が該当年に徴収された所得税額と住民税額を上限に、その徴収分が一定の算式に基づき税額控除される制度です。この住宅ローン減税の適用を受けるには確定申告が必要です。会社員の場合、所得税は自動的に給与から天引きされ、本人の意思に関係なく無条件で源泉徴収されます。しかし、住宅ローン減税は自分で確定申告しないと還付されません。政府は“取りっぱぐれ”を防ごうと強制的に所得税を徴収しておきながら、住宅ローン減税の還付には「自己申請」を求めます。ご都合主義との批判は避けられないでしょう。

これから住宅ローン減税の還付申告をする人は、自ら提出書類を集め、確定申告書に必要事項を記載し、スマホやパソコン、郵送、あるいは税務署へ書類を持参して手続きをする必要があります。うっかり忘れていると、一切、還付金は受け取れません。たとえ住宅ローン減税の適用条件をすべて満たしていても、請求手続きを怠ると恩恵にはあずかれないのです。自治体や税務署から自動的に還付金が入金されることは一切ありません。

税制は知っているか知らないかで成否を二分します。以下、2023年ならではの注意点を紹介します。

「居住年」によって受け取れる還付額が異なってくる

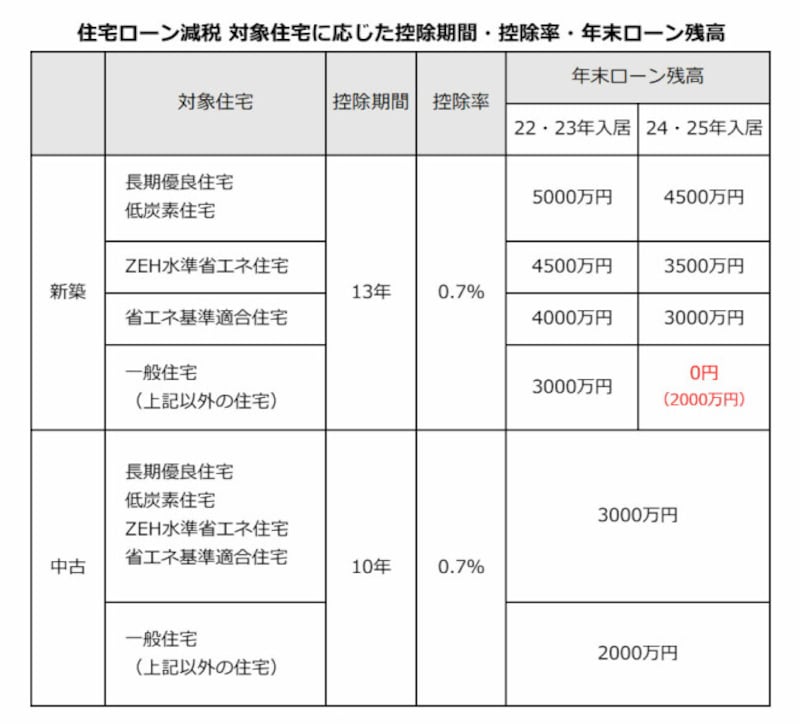

2022年度税制改正により、入居にかかる適用期間が4年延長された住宅ローン減税。「逆ザヤ」を理由に、控除率が一律1.0%から同0.7%へと引き下げられたのはよく知られていますが、同時に「居住年」に応じて「年末ローン残高」が細分化されました。たとえば、長期優良住宅の新築を例に取ると、2022年・2023年中に入居した場合、年末ローン残高は5000万円になり、2024年・2025年入居だと年末ローン残高は4500万円になります(表参照)。

(出所)国税庁「住宅の新築等をし、令和4年以降に居住の用に供した場合」

【モデルケース】

都内に住むAさん家族は5000万円を借り入れて、2022年に新築マンション(一般住宅)を購入(マンションは2020年に建築確認済み)しました。そして、物件の引き渡しを受けて入居・住宅ローン返済を開始し、その年(居住開始年)の年末の住宅ローン残高は4900万円でした。

<2023年に入居した場合>

一般住宅の年末ローン残高の上限は3000万円なので、還付額の計算対象は実際のローン残高4900万円のうちの3000万円となり、3000万円×控除額0.7%=21万円が1年目に還付されます。控除期間は13年間です。

<2024年に入居した場合>

2022年度税制改正により、一定水準の環境性能を満たさない新築住宅を取得した場合、住宅ローン減税は「対象外」になります。つまり、税還付は「なし」というのが本則です。

特例として「2023年12月31日までに建築確認を受けている」新築住宅については、年末ローン残高2000万円を上限に、控除期間10年にわたって税還付が受けられます。控除期間は「13年」ではなく「10年」に短縮されます。

モデルケースでは「2023年12月31日」以前に新築マンションは建築確認を受けているため、特例が適用されます。したがって年末ローン残高の上限は2000万円となり、実際のローン残高4900万円のうちの2000万円×控除額0.7%=14万円が1年目に還付されます。

このように居住年が1年違うだけで、1年目の還付金額が7万円(21万円-14万円)少なくなります。しかも、控除期間は3年短縮されて10年になります。

住宅ローン減税は、2022年度税制改正により、居住年が遅くなるほど受け取れる還付額が少なくなる仕組みになっています。正確な知識を身に付けて住宅購入を検討してください。

教えてくれたのは……

平賀 功一さん

日本FP協会正会員(ファイナンシャルプランナー、AFP)、宅地建物取引主任者、管理業務主任者、福祉住環境コーディネーター、住宅ローンアドバイザー、二種証券外務員の資格を持つ。第一不動産グループの住宅販売会社にてマンション販売のプロジェクトを任され、三井不動産販売への出向経験もあり。 1999年にはマンション事業のコンサルタントとして独立し、e住まい探しドットコムを設立。現在は、住宅セミナー講師や住宅ポータルサイトでのコラム執筆、ネット上での住宅相談を中心に活躍している。All About 賢いマンション暮らしガイド。