厚生労働省の人口動態調査によると、令和2年度に35歳以上で出産した方の割合はおよそ3割でした。

<参考>厚生労働省「令和2年度人口動態調査」を参考にFPサテライトが計算

高齢で出産する際には、身体的な面だけでなく経済的にも気をつける点があることをご存じでしょうか。

今回は42歳で念願の第3子を出産されたご家庭を例に、高齢で出産した際の家計管理についてシミュレーションで考察してみましょう。

相談内容

現在妻は43歳です。高齢での出産のため不安もありましたが、昨年、無事第3子を出産することができました。喜ばしい半面、金銭面で気になることがあります。

現在私は45歳で、第3子が大学を卒業する頃は67歳になっています。退職後まで教育費の負担が続くことになり、老後資金を圧迫しないか心配です。

相談者の基本データと家計状況

今回行うシミュレーションの前提条件は以下の通りです。▼相談者

男性(45歳)/千葉県在住/会社員、年収750万円(うちボーナス100万円)

▼家族構成

- 妻(43歳)/専業主婦

- 長男(10歳)/小学4年生

- 次男(5歳)/年中

- 長女(1歳)

▼現在の家計

- 現在の生活費:月22万円(保険・住居・車両・教育費を除く)

- 特別支出:家族旅行……年20万円(75歳まで)、家具家電費……年10万円(80歳まで)、結婚資金……それぞれ28歳のタイミングで200万円ずつ

- 60歳退職予定:退職金1100万円見込み

- 貯蓄(預貯金):700万円

▼保険について

相談者、妻ともに昨年に保険を見直し

[相談者]

- 終身医療保険(日額1万円、65歳払い済み)……月額保険料7800円

- 定期保険(保険金2500万円、80歳満了(第3子独立まで))……月額保険料1万8000円

[妻]

- 終身医療保険(日額5000円、65歳払い済み)……月額保険料3700円

- 終身保険(保険金300万円、65歳払い済み)……月額保険料9400円

[その他]

学資保険(保険金額300万円、払込期間15歳まで)……月額保険料4万8000円(1万6000円×3)

※それぞれ子どもが0歳の時に加入、子が18歳時に一括受け取り

▼教育について

- 子どもたちの進路:幼稚園は私立、小学校~高校まで公立、大学は私立文系(自宅通学)を予定

- 習い事費:小学1年生~中学3年生まで毎月1万円(1人あたり)

▼住まいについて

- 3年前(相談者が42歳時)に実家(2001年築・100平米)を相続。リフォーム済、ローン完済。住まいにかかる費用は固定資産税13万円(年間)、火災保険・地震保険(1年契約)5万5000円(年間)のみ

- 相談者70歳でリフォーム(予算300万円)

▼車について

- 昨年、車を購入(8人乗りワンボックス)

- 10年ごとに買い替え予定(70歳まで)、買い替え予算は350万円

- ガソリン代8000円(月額)、車検10万円(2年ごと)、自動車税3万500円(年間)、自動車保険6万円(年間)

現状のシミュレーション

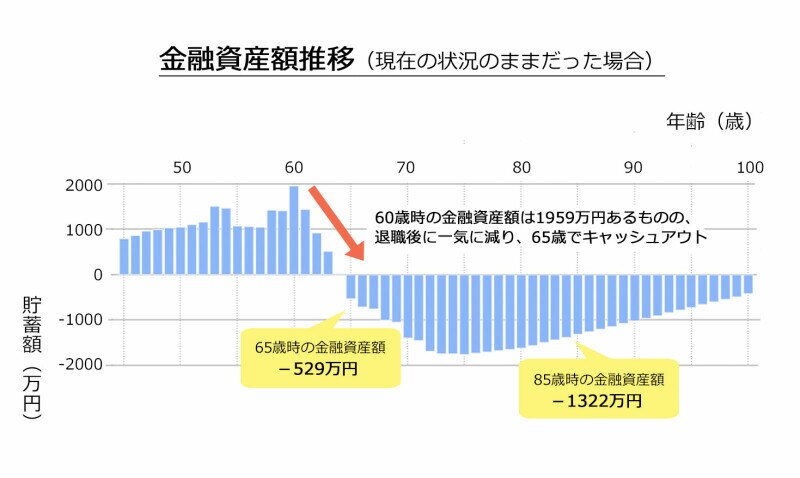

まず、現在の状況のままシミュレーションすると以下のようになります。住宅ローンも完済され、家計もしっかり管理されていることから、徐々に貯蓄額も上昇しており、現役期は一見問題なさそうです。

しかし相談者が危惧している通り、60歳から64歳までの収入がない中、66歳まで教育費の負担が続くことに起因して、65歳という老後の早い段階でキャッシュアウトとなっています。

これには現役期からの早めの対策が必要でしょう。

老後のキャッシュアウト防止策は?

それでは老後のキャッシュアウトを改善するにはどのような対策が取れるのでしょうか。▼対策1:現役期の収入を増やす(妻がパートで働く)

まずは、現役期の貯蓄額アップを目指し世帯収入を増やすことを考えます。

相談者が副業で稼いだりスキルアップして年収を上げるのもひとつですが、まずは「奥様が働く」というのが確実ではないでしょうか。

- 第3子が幼稚園に入園する4歳からパート勤務開始(時給1000円、1日4時間週3日勤務、年収57万6000円)

- 小学校高学年になる10歳以降は勤務時間を増やす(時給1000円、1日7時間週5日勤務、年収168万円)

- 働く期間は、第3子が独立する妻64歳までとする

▼対策2:相談者が69歳まで働いて年金額を増やす

老後の収入対策として、再雇用制度を利用して69歳まで働きます(60歳以降の年収はボーナスを除いた現役期の60%である390万円と仮定)。

69歳まで働くことで、年金をもらうまでの定期的な収入を得られるだけでなく、老齢厚生年金の受け取り額も増やすことができます。

老齢厚生年金の額は下記の式で算出されます。

- 平均標準報酬額×5.481/1000×平成15年4月以降の加入期間

- 32万5000円×5.481/1000×120カ月=21万3759円

▼対策3:年金を受け取るタイミングを70歳に繰り下げる

また老齢基礎年金と老齢厚生年金は、65歳で請求せずに66歳以降に繰り下げて受給することができ、請求したタイミングによって年金額を増額することができます(1カ月繰り下げるごとに0.7%)。2022年4月からは、受け取り開始の上限年齢が70歳から75歳に引き上げとなりました。

今回のケースでは夫婦とも70歳まで繰り下げたとします。70歳まで繰り下げたとすると、42%増額した年金を受給できます。

現状のシミュレーションにおける相談者の年金額は240万円です。その金額に先ほど計算した老齢厚生年金の増加分を加え、さらに42%アップした金額は以下の通りです。

※加給年金額は考慮していません。

(240万円+21万円)×1.42=370万6200円

つまり当初の年金額より年間およそ130万円多くもらえるということになります。

在職老齢年金の支給停止額に注意

60歳以降に働きながら(厚生年金に加入しながら)受け取る老齢厚生年金を「在職老齢年金」と言います。相談者のように60歳以降に働く場合は注意が必要です。この在職老齢年金には、「老齢厚生年金の基本月額」と「働いて得た総報酬月額相当額」を足した金額が一定額(基準額)を超えると、老齢厚生年金の一部または全部が支給停止になるという仕組みがあります。支給停止となる基準額は47万円です。

・老齢厚生年金の基本月額+総報酬月額相当額≦47万円……全額支給

・老齢厚生年金の基本月額+総報酬月額相当額>47万円……47万円を超えた部分の1/2の年金額が支給停止

では今回の相談者のように、65歳で厚生年金を受け取らず70歳まで繰り下げて受給すれば支給停止の対象とはならないのでしょうか?

残念ながら支給停止の対象となります。年金の受け取り時期を繰り下げた場合、増額の対象となるのは「支給停止分を除く年金額」であるという点に注意しておきましょう。

ちなみに、老齢基礎年金は在職老齢年金による調整の対象にはなりません(支給停止になりません)。

それでは、相談者の場合、支給停止の対象となるのか実際に計算してみましょう。

(老齢厚生年金の基本月額)13万5000円+(総報酬月額相当額)32万5000円=46万円

46万円<47万円となるため、支給停止の対象とはなりません。

改善後のシミュレーション

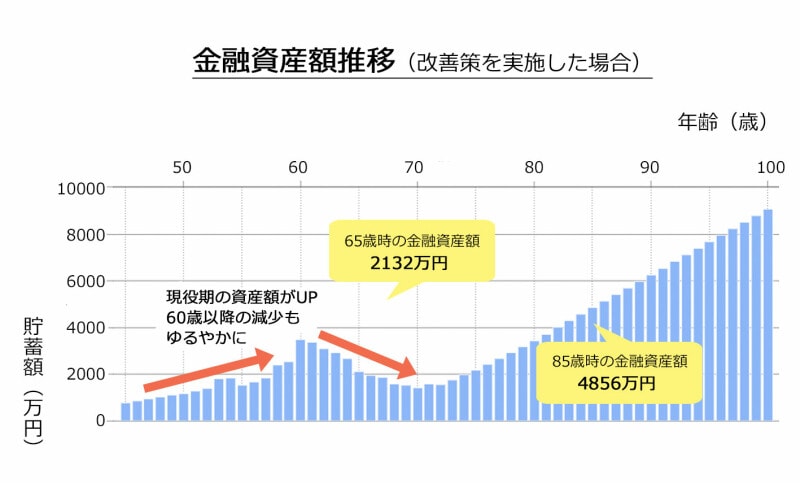

以上3つの改善策を実施したシミュレーションがこちらです。まず現役期の貯蓄額が大幅にアップしています。60歳時点の資産額をみると、1959万円から3500万円と約1500万円アップしました。

また懸念していた60歳以降の貯蓄額の減少幅もゆるやかになり、最も減少している70歳時点でも資産額1400万円をキープしています。

さらに70歳以降の年金額が増えたことで収入が支出を上回り(※)、生涯資産額が増加する形となりました。

※年金額が増えたことで税金・社会保険料等も増えますが、収入が支出を上回った状態となっています。

まとめ

教育費の負担が60代後半まで続くとしても、「高年齢者雇用安定法」が改正されて70歳まで働ける環境が整いつつある現状に鑑みると、そこまで不安視する必要はないかもしれません。だからといって安心するのではなく、現役期のなるべく早い段階から対策を取っておくことが大切です。

今回はシミュレーションに含めませんでしたが、iDeCoやつみたてNISAを活用して資産寿命を延ばすのも一考の価値があるでしょう。

まずはどのようなセカンドライフを送りたいのか考え、そのための一歩を踏み出してみましょう。

この記事を執筆したのは……金井 優子(MILIZE提携FPサテライト株式会社所属FP)