インフレリスクに株式は強いは本当?

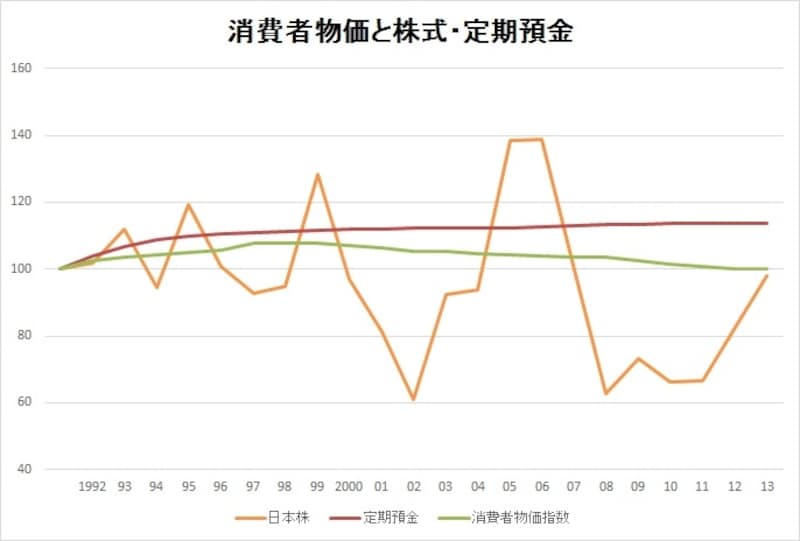

定期預金と対比して、「株式はインフレに強い」といわれています。景気を先取りして価格が変動する株価は、安定的なインフレの下で、企業業績の好調が続く限り、株価の上昇も期待できると考えられるからです。下のグラフは、1992年に100万円のモノ(物価上昇率)と定期預金、株式(TOPIX)が、その後、どのような価値(金額)になったか、その推移を表したものです。緑色の折れ線がインフレによる価格の変化で、赤い折れ線が定期預金、黄色の折れ線が株式です。物価上昇後の価格と株式の推移を見ると、株式は物価上昇を大きく上回ったり、下回ったりしながら、2013年時点で、ほぼ同じ価格になりました。以上の結果から考えられることは、株式はインフレに強いと考えるよりも、株式投資は、景気をしっかり見据えて投資をするべきで、上手に株式投資を行えば、運用成績も良く、その結果、インフレのリスクを回避できるということです。インフレのリスクを安全に回避するという意味では、株式よりも定期預金の方が優れていると、過去のデータ結果から言えそうです。インフレリスクを回避する物価連動国債に注目

夏のボーナスの使い道。遠い将来のことも考えなくちゃね。

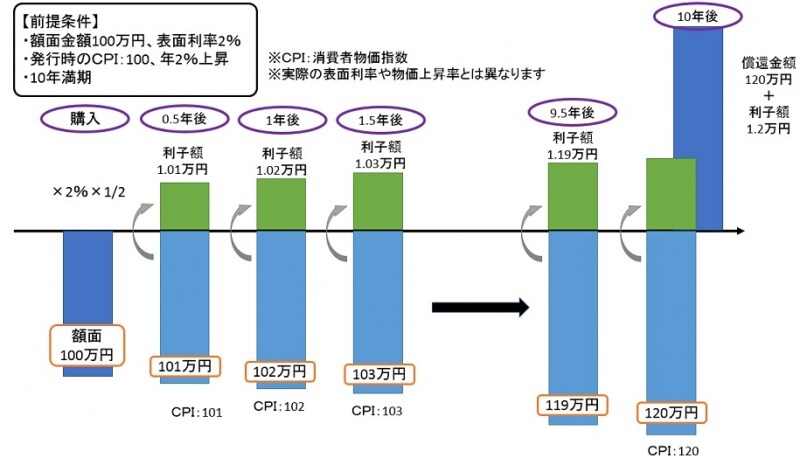

物価連動国債は、機関投資家向けに発行されていましたが、2008年のリーマンショック以降、デフレが予測されたため、発行を停止していました。けれども、アベノミクス以降の景気回復という背景もあり、2013年10月より、発行が再開されています。再開以前は、デフレになった場合の償還元本の保証はありませんでしたが、再開後は、元本が保証されるように変更されました。そのため、物価変動によって、利子額の変動はありますが、償還元本は保証される投資対象となり、インフレリスクを回避する投資対象として注目が集まっています。現時点では、機関投資家向けの国債のため、個人は、物価連動国債を投資対象とする投資信託を通じて購入するしか方法はありませんでした。ところが、財務省は、物価連動国債の個人保有を2015年1月以降に可能にすると発表しました。

日銀は2%の安定的なインフレを目指しており、資産運用においても、インフレに対応した運用を視野に入れなければなりません。そのような背景から、物価連動国債の個人保有解禁ということになったのでしょう。ただし、注意しなければならないのは、償還元本は保証されるけれども、償還までの間に売却した場合は、物価変動の影響を受けるため、元本は保証されません。過去の経験からもわかるように景気には波があり、その影響を受け、物価も上がったり下がったりします。足元を見ると、物価はこのまま上昇し続けるように感じてしまうかもしれませんが、そんなことはないということを念頭に置くことが大切です。

預金と株式、債券(物価連動国債)のどれがインフレリスクを回避できるのかを考えた場合、結局のところ、しっかりと投資環境を見極めて、資産配分を行うことが大切であると言えます。物価変動で資産の価値に影響を受けるのは仕方のないことで、インフレリスク以上に、税・社会保障制度の変更リスク、長寿化リスク等によって、家計の負担が増す影響に備えて、十分な資産を形成するために、真剣に資産運用を行うことを考えた方が健全かもしれません。夏のボーナスが口座に振り込まれた通帳を見たときに、それを何に使うかを考えるよりも、これからの資産運用をどのようにしたら良いかをパートナーと一緒に考える機会にしてほしいです。

【関連記事リンク】

・消費増税だけではない!? インフレの家計への影響は?

・普通預金に入れっぱなしはOK?資産運用のススメ

・消費増税だけではない!? これからの家計負担増加は?

・人生100年時代!?のライフ&マネープラン術