今回は老後2000万円問題について振り返りながら、まもなく定年を迎える相談者のご家庭を例に老後対策について考察します。

相談内容

60歳で定年を迎えるにあたり、コツコツ貯めた貯蓄額は現在1000万円です。定年後に受け取る確定給付企業年金の総額は1200万円の見込みで、合わせると預貯金額は2200万円になります。

老後2000万円問題が一時話題になりましたが、これだけあれば夫婦2人で老後を安心して暮らしていけるでしょうか? また企業年金は年金受け取りと一括受け取りどちらがよいのでしょうか?

相談者の基本データと家計状況

相談者の基本データと家計状況は以下の通りです。▼相談者

男性(55歳)/神奈川県在住/会社員、年収600万円(うちボーナス80万円)

4年制大学卒業後(22歳)からずっと同じ会社で勤務

▼家族構成

- 妻(55歳)/パート勤務(月収は8万円)

- 長男(28歳)/会社員/未婚、大阪で一人暮らし

▼現在の家計

- 現在の生活費:月20万円(保険・住居を除く)。定年後も生活費は同じとする

- 特別支出:旅行費など……年30万円、家具家電費……年10万円(ともに80歳まで)

- 子の結婚資金援助金……相談者57歳時に200万円

- 車の所有はなし

- 貯蓄(預貯金):1000万円

▼定年後の収入について

- 公的年金:相談者213万円、妻78万円(ともに65歳から受給)

- 確定給付企業年金:1200万円

▼保険について

[相談者]

- 終身医療保険(日額1万円、30歳時に加入、60歳払い済み)……月額保険料4400円

- 終身保険(保険金500万円、30歳時に加入、60歳払い済み)……月額保険料1万1000円

- 終身医療保険(日額5000円、30歳時に加入、60歳払い済み)……月額保険料2500円

- 終身保険(保険金200万円、30歳時に加入、60歳払い済み)……月額保険料4300円

▼住まいについて

- 相談者52歳時に駅近の賃貸マンションに引越し済み、家賃は月11万5000円(共益費込み、更新料2年ごと1カ月分)

- 火災保険……年1万円

そもそも老後2000万円問題とは……

老後2000万円問題とは、金融庁の報告書で「老後30年間で約2000万円の取り崩しが必要」と報告されたことに端を発したものです。2000万円というショッキングな数字が世間を騒がせましたが、この数字の根拠はどこからくるのでしょうか。それは以下の2点です。- 総務省の家計調査(2017年)によると、夫65歳以上妻60歳以上の夫婦のみの無職世帯の平均収支は毎月約5万円の不足である

- 老後の30年間毎月約5万円が不足と仮定すると、合計で約2000万円不足となる

つまりこの数字はあくまでも2017年の家計調査から導き出された平均値であり、各家庭状況によって老後の必要額は異なってくるのです。

それよりもこの報告書から読み取りたいのは、将来的な長寿化・公的年金額の縮小・退職金の減少などを踏まえた、現役期からの老後の資産形成の必要性ではないかと私は考えます。

「老後2000万円問題」は、私たちに老後資金に目を向けるきっかけをくれました。あとは、私たち自身が具体的な対策を取って行動していくことが大切です。

では今回の相談者の場合、老後資金は2200万円で足りるのか検証してみましょう。

一時金で受け取った場合のシミュレーション

まずは確定給付企業年金について、一時金と年金受け取りのどちらがお得なのかシミュレーションで確認してみましょう。そもそも退職給付制度には、退職一時金(いわゆる退職金)と企業年金があります。どちらか一方の制度を設けている企業もあれば併用している企業もあるなど、その制度内容はさまざまです。

相談者の勤務先では確定給付企業年金が導入されており、その特徴は将来支払われる年金の額があらかじめ決まっていることです。

給付条件は各会社や加入している基金によって異なりますが、確定給付企業年金の受け取りは年金形式か一時金形式か、もしくは併用か選択できるようになっています。

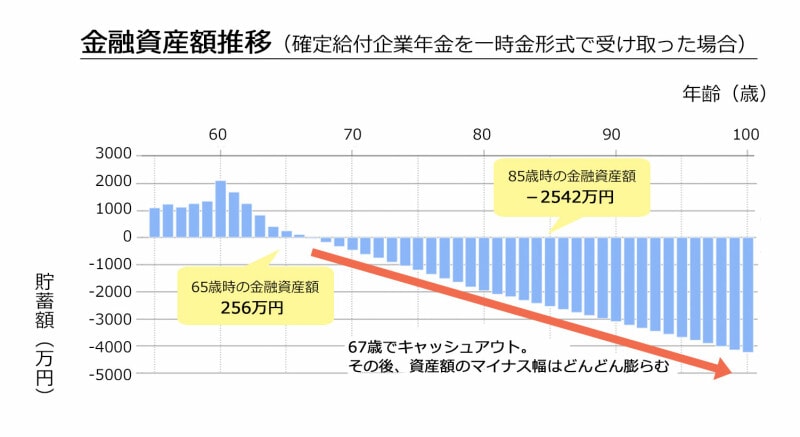

今回、60歳で定年退職して確定給付企業年金を一時金で受け取った場合のシミュレーションは画像の通りです。

相談者67歳で資産額はキャッシュアウトし、その後マイナス幅はどんどん膨らむ結果となりました。

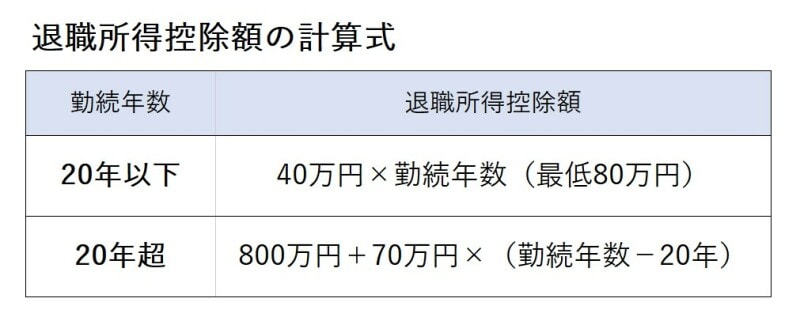

▼退職所得控除額の計算式

企業年金を一時金で受け取るメリットは、大きな税制優遇枠が設けられていることです。

今回の相談者の勤続年数は38年です。その場合の退職所得控除額は2060万円となり、一時金で受け取る1200万円は全額非課税となります。

年金で受け取った場合のシミュレーション

一方、確定給付企業年金を年金形式で受け取った場合のシミュレーションはこちらです。- 条件:10年確定年金

- 給付利率:1.5%と仮定

キャッシュアウトの年齢は64歳で、一時金の場合に比べると3年早くなっていますね。また確定給付企業年金の受け取りが終了する69歳までマイナス幅は変わらないものの、その後大きく膨らんでいます。

年金形式にすることで60歳から64歳までの無収入期間はなくなりますが、収入はあっても支出の方が多いことから、一時金で受け取った場合よりも早いキャッシュアウトとなりました。

また税金面では、年金形式で受け取ると雑所得として公的年金と合算して計算されます。こちらにも控除額が設けられていますが、その金額は退職所得控除ほど大きいものではありません。

<公的年金等控除額の一例>

●65歳未満・年金以外の雑所得合計が1000万円以下・公的年金収入が130万円未満

……控除額は60万円

●65歳以上・年金以外の雑所得合計が1000万円以下・公的年金収入が330万円未満

……控除額は110万円

それらを踏まえると、今回のケースでは「一時金として受け取った方がよい」といえるでしょう。

改善後のシミュレーション

一時金で受け取る場合でも、キャッシュアウトは67歳とかなり早いタイミングで来てしまいます。そこで改善策として、以下の2つを提案します。▼公的年金の受給タイミングを70歳に繰り下げる

老齢年金は65歳で請求せずに66歳以降に繰り下げて受給することができ、請求したタイミングによって年金額を増額することができます(1カ月繰り下げるごとに0.7%)。つまり70歳まで繰り下げたとすると、42%増額した年金を受給できます。2022年4月からは、受け取り開始の上限年齢が70歳から75歳に引き上げとなります。

今回のケースでは夫婦とも70歳まで繰り下げたとします。

<繰り下げ後の公的年金額>

●相談者……213万円の42%UPで302万4600円

●妻……78万円の42%UPで110万7600円

すると、毎年の支出よりも収入の方が多くなるため、70歳以降の資産額は減少することなく増加していきます。

▼夫婦で67歳まで働く

老後の大きな問題点は、60歳から64歳までの無収入期間です。無収入期間を極力少なくすることで、資産額の大幅な減少を防ぎます。

そこで再雇用制度を利用して、ご夫婦で67歳まで働くことを提案します(相談者の再雇用時の給料は定年前の6割である360万円と仮定)。

なぜ67歳かというと、66歳でシミュレーションしたところ数年後には預貯金額が200万円を下回ってしまったからです。しかし67歳まで勤務すると、最低でも約1000万円の預貯金が確保される結果となりました。

以上の改善策を実行したシミュレーションがこちらです。

老後のキャッシュアウトは改善され、生涯資産額は増加していきます。これで介護費用や老人ホームの入居など、予期せぬ支出にも備えることが可能となりました。

まとめ

今回のケースでは「企業年金は一時金で受け取る方がよい」という結論となりました。確かに税金面でみると、一時金で受け取る方が有利なのは確かです。しかし年金受け取りにすることで「利息がついて総受取額が増える」「収入が安定するためやりくりしやすい」といったメリットもあります。

退職金の受け取りは、税金面だけをみて判断するのではなく、ご自身の資産状況やライフプランと照らし合わせて選択するようにしましょう。

この記事が、老後資金について考えるきっかけとなれば幸いです。

この記事を執筆したのは……金井 優子(MILIZE提携FPサテライト株式会社所属FP)