今回はそんな奨学金の返済中で生活資金に不安を感じている方を例に、貯蓄をつくる方法を考えてみたいと思います。

相談内容

大学進学で奨学金を借り、現在返済中。毎月の生活が月収でまかなえず、ボーナスで生活費を補填している。貯蓄ができず、今後の生活が不安。機会があれば結婚したいとも考えているので、まずは貯蓄できるようになりたい。

相談者の基本データと家計状況

相談者の基本データと家計状況は以下の通りです。▼相談者

男性(30歳)独身、中小企業の総務に勤務。大学卒業は8年前。

▼現在の家計

<収入予測・貯蓄など>

- 現在の収入:350万円(ボーナス50万円込み、50歳まで毎年1.5%上昇見込み)

- 貯蓄:なし

- 退職金:800万円見込み

<支出>

●生活費の内訳(月額)

- 住まい:7万円(管理費・火災保険料込み。更新料家賃1カ月分)

- 食費:5万円

- 水道光熱費:1万5000円

- 日用品:2万円

- 被服費:1万円

- 通信費:5000円(インターネットは家賃に含まれる。ほぼスマホ代)

- 趣味・交際費:3万円

- 保険:死亡保険金500万円、医療特約(1日あたりの入院保険金額4500円)付き(60歳払い込み):保険料1万3600円

●その他の支出

- 家具・家電など:年間5万円

▼その他

<奨学金について>

借入金:300万円(入学時特別増額貸与奨学金50万円含む)、利率1%

返済額:月額1万6000円

返済期間:17年

<今後について>

毎月の手取りで生活費をまかない、ボーナス分を貯蓄にまわしたい。30代で結婚式を挙げられるくらいの貯蓄を準備しておきたい。

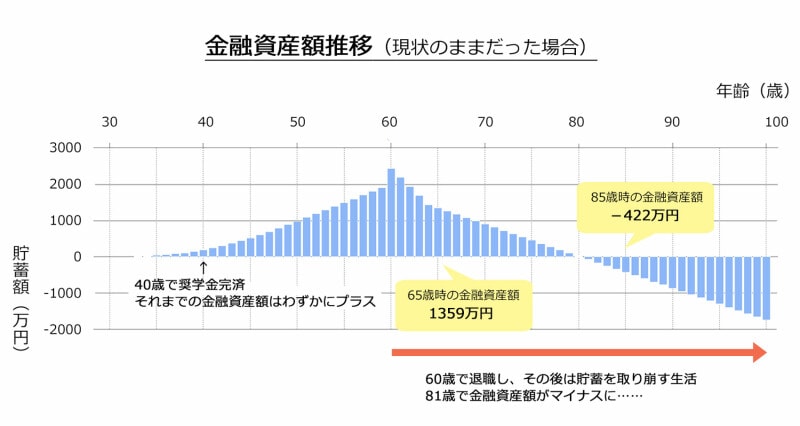

現在のシミュレーション

まず今後の収入予測や支出予測をもとにシミュレーションを行いました。結婚願望はあるそうですが、現段階で結婚するかどうかは決まっていないため、一人暮らしが続くと仮定してシミュレーションしました。なお、リタイア後は仕事をしている期間に比べて生活費が少なくなるケースが多いのですが、今回の例では生活費を下げずに同じ費用が掛かると仮定しました。

仕事をしている間は、年収が増えていくに従い、貯蓄も増えていく予測となりました。

しかし、奨学金返済期間である40歳までは生活資金にあまり余裕はなさそうです。特に35歳までの生活資金はわずかにプラスであり、貯蓄を考えるのは難しそうです。

リタイア後は貯蓄を取り崩す生活となる予測となりました。60歳時点で約2400万円の貯蓄は徐々に減り、81歳で生活資金がマイナスとなる予測となりました。

もし、1人で生活するのであれば、生活資金がマイナスとなるリタイア後の対策をする方法もあるでしょう。奨学金返済後は生活資金が十分にありますから、40歳からリタイア後対策を取るという方法も検討できます。

しかし、30代で結婚式を挙げられるくらいの貯蓄を目指すことがご要望ですので、現在の収支を見直して35歳で300万円の貯蓄ができるような対策を考えることにします。

貯蓄を行うための対策案

貯蓄を増やすためには、収入を増やすか支出を減らさなければなりません。35歳までに300万円の資金をつくるには、収入を増やすより支出を減らす方が現実的かもしれません。保険の見直しと生活費の見直しを主に考えてみましょう。

▼保険の見直し

現在加入されているのは、医療特約が付いた終身の死亡保険です。保険を見直すために、死亡保険や医療保険に加入した目的を考えてみましょう。

今回の場合は生活資金が十分にない状況ですので、保険料が高額になる死亡保険は、本当に必要であるか再検討してみましょう。契約者本人に万が一のことがあったときの保障や、相続税対策など理由はさまざまだと思いますが、今回の場合は本当に必要でしょうか?

もし再検討の上で死亡保険が不要であれば、解約を検討しましょう。

貯蓄がなく特約の医療保険がなくなってしまうことが不安という場合は、医療保険を単体で契約する方法もあります。

▼毎月の生活費の見直し

まず、毎月の支出額が固定される家賃と通信費について検討してみましょう。

スマホ代は毎月約5000円ですが、サブブランドやいわゆる格安スマホに変更可能であれば、数千円削減できる可能性があります。使用方法や契約内容によって通信料を削減できない場合もありますが、一度検討してみてもいいかもしれません。

もう1つの固定費、家賃について考えてみます。通勤時間や間取りなど重要視される点があると思いますが、家賃6万円くらいの予算で探してみてはいかがでしょうか。毎月の支出が1万円下がるとその分生活資金にまわすことができます。

続いて、食費・日用品費・交際費などの毎月支出額が変わる変動費です。これらは固定費と異なり、日常的に意識して削減する項目です。これらの支出の優先順位を考え、下位のものは削減可能か検討しましょう。

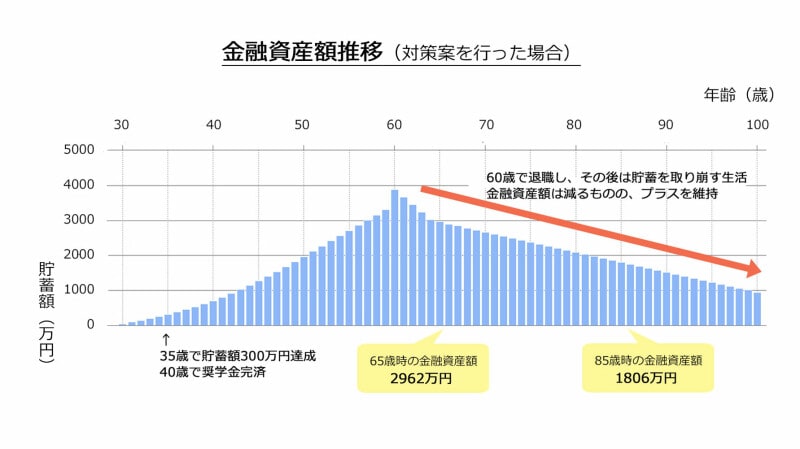

対策案を行った場合のシミュレーション

先ほど挙げた対策案のうち、次の項目が実行できたとしてシミュレーションを行いました。- 死亡保険を解約し、終身医療保険を契約(入院保障:1日5000円、保険料:毎月1500円)

- スマホ契約を変更し、通信費を3000円にする

- 家賃6万円(管理費込み)の賃貸に引っ越し

- 変動費からトータルで1万5000円減

対策後のシミュレーションがこちらです。

月収の手取りで生活費がまかなえるようになり、ボーナス分を貯蓄にまわすことができるようになりました。貯蓄目標とした35歳で300万円も達成可能な予測です。

60歳の定年までは年収増加や奨学金完済による資金増のため、貯蓄額が増えていく予測となりました。生活費の支出を減らした結果、リタイア後の資金減が緩やかになり、生活資金不足も回避できそうです。

一人暮らしのままなら貯蓄は可能!ただし注意点も……

今回の例では、一人暮らしであれば保険の見直しと生活費の見直しで貯蓄が可能な予測となりました。けれども将来結婚した場合、収支は大きく変わります。例えば、共働きであれば収入は2人分になりますね。一方、ファミリー向けの住居への住み替えや、子どもが生まれると教育費負担などにより支出が増えます。そのときの資産状況によっては、改めて生命保険を考える必要があるかもしれません。

結婚したり子どもが生まれたら、再度シミュレーションを参考に資産設計を見直してみてください。

この記事を執筆したのは……黒川 一美(MILIZE提携FPサテライト株式会社所属FP)

大学院修了後、IT企業や通信事業者でセールスエンジニア兼企画職として働く。出産を機に退職し、お金を稼ぐ側から家計を守る側に立場が変わり、お金の守り方を知らなかったことを痛感。自分に合ったお金との向かい合い方を見つけるため、FP資格を取得する。資格取得後は、FPの勉強を通じて得られた知識をもとに、よりよい家計管理を求め試行錯誤の日々を過ごす。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。