年収350万円のシングルマザー。離婚後の生活資金は足りる?

2020年度の人口動態統計月報年計によると、一年間で離婚した夫婦は約19万組だそうです。2020年の婚姻数は約52万組なので、新規婚姻数の3分の1近くの夫婦が離婚していることになります。

今回は離婚によりシングルマザーになる方の例を参考に生活資金について検討してみました。家計の収入の変化により、子供の教育費や生活費に充てることができる資金はどのような影響があるのでしょうか?

相談内容

神奈川県川崎市在住の正社員。現在は夫も正社員で働いているが、離婚調停中でシングルマザーになる予定。

養育費毎月5万円を子供22歳(母=相談者52歳まで)受け取れる予定だが、養育費を受け取れなくなるケースもあると聞く。養育費を受け取れなくなっても子供と2人で生活していける計画を立てたい。

養育費を受け取れなくなった場合に現在と同じ生活レベルを保持できるのか、もしできないのであればどのような生活レベルになるのか知りたい。

前提条件

今回行うシミュレーションの前提条件は以下の通りです。

家族構成

- 相談者(36歳):正社員。WEBデザイナーとして働いており、リモート勤務がメイン

- 子供(6歳)

収入、退職金など

- 年収:ボーナス込み350万円(ボーナス70万円)、50歳まで年収は毎年2%上昇の見込み

- その他の収入:児童手当1万円

- 退職金:なし(退職は60歳)

生活費

- 保険料、教育費、住居費以外で約15万円の見込み(現在の3人の生活費をもとに予測した額)

保険

- 学資保険(子供が18歳の時に300万円受け取り)……支払いは夫のため、保険料の負担はなし

- 医療保険(1日5000円保障タイプの終身医療保険)……毎月の保険料約1700円

- 死亡保険(500万円、終身払い込み)……毎月の保険料約6000円

- 自動車保険(車両保険あり)……年間の保険料3万5000円

貯蓄

- 150万円(現在の世帯貯蓄300万円のうちの150万円)

今後の予定や希望など

- 子供と2人暮らしの予定。生活費は現在の収支をもとに2人暮らしの費用を予測したい

- 保険は共働きの時に契約したので、見直しも検討中

- 2DKくらいの賃貸に引っ越し。築浅のきれいなところに住みたいが、子供の小学校学区内であることが優先

- 引っ越し予算30万円

- 子供の学区を変えたくないが、生活資金が足りないようなら実家に戻ることも検討中(実家は静岡県で戸建住まい)

- 実家に戻った場合は、家賃負担がなくなる見込み。しかし、駐車場契約が必要なことと、家のリフォーム代の一部を負担する可能性あり

- 子供の進学は大学まで国公立予定

- 車を65歳まで使用予定。50歳で買い替え予定

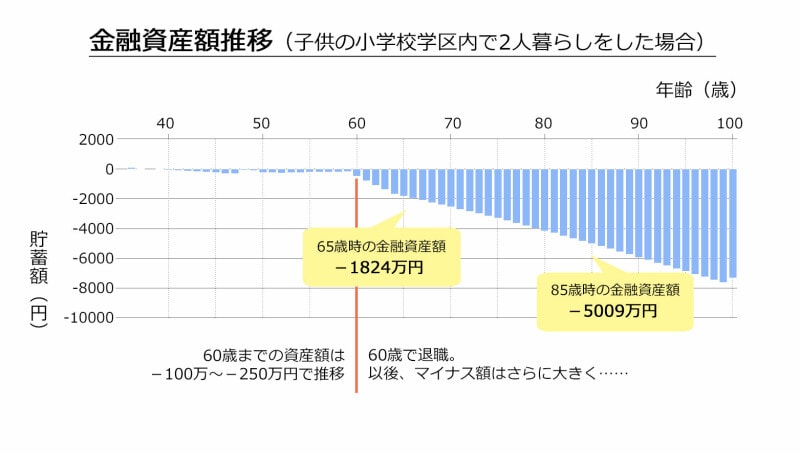

学区内で親子2人で賃貸に住む場合のシミュレーション

家賃・車の維持費など不確実な金額がありますので、今回は次の条件でシミュレーションを行いました。- 家賃/駐車場代込み10万円

- 車の維持費/自動車税:毎年1万800円、車検費用:2年ごとに7万円、ガソリン代は生活費の交通費に含める

- 自動車買い替え予算/80万円

なお、300万円の学資保険についてですが、保険料負担は夫で保険金受け取りは妻になりますので、受け取った妻に贈与税がかかります。贈与税の負担は19万円ですので、手元に残る金額は281万円となることに留意しましょう。

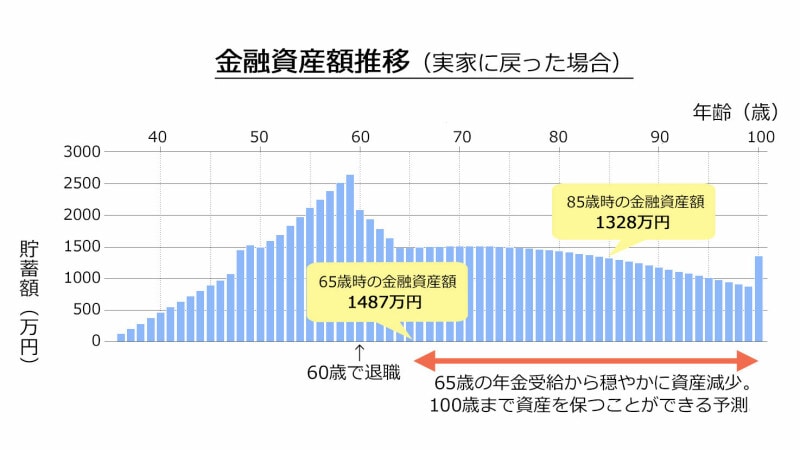

実家に戻る場合のシミュレーション

続いて実家に戻る場合のシミュレーションを見てみましょう。実家に戻った場合は駐車場代がかかるのと、リフォーム代の一部を負担する可能性があるため、次の条件を付加しました。

- 駐車場代は月1万円

- 実家のリフォーム代の負担金として、引っ越し時100万円、50歳で50万円、60歳で400万円を支払う

年間120万円にもなる賃料負担がなくなることの影響が大きいと考えられます。

なお、今回のシミュレーションには反映していませんが、ご両親が亡くなったあと自宅を相続するケースも考えられます。その場合は、相続時に相続税、相続後に固定資産税の負担が発生しますのでご注意ください。

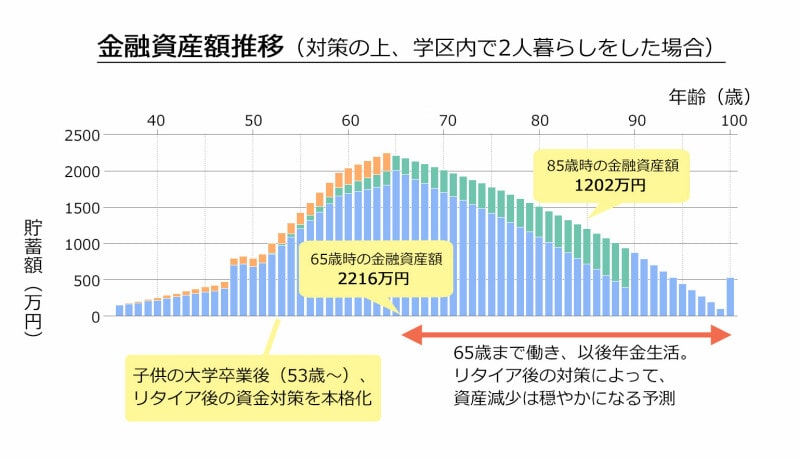

学区内で賃貸2人暮らしをする場合の対策はある?

では、どのような生活を送れば2人暮らしをすることができるでしょうか?前述のグラフでは生涯を通して生活資金が不足しており、特にリタイア後の生活資金不足が深刻でした。

こちらのシミュレーションに使用した生活費は3人の生活をもとに予測した金額ですので、「厳しい」ということを念頭に生活費の見直しをしてみましょう。

今回は、退職までの生活資金を確保するための対策と、リタイア後の生活資金を準備するための対策に分けて考えてみたいと思います。

退職までの生活資金を確保するための対策

退職までの生活資金を確保するためには、収入を増やすもしくは支出を減らすことが必須です。

例えば、生涯収入を増やすためには「定年後も働く」「副業をする」など、支出を減らすためには「生活費全体の見直しを行う」「家賃が安いところを探す」などが考えられます。また、シングルマザーは自治体のひとり親サポートを受けられる可能性があります。

今回のケースは以下の対策を取ると仮定しました。

●賃料を下げるために古い物件を探す

当初の賃料は築5年程度の住まいを意識した額ですが、古い物件も視野に入れてみます。賃料8万円くらいの住まいにすることで、月2万円の削減ができます。

●生活費全体の見直し

共働きだった頃の生活レベルを保つのは難しいと考えられます。生活を見直し、月間でトータル3万円削減を目指してみましょう。

●母子家庭のサポートを利用して医療費の負担を減らす

川崎市はひとり親サポートとして、親の医療費も助成を受けることができます。この助成を活用し、医療保険を解約することにします。

●退職後にフリーランスなどで収入を得る

退職後から年金受け取りまで収入がなくなってしまうと資金不足が加速します。退職後も再雇用やフリーランスなど収入を得ることを考えてみます。ここではフリーランスなどで年収300万円を5年間受け取れたとすると、トータルで1500万円の生涯収入を得ることができます。

リタイア後の生活資金を準備するための対策

リタイア後の対策として「計画的な貯蓄」「リスクの低い投資運用」などの準備が必要であると考えられます。今回は、次の対策を行ったと仮定しました。

- 60歳までiDeCoで投資信託に毎月5000円積立

- 53歳から70歳まで毎月1万円積立投資信託で運用、90歳で売却

- 子供が独り立ちしたらワンルームや1Kに引っ越し

これらの対策を取った結果がこちらのグラフです。グラフのオレンジ部分がiDeCo、緑色の部分が積立投資信託です。 65歳まで少しずつ資金が増えていき、65歳以降は貯蓄を取り崩す生活となります。しかし対策を取らなかった時と比べて資金減少が穏やかになり、100歳まで資金を保てるようになりました。

まとめ

シミュレーションでは実家に戻れば現在の生活レベルを保てる一方で、さまざまな対策を取れば学区内に2人暮らしで住むことも可能という結果になりました。

なお、子供が私立の学校に通うなど、状況が変化すると今回のシミュレーションと異なる場合があります。状況が変化した時には再度生活資金について検討することをお勧めします。

この記事を執筆したのは……黒川 一美(MILIZE提携FPサテライト株式会社所属FP)

大学院修了後、IT企業や通信事業者でセールスエンジニア兼企画職として働く。出産を機に退職し、お金を稼ぐ側から家計を守る側に立場が変わり、お金の守り方を知らなかったことを痛感。自分に合ったお金との向かい合い方を見つけるため、FP資格を取得する。資格取得後は、FPの勉強を通じて得られた知識をもとに、よりよい家計管理を求め試行錯誤の日々を過ごす。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。