投資でも税金はついて回る

税金の申告は憂うつな作業ですが、投資の最大のコストは税金ですから、しっかりと対応したいもの。税金の還付がある人なら、申告を行ってください。ところで、人が投資を始めるときに最初に直面する税金問題は、特定口座の開設の選択です(NISA口座については、そもそも非課税ですから、迷うことはありません。まずNISAの非課税枠を使って、それを超える部分を特定口座で運用することになります)。特定口座のよくある誤解・源泉徴収はありかなしか

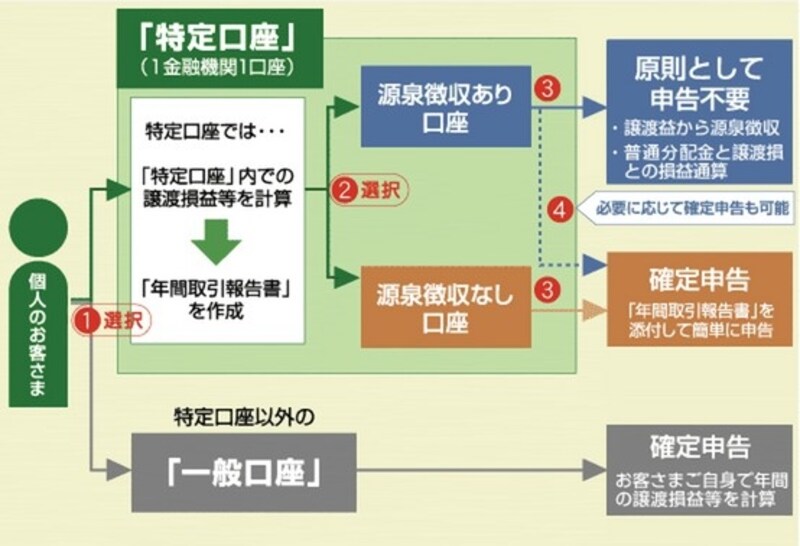

口座といっても、お金を出し入れする口座ではありません。一般口座、特定口座とは、将来に売却する株や投資信託などの計算上の帳簿のようなもの。特定口座とは、個人投資家の簡易な申告を可能とし、証券会社に源泉徴収を行ってもらい、確定申告を不要とすることもできるという制度です。特定口座を開設すると、証券会社が申告用に一年分の売買損益の年間取引報告書を作成し、翌年の1月末までに郵送してくれます。特定口座で「源泉徴収あり」を選択した口座を「源泉徴収口座」、「源泉徴収なし」を選択した口座を「簡易申告口座」といいます。その年の最初の譲渡のときまでに、「源泉徴収口座」か「簡易申告口座」の選択を行わなければなりません。一度選択すると、その年の中途では変更することはできません。

証券会社に口座開設するときに、以上の選択をまず決定しなければなりませんが、ほとんどの方は、「源泉徴収あり」を選択しておくことが無難な選択です。考えすぎて「源泉徴収なし」を選択する人がいますが、その訳は、この「特定口座の源泉徴収あり」に少なからず誤解があるからです。

誤解とは、特定口座を作ると税金を一方的に徴収されるから、節税に不利だと思われていることです。しかし、そんなことはまったくありません。特定口座により徴収された税金は、後日の確定申告で還付を受けることができます。

「特定口座+源泉徴収あり」を選択しても、必要に応じて確定申告することは本人の自由なのです。源泉徴収ありの特定口座を開設した人であれば、合計所得金額にカウントしないという選択権が納税者側にあります。

特定口座のメリットを活かす

特定口座のメリットは、証券会社が無料で、株や投資信託の難しい原価計算を行ってくれること。このメリットを享受しながら、必要な節税のための損益通算を、自分で行なう「確定申告」で行えばよいのです。■「特定口座+源泉徴収あり」のメリット

- 証券会社に「年間取引報告書」を作成してもらえる

- 確定申告はしてもいいし、しなくてもいい

- 納税の手間が省ける

■「源泉徴収あり」でも確定申告した方がよい場合

- 複数の証券口座を保有していて、その合計額に損失が出た場合、マイナスだった場合

- 利益が所得控除(基礎控除や扶養控除)の範囲内に留まる ※ほかにパートなどの収入のない専業主婦のような人、ただし扶養から外れないように注意が必要

- 譲渡損失の繰越控除の申告をする場合

■確定申告すると不利な場合(源泉徴収で課税関係を終了させた方が有利)

- 配偶者控除の要件を超える所得になってしまう(配偶者控除が受けられない)

- 国民健康保険料や介護保険料・住民税の計算根拠となる所得を増やしてしまう(次年度の保険料や住民税が増額される)

最後に、特定口座+源泉徴収ありの場合のデメリットです。

■特定口座+源泉徴収ありのデメリット

- 20万円以下の所得(副業の年間利益)であれば免除されるはずの所得税が源泉徴収されてしまう

- 何度もトレードする人は、源泉された税金の分だけ資金を失うので、資金効率が落ちる

【関連記事】