毎月5万円、貯蓄を取り崩すという現実

マネー相談の際、よく受ける質問に「老後資金はいくらあれば大丈夫でしょうか?」というのがあります。50代ならわかりますが、30代そこそこの人が質問するケースもめずらしくありません。そもそも、現在30代の人はどのくらい老後資金を用意すればいいのでしょうか。先に結論を言いますと、残念ながらいくら必要かはわかりません。一口に老後と言っても、その人、その家庭によって環境や暮らし方の価値観が異なります。ましてや、ますます進む少子高齢化により、公的年金などの社会保障制度が20年後、30年後にどうなっているか、まったく不透明だからです。

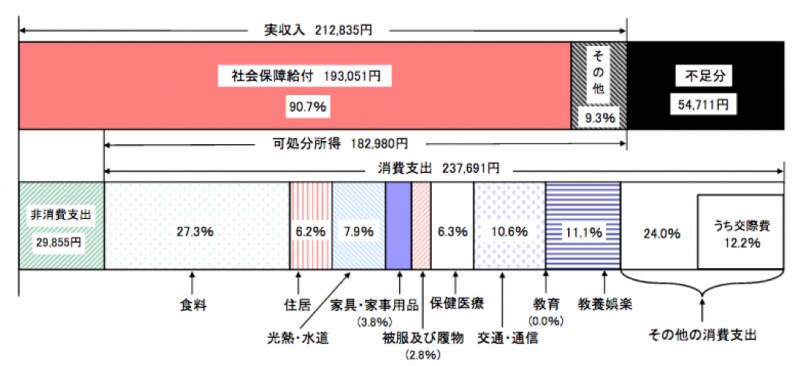

しかし、ただ「わからない」では不安は払拭できないのも事実。そこで、多くの専門家の皆さんが「必要な老後資金」の根拠としている総務省統計局の「家計調査/2016年」を見てみましょう。それによると、世帯主が60歳以上の無職世帯における毎月の支出は、税・社会保険料なども加えて23万7691円。一方、収入は公的年金などの社会保障給付が19万3051円、その他収入が1万9784円。結果、毎月5万4711円赤字となります(図参照)。

実はこの赤字額、ここ10年間、ほぼ4万~5万円台の範囲内で推移し、大きな変化はありません。したがって、あくまで統計ではありますが、50代後半の方にはリアルな数値と言えるでしょう。そして不足分は当然、貯蓄やその他資産を取り崩して補います。つまり、仮に老後を65歳から25年間だとし、毎月の不足額が5万円とすれば、トータルで1500万円足りない計算になりますから、少なくともそれだけ老後資金は必要と考えられます。

老後資金を用意している事実が不安を和らげる

とは言え、1500万円用意すれば「老後は大丈夫」とは言い切れません。かかる生活費が先の統計と同じでも、年金の受給額が低ければ赤字幅はさらに増えます。長生きリスクもあれば、途中で大きな支出が発生することも考えられます。しかし、少なくとも30代でそこまで考える必要はないでしょう。考えたところで確かな解答は得られません。とりあえず一定の根拠をもとに具体的な金額を無理のない範囲で備えていく。そのことが、漠然とした不安を緩和する意味でも、今できる最善策なのです。

では、具体的にどう準備すればいいでしょう。退職金が夫婦で2000万円、3000万円あるよ、という人はそれでOKです。相続でそのくらい手元に入りそうという方もこの先は読まなくていいでしょう。考えるべきは、そういう可能性、アテのない人です。それに該当する人は貯めないといけません。例えば、35歳から65歳まで30年間で1500万円貯めるには、元本で約4万1700円ずつ毎月積み立てる必要があります。金利が平均0.5%ついたとして約3万9000円。どちらにしても、30代から老後資金としてこの金額を継続的に貯めることは容易ではありません。

そうなると、できることはひとつ。可能な額を貯めることです。そして、それが1万円でも仕方がないと割り切ることです。もし、 教育資金や住宅購入の頭金作り、あるいは購入後の住宅ローンの支払いで、正直、老後どころではないという人は無理せず、しばらくはスルーしても構いません。45歳から始めると決めて、それに合わせて積立プランを考えてもいいでしょう。

老後資金づくりに特化した商品としては確定拠出年金があります。とくに個人型の「iDeCo(イデコ)」は2017年から20~60歳のほぼすべての人(厚生年金加入者なら20歳未満も可能)が利用できるようなりました。

勤務先が掛け金を負担してくれる企業型と異なり、自分で積み立てる必要がありますが、その掛け金は全額、所得税控除の対象となり、支払った所得税や住民税が還付されるという大きなメリットがあります。ただし、金融機関に管理料(年間0円~6000円ほど)を支払う必要があることと、一度拠出した資金は原則60歳以降でなくては引き出せません。運用商品(投資信託)の他、元本保証の定期預金型の商品も選択できます。

また、保険商品を利用するのも有効です。個人年金保険が一般的ですが、より予定利率が有利な低解約型終身保険を利用する人も少なくありません。ともに、何年後にいくら手にするということが明確ですから、マネープランが立てやすくなります。もちろん、積立定期や財形年金貯蓄でも構いませんし、自分自身で運用してもいいでしょう。時間はあります。焦らず、自分に合った方法を選択してください。