経営のなかで資金繰りの予測はとても重要なこと。最低でも3ヶ月先の資金予測は経営者の頭の中に常にあるべき。もし、資金が不足することが予測される場合でも、3ヶ月間あれば新たな借入を起こすなど、余裕を持った金策が可能だからです。そのためにも資金繰り表作成が基本です。難解な資金繰り表の作り方について、やさしく解説していきます。

資金繰り表作成の必要性

資金繰り表の作成が必要だとわかっていても、いざ作ろうとしても作り方がわからないという方は多いのではないしょうか。「簿記」(=過去に起きたことを記録すること)を勉強する機会は多いですが、「資金繰表」(=未来の予測の表)の作成については、なかなか学ぶ場もないのが実状です。

ただ、最低でも3ヶ月先の資金予測を立てるためにも、毎月必ず資金繰り表を作成するようにしてください。作った表自体が重要というよりも、まずは経営者の頭の中で3ヶ月先までのキャッシュの流れをイメージを持った上で経営判断できることが重要なのです。資金繰り表の役割

安定した財務には資金繰り表の作成が不可欠

資金繰り表の役割として最も重要なのは、近い将来の資金が回るかどうか(資金ショートを起こさないかどうか)を確認するということです。つまり、現在から近い将来にかけての手元資金量が足りるかどうか。資金ショートという最悪の事態を未然に防ぐためにも作成は必須なのです。

同時に以下のような各項目についての詳細を掴むことが可能です。

- 資金金不足になる可能性

- 売掛金の回収状況

- 買掛金の支払状況

- 借入金の調達、返済状況

- 設備投資の予定 など

資金繰り表には将来予測の欄のほかに過去の実績の欄を掲載するようにすると、予測と実績の対比ができます。それにより、毎月必ず資金繰り表を作成して結果を検証するクセをつけると毎月の資金予測が正確なものであったか検証できるのと同時に、資金予測の正確性を高めることが可能になります。つまり、計画→結果→原因分析→対策→計画といったサイクルを繰り返すことによって、財務面でのリスクを減らし、安定した経営体制の基盤を作ることができます。

3.銀行への説明資料

銀行に対して 資金が必要な状況であるということを説明するために必要だということです。各項目の内容について、きちんと説明するということが求められます。銀行側から見れば、資金繰り表を見ると経営者の考えていること、計数管理能力などがわかるため、融資の判断材料となるのです。

資金繰り表の書式はどんなものがいいか

資金繰り表として特に決まった書式というのはありません。集計計算の利便性を考えると、エクセルなどの計算ソフトを使用するのが合理的。インターネットからダウンロードした書式を使ったり、取引銀行からフォーマットを提供してもらうというのもいいでしょう。いずれにしても、自社の実状に合わせて項目を変更したり、追加したり使いやすいようにアレンジすることがオススメです。

基本的には月単位で作成、縦に入出金の項目、横に月次で数ヶ月分の推移(予測と過去の実績)という書式が一般的です。

資金繰り表の作成方法

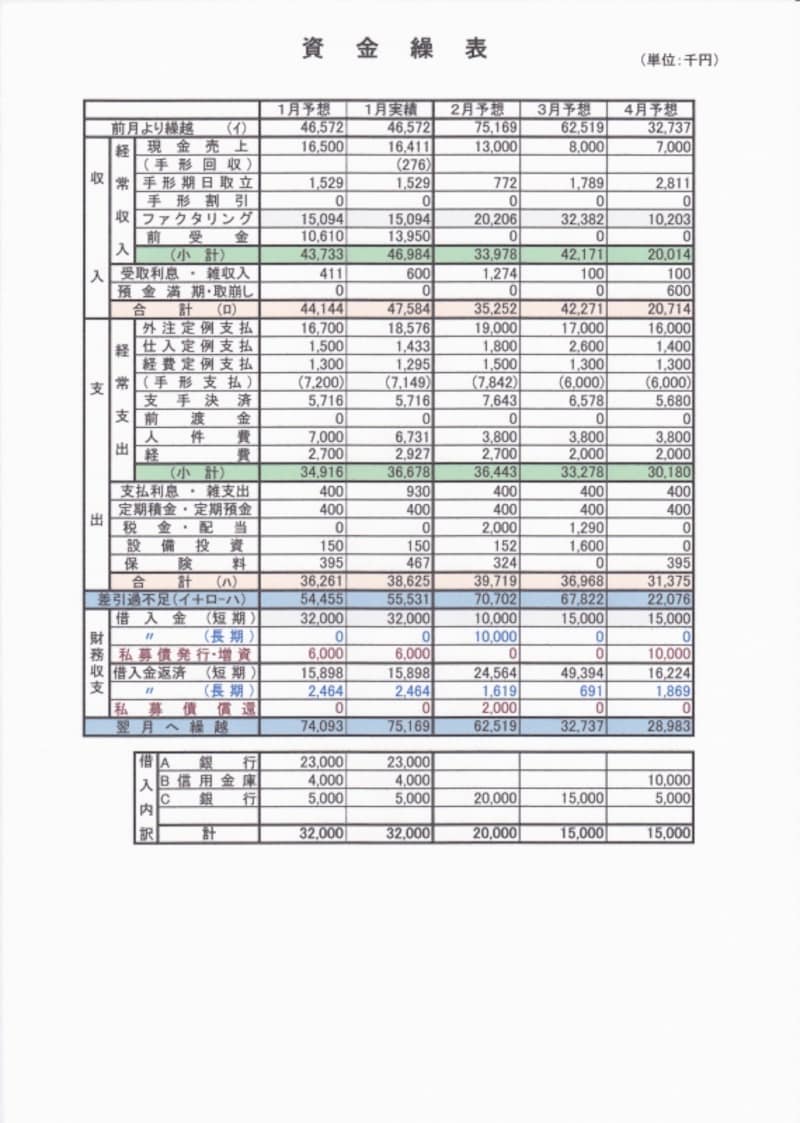

一般的な資金繰り表のフォーマットを元に、資金繰り表の作成方法を見ていきましょう。右表をご覧ください。表に基づいて記載方法を解説していきます。

1.前月繰越高を確定させる

まずはスタート地点である前月繰越高を確定させます。前月繰越高に含まれるのは、現金、受取小切手、預金残高の合計です。

2.当月実績を記載

当月の実績から記載していきましょう。経理資料などを元に実績を記載していきます。大事なのは、実際のキャッシュの流れ(キャッシュが入ってくる、キャッシュが出ていく)をベースに集計するということです。簿記の概念とは違うことを意識してください。慣れないと最初は難しいですが、慣れてしまえばどこの資料から数字を持ってくればいいか、わかるようになってくるはずです。

3.収入について記載

次月以降の収入項目について記載しましょう。ここからは未来の予測になります。現金売上、売掛金の回収予定金額、受取手形の期日回収(取立)金額、その他の収入などを記載します。

3.支出について記載

次に次月以降の支出項目について記載していきましょう。現金仕入、買掛金・未払金の支払、支払手形の決済金額、人件費、その他の経費などについて記載します。なお、その他の経費については細かく予測することは困難ですよね。大雑把に毎月平均してかかるその他の経費というとらえ方で構いません。

設備投資の予定があれば見積もりを元に記載、税金・配当などの支払予定がある場合、その他の支出がないかどうかも金額を確認しながら記載を進めます。

4.借入金返済などを記載

返済予定表などを元に財務収支の借入金返済を記載します。

5.確認、検証する

作成が終わったら、一通りの見直し作業をしてください。この予測をもとに経営を進めていくわけですから、予測が違っていたら大変。月末残高がマイナスになる月はありませんでしたか?プラス残高であっても翌月の支払いを考えると、かなりきわどい金額しか残らないという月があったら要注意です。

6.借入などを検討する

確認、検証の結果をもとに、支出の金額や時期などの見直し、修正作業を進めていきましょう。 結果として、運転資金の融資などを受けることが必要だと判断したなら、借入枠の検討を行ったうえで借入に金額を記載していきます。

設備投資計画がある場合には、手元資金で進めるのではなく、金融機関からの設備資金融資を調達するという可能性もあります。こちらもあわせて検討するようにしてください。

資金繰り表作成の際の注意点

資金繰り表の作成にあたって注意していただきたいことがあります。経営を行うにあたり高い数値目標を掲げるということはあるかと思いますが、資金予測については、それとは逆に慎重な予測をすることが求められます。つまり、収入は控えめに予測し、支出は余裕を持たせて予測することが重要なのです。

入金のタイミングはやや遅く予測し、支出のタイミングはやや早めに予測します。怖いのは、「月末にあの売掛金が入ってくるだろうから、すぐこちらの支払いに充てれば大丈夫だろう。」といった甘い資金予測。車の運転と似ていますが、資金予測についてだけも「~だろう」という楽観的な予測より、「~かもしれない」という慎重な予測が必要です。

資金日計表も作成する

前述したように、一般的な資金繰り表は月単位で作成し月末残高が不足しないような運用をする書式です。ただし、会社の財務では月末のみならず月のある特定の日に支払いが集中し、入金はそのあとになるといったことも起こりえます。

例えば、人件費や仕入れ代金の支払いが25日近辺で、売掛金の回収予定が月末に集中しているといったケースでは、前月末の資金残高が不足していると月の途中での資金ショートもありえます。そのため、キャッシュが逼迫する場面が多い会社や複数の口座に入金や出金が分散しているケースでは、月単位の資金繰り表だけでなく、1日ごとの残高や複数の銀行口座にまで細分化した資金日計表も作成することも求められます。

資金繰り表を財務体質の改善に活かす

当然ながら、資金繰り表は作成しただけでは意味がありません。今後の経営全体の改善のために役立てることが重要です。まず、毎月の資金繰り表において恒常的に資金が不足している状態の場合、必ず理由が存在しています。その理由が何かをよく検証しましょう。管理会計での試算表とともに検証するとより効果的です。例えば、在庫過多、固定資産過剰、売掛金の固定化(滞留債権化、不良債権化)、売上の不足(量、単価)、コストが掛かりすぎの項目がある、利息過多などです。また、借入金が過大、借入金の返済額が多い(短期借入金が多い)ことが影響している場合もあります。こういった分析、改善をせずに悪い状態のまま惰性で経営を進めていけば、必ずどこかで行き詰まります。

毎月の正確な資金繰り表の作成と、その後の検証、財務体質改善を繰り返し、財務に強い会社作りを進めてください。

【関連記事】