所得税とは個人の儲けに対する国の税金のこと。計算方法とは?

所得税は個人の所得(儲け)に対して課される税金です。収入税とは言わないように、収入にかかる税金ではありません。所得税は、個人が1月1日~12月31日までの1年間に得た所得から、各種所得控除を引いた残りに対してかかり、国に納める税金です。

平成25年から平成49年までは、「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」による、復興特別所得税も含まれます。

一見むずかしそうな所得税。でも、計算の仕組みをわかれば、さまざまな減税制度を使いこなすことも、確定申告で税金を取り戻すこともできるようになります。

【関連記事】

収入と所得は何が違うの?

所得税は、次の5つのステップで考えます。

(1)1月1日~12月31日の収入を出す

(2)収入から経費を引いて所得を計算

(3)他の所得と合わせて総所得金額を計算

(4)諸事情を考慮した所得控除を差し引く

(5)税率をかける

(1)1月1日~12月31日の収入を出す

所得税を計算するときには、1月1日~12月31日を1年間として計算します。4月から働き始めた新入社員でも、会社の事業年度に関係なく、12月31日までにいくら収入があったかによって考えます。

(2)収入から経費を引いて所得を計算

続いて、1年間の収入から、かかった経費を差し引いて、所得を計算します。「所得=収入-経費」と考えます。もし個人でお店を開いているとしたら、売上から仕入れ代金や店舗の家賃などさまざまな必要経費を差し引いた、儲けの部分が所得になります。所得税はこの儲けの部分に対してだけかかることになります。

会社勤めをしている人も、仕事用のスーツや靴、本を買うなど何かしら仕事のための支出をしていると思います。すべて領収書を集めて経費を計算すると大変なので、会社員やアルバイトなどの給与所得者には、みなし経費として「給与所得控除」が認められています。給与所得控除は年間65万円以上の金額が、年収に応じて決められています。

*給与所得控除*

「年収-給与所得控除=給与所得金額」

(3)他の所得とあわせて総所得金額を計算

所得税の対象になるのは、給与所得だけではありません。例えば会社員としての給与所得に加えて、自分で副業をして事業所得を得ている人、転職して退職金をもらった人(退職所得)、生命保険会社から返戻金を受け取った人(一時所得)などは、こうした所得についても合算して総所得金額を計算します。こちらの10種類の所得について、それぞれ収入から経費を差し引いて各所得額を計算します。その後、すべてを合計して総所得金額を計算します。

利子所得、配当所得、不動産所得、事業所得、給与所得

退職所得、山林所得、譲渡所得、一時所得、雑所得

(4)諸事情を考慮した所得控除を差し引く

同じお給料をもらっていても、家族を養っている人、自分や家族が病気にかかって医療費をたくさん使った人、空き巣に入られた人など、さまざまな事情を抱えている人に対してはその事情を考慮して「所得税を安くしてあげましょう」という制度があります。これが所得控除です。健康保険料や厚生年金保険料として支払った社会保険料も、所得税を計算する際には社会保険料控除として差し引くことができます。

■所得控除の種類

●物的控除の7種類

雑損控除、医療費控除、社会保険料控除、小規模企業共済掛金控除、生命保険料控除、地震保険料控除、寄附金控除

●人的控除の7種類

障害者控除、寡婦・寡夫控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除、基礎控除

【関連記事をチェック!】

所得控除とは?どんな種類がある?

所得税の基礎控除とは?計算方法は?

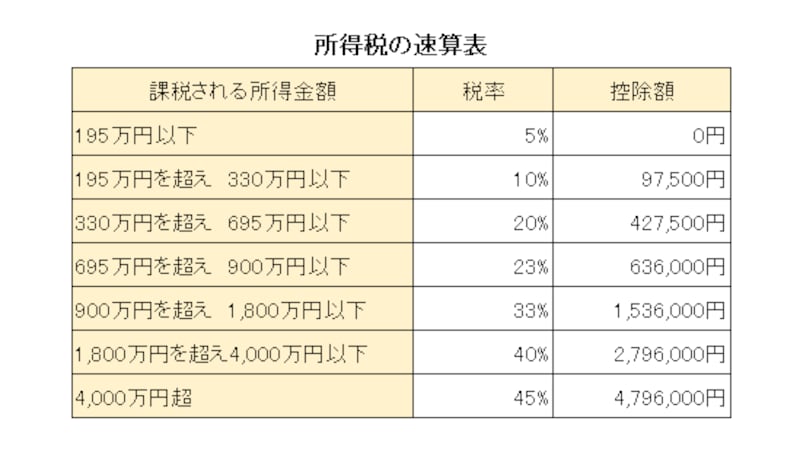

(5)超過累進課税で高所得者ほど税率が高くなる

所得税率は5%~45%と7段階に分けられています。低所得者の税負担は軽く、高所得者の税負担は重くなるように設定されていて、このことを超過累進制度といいます。最低税率の5%は、年間の課税所得が195万円以下の人に適用されます。それに対して、最高税率45%は、課税所得4000万円超の人に適用されます。超一流のプロスポーツ選手や芸能人のように何億円も稼ぐ人は、税金を納める余力があると考えられて、たくさんの税金を納める仕組みになっています。

所得税の速算表

実際に所得税額を計算してみよう!

では、実際に、年収400万円の会社員Aさんの場合で、5つのステップに沿って所得税額を計算してみましょう。(1)1月1日~12月31日の収入を出す

Aさんの収入は会社員としての年収400万円のみです。

(2)収入から経費を差し引いて所得を計算

Aさんは会社員なので、経費としては給与所得控除があります。

前述の「給与所得控除」一覧を見ると、年収400万円のAさんの給与所得控除は「収入×20%+54万円」だとわかります。

給与所得控除 400万円×20%+54万円=134万円ですから、年収400万円から給与所得控除額134万円を差し引くと、給与所得金額は266万円になります。

→給与所得金額 400万円-134万円=266万円

(3)他の所得とあわせて総所得金額を計算

続いて、給与所得以外に事業所得や不動産所得など他の所得がある人はすべて足し合わせて、総所得金額を計算します。会社員Aさんにはその他の所得は特にないので、そのまま先に進みます。

→総所得金額 266万円

(4)諸事情を考慮した所得控除を差し引く

続いて、控除として差し引けるものがあるか検討します。Aさんが差し引けるのは以下の3つでした。

基礎控除 38万円(すべての納税者が差し引ける所得控除)

社会保険料控除 58万円(1年間に払った社会保険料の総額)※ここでは概算です。

生命保険料控除 4万円(1年間に払った生命保険料を基に計算する)

→所得控除合計 38万円+58万円+4万円=100万円

総所得金額266万円から、所得控除100万円を差し引くと、課税所得金額は166万円と計算できます。

→課税所得金額 266万円-100万円=166万円

(5)税率をかける

課税所得金額がわかったら、自分の課税所得金額にあった税率をかけていきます。この場合、前述の所得税速算表より税率が5%とわかるので、

→所得税額 166万円×5%=8.3万円

Aさんの所得税額は8万3000円と計算できました。

所得税額は意外と少ない!?

いかがでしょうか?年収400万円の人の所得税が8万3000円。意外と少ないと思いませんか?年収400万円の会社員Aさんの場合、社会保険料が58万円、住民税が17.2万円ですから、これらと比べると所得税の少なさに気がつきます。

これは、所得税にはいろいろな控除があって、これらを差し引いた後の金額に対して所得税率をかけて計算することと、超過累進課税制度をとっていることに理由があります。

それに対して、高所得者になると住民税よりも所得税負担の方が重くなります。

復興特別所得税とは

もう一つ覚えておきたいのが、復興特別所得税です。平成25年からは東日本大震災の復興費用に充てるため、復興特別所得税が差し引かれています。適用期間は、平成25年1月1日から平成49年12月31日までの25年間で、復興特別所得税の税率は所得税の2.1%となっています。合計税率は、下記の式で計算します。合計税率(%)=所得税率(%)×1.021

つまり、平成49年までのあいだは、所得税率が5%の人は合計で5.105%、所得税率が10%の人は10.21%の税率となります。税額が中途半端な金額になっているのはこのためです。給与のほか、預貯金の利息や金融商品の運用益にも復興所得税がかかっています。

サラリーマンなどの源泉徴収されている人の所得税は年末調整で納付

サラリーマンなどの源泉徴収がされている人の多くは、所得税の計算や手続きを会社が代行しており、所得税は給料から一定の金額を天引きする「源泉徴収」となっています。毎年12月には「年末調整」で正確な税金や控除金額を確定しており、所得税の納付はこの時点で完了しています。なお、「年末調整」では、控除しきれない、医療費控除や寄付金控除などは「確定申告」で税の還付を受けることができます。

【関連記事をチェック!】

お金が戻る! 確定申告の方法

※記事内容は執筆時点のものです。最新の内容をご確認ください。