一時金か年金か、税金面で考えると? どっちが有利?

3月の定年退職シーズンが近づくと、定年後の生活設計に関する相談が増えてきます。相談の中で多く受ける質問は、「退職金を一時金で受け取った場合と、年金で受け取った場合、どちらが有利になるのか?」です。本コラムでは、その基本的な考え方と、具体的に計算できるツールなどを紹介します。退職金制度には、退職一時金制度(退職時に退職金を一括で受け取る制度)、企業年金制度(年金として受け取るか、一時金として受け取るか、あるいは併用するか選択する制度)、確定拠出年金制度(自身で運用管理してきたものを、一時金や年金で受け取る制度)、これらを組み合わせて運用しているなど、会社によってさまざまです。

「60歳定年で、退職一時金2,500万円」のように、退職金の貰い方に選択の余地がないのであれば、迷うことはないのですが、一時金で貰うか、年金にするか、あるいはその割合を決めることができるなど、選択肢が広がると、どのように受け取ったらいいのか判断に困ってしまいます。退職金にかかる税金は、一時金(退職一時金)として受け取るか、年金(退職年金、企業年金)として受け取るかによって、大きく異なります。

退職金を一時金で受け取る時にかかる税金

■退職金を一時金で受け取ると、非課税枠など税制上の優遇が大きい退職金を一時金(退職により勤務先から受ける退職手当、確定拠出年金制度における一時金、社会保険制度などにより退職に基因して支給される一時金、適格退職年金契約に基づいて生命保険会社又は信託会社から受ける退職一時金など)として受け取った場合、退職所得として税金が計算されます。

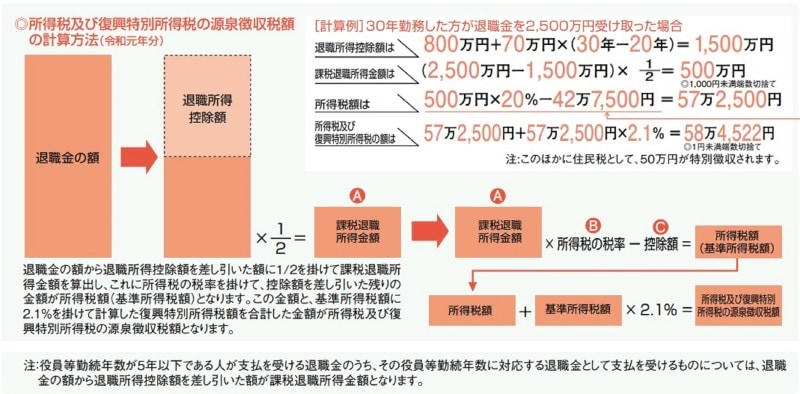

●退職所得の計算

(退職一時金等の収入金額 - 退職所得控除額)×1/2 = 退職所得の金額

【参考】退職金を受け取ったとき(退職所得) (国税庁 タックスアンサー)

●退職所得控除額

・20年以下の場合 40万円 × 勤続年数

・20年超の場合 800万円 + 70万円 × (勤続年数 - 20年)

※勤続年数は、1年未満は切り上げ。退職所得控除の下限は80万円

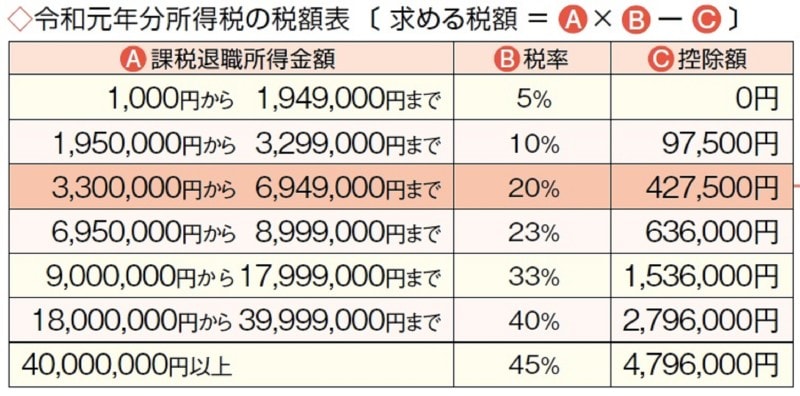

●所得税額の計算

退職所得は、原則として他の所得と分離して、所得ごとの税率に基づいて、所得税額を計算します。なお、復興特別所得税が別途課税されます。

【参考】所得税の税率(国税庁 タックスアンサー)

退職手当等の支払の際に「退職所得の受給に関する申告書」を勤務先に提出している人については、退職手当等の支払者が所得税額を計算し、その退職手当等の支払の際、正規の所得税の額が源泉徴収されるため、原則として確定申告は必要ありません。

●住民税額の計算

退職所得(所得税と同様の計算方法)に対して、一律10%です。退職手当にかかる所得税の源泉徴収と同時に、住民税にかかる特別徴収を勤務先で手続きしてもらえます。

【参考】平成25年1月1日以降の退職所得に対する住民税の特別徴収について(総務省)

一方、「退職所得の受給に関する申告書」の提出がなかった人については、退職手当等の支払金額の20.42%が源泉徴収されますが、退職所得の受給者本人が確定申告を行うことにより所得税額の精算をします。

■退職所得控除の範囲内は非課税、超えても1/2課税で有利

退職金を一時金で受け取る場合のメリットは、退職所得控除の範囲内であれば、税金はかからないという点です。例えば、勤続35年の人の場合、800万円+70万円×(35年-20年)=1,850万円までは、所得税・住民税は非課税となります。

また、仮に、退職所得控除の範囲を超えた場合でも、退職所得は、通常の所得の1/2として扱われるため、大変有利になっています。後述する、退職年金の受取時の所得税・住民税の税率と比較して、有利であれば、退職一時金で受け取るという選択肢もあるでしょう。

■計算が苦手という人は、退職金の手取り計算のシミュレーターを

これまで、退職一時金にかかる税金(所得税・住民税)について、説明してきましたが、「結局、自分の退職一時金の手取り額はいくらなんだ?」「計算の方法がよく分からない」という方にお勧めするのは、退職金の手取り額を計算してくれるサイトです。

●退職金の税金(「keisan」生活や実務に役立つ計算サイト)

勤続年数、退職金額等を入力することで、所得税、住民税を算出し、退職金の手取り額を計算してくれます。以下のような計算が、瞬時に行えます。

退職金を年金として受け取る時にかかる税金

次に、退職金を年金で受け取った場合の税金は、どうなるのでしょうか?■退職年金は、公的年金等控除の特典がある

国民年金や厚生年金などの公的年金に限らず、一般的に年金は、雑所得という所得の種類に分類されます。雑所得の金額は、収入金額から必要経費を差し引いて計算するのが原則ですが、国民年金や厚生年金、確定給付型年金、確定拠出年金の年金受取分など、公的年金等を受け取った場合は、収入金額から公的年金等控除額を差し引いて計算する特典があります。会社の退職年金が公的年金等に該当するかは、給与担当者に確認しましょう。

■厚生年金などの他の年金の受給見込み額を確認する

退職金を年金として受け取る場合(公的年金等に該当するものとする)、国民年金や厚生年金などの公的年金と合算して公的年金等控除を計算するため、まずは、他の公的年金の受給見込み額を確認しておく必要があります。定年退職前に、年金事務所または、年金相談センターへ行くと、その場で確認することができます。

■退職年金にかかる税金は?

公的年金等に係る雑所得の金額が計算できたら、次に所得税・住民税の計算です。所得から税額を求める場合、さまざまな所得控除、税額控除を加味しなければなりません。複雑な計算となるので、ここでもWeb上の計算シミュレーター(みんなの税ツール@かいけいセブン)を活用しましょう。

「所得税の個別詳細計算」のページを開くと、公的年金などの年収から所得税・住民税を計算することができます。

所得税・住民税を計算する場合に、事前に国民健康保険税・介護保険料などの社会保険料を計算する必要があります。国民健康保険税の計算方法は、住んでいる市区町村のホームページに詳しく書かれています。

また、市区町村によっては、簡単に計算できる計算シートをダウンロードできる場合があるので、確認してみましょう。

※【参考】国保.com(全国の国民健康保険が試算できるサイト)

※退職後2年間は、従前の健康保険制度に加入できる任意継続制度があります。国民健康保険と任意継続の比較など退職後の健康保険に関する情報は、「定年退職後の健康保険はとりあえずこれ!」を参照ください。

■退職金を年金で受け取ると、国民健康保険税が高くなる!?

一般的な国民健康保険税は、所得割(所得に応じて課税される)、均等割(加入する世帯の人数に対して課税される)、平等割(世帯ごとに課税される)によって構成されています。所得割を計算する時の所得には、不動産所得・事業所得・給与所得・雑所得・一時所得などが含まれます。

つまり、退職金を年金で貰う場合、雑所得に該当するので、雑所得が増えた分だけ、国民健康保険税も高くなるので注意が必要です。所得税・住民税だけではなく、国民健康保険税も考慮に入れて、一時金か年金にするのか選択しなければなりません。なお、退職金を一時金で貰う場合の退職所得は、所得割には影響しません。

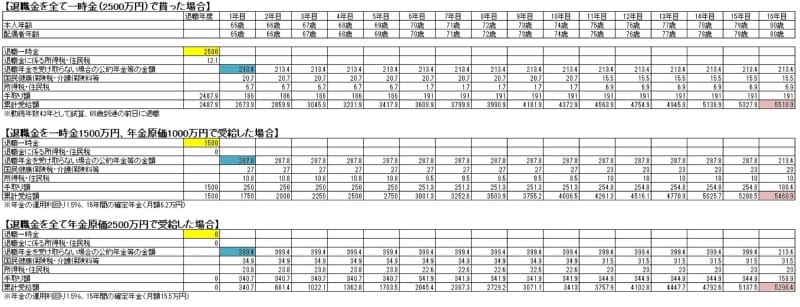

退職金を一時金、年金、併用で貰った場合を比較する

今まで紹介してきた計算方法やツールなどを活用して、下図のように、比較表を作ると、退職金を全て一時金で貰った方がいいのか、一時金と年金で貰った方がいいのかを、表面上の金額だけではなく、手取りベースで概算し、比較することができます。※表は、あくまでもイメージですので、内容に関しては、あくまでも参考にとどめてください。

■年金受取を希望する人が多いと聞くけれども

退職金を一時金で受け取る場合、退職所得控除の範囲内の場合は、非課税となり、退職所得控除を超える場合でも、退職所得は、通常の所得に対して2分の1となります。一方、年金で受け取る場合は、公的年金等控除はありますが、2分の1ほど優遇されていません。

また、国民健康保険税の所得割の金額が増えます。少子高齢化による医療費の増加を踏まえると、将来的に、国民健康保険税の税率が上がることが十分考えられます。また、最近の低金利下では、退職金を年金で受け取る場合の利回りも、あまり期待できません(会社によっては、高い利回りが維持されている場合があるので確認ください)。

年金で受け取った方が、なんとなく安心ということで、年金受取を選択しようとしている人は、改めて退職金の受取方法を見直してみる必要があるかもしれません。

実際にどちらが有利かは、上の表のようなものを作って比較してみる必要があります。計算は、複雑で、手間のかかる作業に思われるかもしれませんが、受取方次第で、手取り額に大きな差が出ます。一度、受取方法を決めてしまうと、後戻りはできません。後になって「こんなはずではなかった!」と後悔しないために、じっくり検討してみましょう。

(注)具体的な税金の計算は、税理士もしくは、最寄りの税務署にご相談ください。ファイナンシャル・プランナー(FP)は、個別の具体的な税金の相談・計算は行えませんので、ご了承ください。

【関連記事リンクをチェック!】

・定年後のライフプランも夫婦で早めに考え始めよう!

・人生を後悔しないためのファイナル・プランニング

・人生100年時代!?のライフ&マネープラン術