パート・アルバイトで税金を払い過ぎていたら確定申告を

税金の世界では、アルバイト収入やパート収入はどちらも「給与所得」という区分に分類されます。サラリーマン(会社員)の収入と同じ区分ですね。この給与所得は原則として、毎年最後の給与を支払うときに、年末調整という手続きによって税金(所得税)の精算が行われます。しかし、年末調整の手続きは煩雑なので、多数のアルバイトを採用している飲食店や中小企業の中には、正社員の分しか年末調整を行わないところもあるようです。【パートの税金について動画で解説、月収いくらから税金が発生するのでしょうか?】

パートやアルバイトは税金がとられすぎ?

パートやアルバイトが確定申告すると税金は戻る可能性が高い理由は、主に以下の2点です。- 年末調整の対象から外れていること

- 月給(あるいは日給)ベースで源泉徴収されたままになっていること

年末調整の対象から外れると税金が取られ過ぎてる理由

アルバイトやパートであっても、毎月の給料が8万8000円以上となると、雇用先において所得税を徴収するよう義務付けられています。これはあくまで税金の前払いにすぎないのですが、15種類ある所得控除のうち社会保険料控除しか考慮されていません。つまり、給与の支給時には、15種類ある所得控除のうち、社会保険料控除や扶養親族等の数しか考慮されていない源泉所得税が算定されているので、少し多めに差し引かれているのです。

そして、前述のように、アルバイトやパートの場合、年末調整の対象者から外されている場合も多く、結果として生命保険料控除や地震保険料控除、勤務先に申告していない自身で支払った社会保険料控除などがまったく考慮されていないまま所得税が源泉徴収され、放置されているといえます。つまり、税金の精算を受ける機会がなく、税金が過大に徴収されている可能性が高いのです。

これが、年末調整されていないパートやアルバイトの方が税金が戻る可能性が高い理由です。

【関連記事をチェック!】

所得税はパート月給がいくらから差し引かれる?

月給(日給)ベースで処理されたままだと税金がとられすぎる

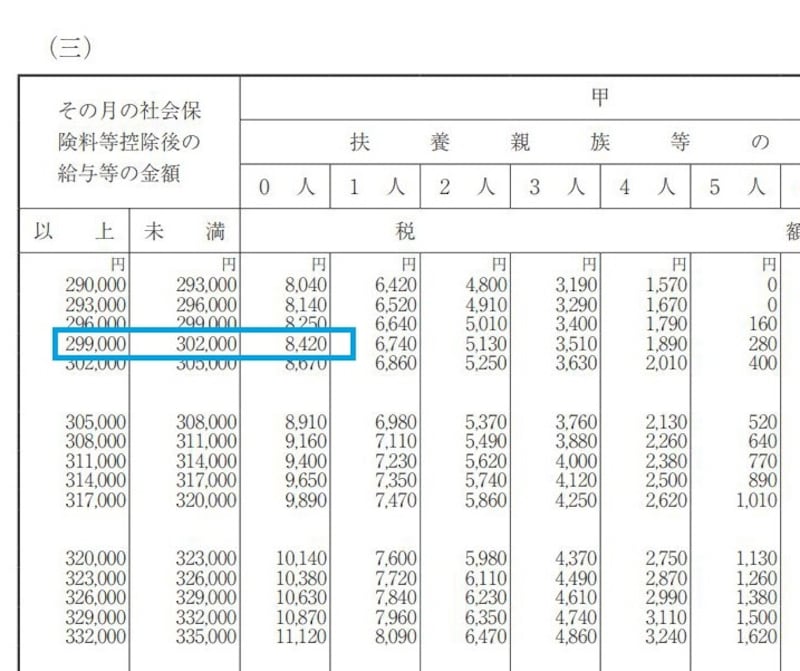

もうひとつの理由はパートやアルバイトが差し引かれる源泉所得税は月給(あるいは日給)ベースだということです。月給から差し引く源泉所得税というのは国税庁から発表されている源泉徴収税額表に記載されているとおりに所得税を給与から天引きしなくてはいけません。この源泉徴収税額表に記載されている所得税は、「この月給が1年間続けばこのくらいの年収になるだろう」ということを想定して決められています。一方、本来の所得税は年収ベースで計算します。たとえば、1カ月30万円の住み込みのアルバイトをした学生がいたとします。雇用主は源泉徴収税額表にあるとおり、扶養親族等の数がいない人だった場合30万円から8420円を差し引かなければいけません。

これが3カ月続き、この前後まったくアルバイトをしなければ

- 年収 90万円

- 源泉所得税額 2万5260円

なので、所得控除の計上もれがなくても確定申告の手続きをとるだけで源泉所得税額 2万5260円が還付されることになるのです。

このように短期間に集中してパートやアルバイトをした方で、源泉所得税が差し引かれたままになっているという方も税金が戻る可能性が高いのです。

源泉徴収票を見れば、あなたが税金を取り戻せるのかわかる

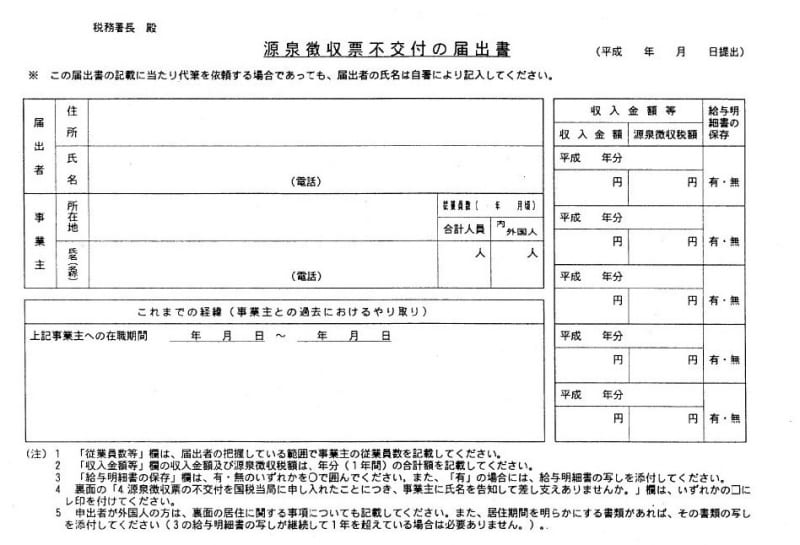

では、実際に税金を取り戻すためにはとにもかくにも「源泉徴収票(げんせんちょうしゅうひょう)」を用意するのが、一番のポイントです。まれに「源泉徴収票を発行してもらえないのですが……」という質問をいただきます。所得税法226条に、年末在職者については翌年の1月31日までに、退職者については退職日から1カ月以内に発行しなくてはならない旨の規定があります。どうしても応じてもらえないなら、源泉徴収票の不交付の届出書を勤務先の納税地等を所轄する税務署長に提出する、といった手続きも検討してみてください(画像参照)。 アルバイトやパートでしか収入がなく、月々の給料から所得税が差し引かれた月があって、源泉徴収票に記載されている支払金額の欄の金額が「103万円以下」の人であれば、確実に税金が全額戻ってきます。

税務署にどんな書類を持っていけばいい?

税金を取り戻せることがわかったら、税務署に足を運ぶのが一般的です(ただし、2021年・令和2年分の確定申告においては入場整理券が必要になります。詳細は後述)。その場合、自分の住所地の管轄をしている税務署が所轄の税務署となります。不明な場合は、国税庁のホームページなどから所轄の国税局・税務署を調べてみてください。せっかく申告書を作成しても、所轄以外の場合、文書を受理されないことがあります。【参考】確定申告書の提出先はどこ?

税務署に持っていくものはケースバイケースで異なり、自身が受けられる可能性のある所得控除に関係する書類となります。例えば以下のようなものです。

・源泉徴収票

・源泉徴収票に記載されている以外の国民健康保険や国民年金の支払いを証するもの

・生命保険料控除の控除証明書

・地震保険料控除の控除証明書

・扶養の対象となる親族や配偶者がいる場合の生年月日や所得を表す書類

なお、その場で申告書を記載して、文書収受手続きまで完了してしまう場合は、次のものも必要です。

・戻ってくる税金を振り込んでもらう銀行口座の口座番号などが分かる資料

・認印

・マイナンバーカード等納税者自身のマイナンバーを証するもの

ただし、2021年の確定申告シーズンにおいては、新型コロナウイルスの感染拡大防止の観点から税務署で税務相談したい場合には「入場整理券」が発行されることとなっています。

ポイントは

- 会場内の混雑緩和のため、確定申告会場への入場には、入場できる時間枠が指定された「入場整理券」が必要であること。

- 入場整理券は各会場で当日配付するが、LINEを通じたオンライン事前発行も可能であること。

- 入場整理券の配付状況に応じて、後日の来場をお願いする場合があるが、当日の配付状況は、国税庁ホームページから確認できること。

入手方法は以下のとおり

- LINEアプリから国税庁LINE公式アカウントを友だち追加

- 「トーク」画面から「相談を申し込む」を選択

- 税務署や来場希望日時を選択

- 内容を確認して「申込」をタップすれば完了

また、最近では国税庁ホームページの「確定申告書等作成コーナー」も便利になっています。そちらで申告書を作成して、プリントアウトし、税務署に持参(あるいは郵送)するという手続きでもかまいません。税額も自動計算してくれますので、おおよその還付税額もわかりますし、記載要領が不明な箇所だけ税務署の職員に尋ねるという方法も有効でしょう。

また、作成済の申告書を提出する場合など、相談を必要としない方については上記の「入場整理券」の取得も必要はありません。

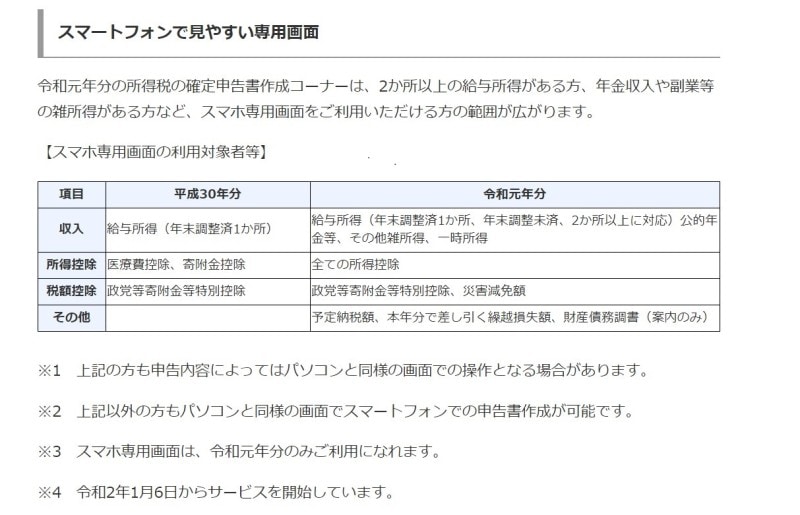

スマホで申告して税金を戻してもらうことも可能に

なお、平成30年分(2018年分)から導入されたスマホで行う確定申告ですが、令和元年分(2019年分)確定申告から大幅に対応できるパターンが拡充されています(下表参照)。このコラムに関連するところでいうと、平成30年分(2018年分)確定申告では、1カ所給与、つまりアルバイトやパート先が1カ所だけの人しか対応できなかったのですが、年末調整済みのアルバイト先やパート先の源泉徴収票があれば、アルバイトの掛け持ちやパートの掛け持ちであってもスマホで確定申告ができるようにになりました。

もちろん事前に

- ID・パスワード方式で確定申告したいのであれば「ID・パスワード方式の届出完了通知」をうける

- マイナンバーカード方式であれば、マイナンバーカードの読み取り機能付きのスマホで事前設定をしておく

確定申告書は5年間さかのぼって提出できる

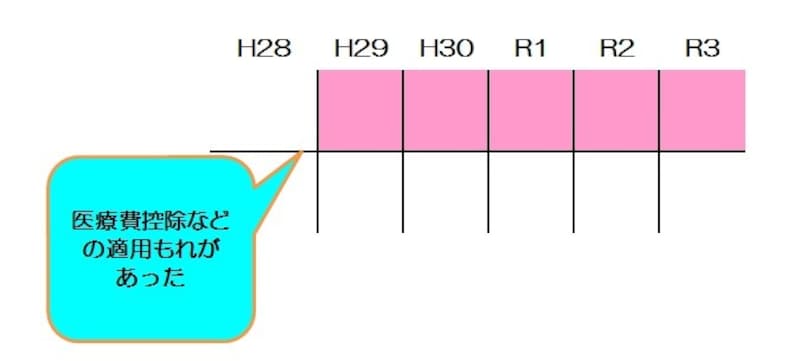

税額が多めに天引きされていた給与所得者(サラリーマンをはじめ、パート・アルバイトも含む)は、そもそも税額が多めとなっているのですから、確定申告の提出義務者とはなりません。しかし、確定申告提出義務者でない人の場合、税額を還付してもらうための確定申告=還付申告の書類は、過去5年間さかのぼって提出できます。これは、「年末調整の対象からはずれたアルバイトやパート従業員」だけが対象ではありません。「適用できるはずの医療費控除があった」「生命保険料控除の証明書が後日、発見された」というように、正しい税法の規定をあてはめ、再計算した場合に税額が還付されるのであれば、誰でも利用できる規定です。

たとえば、上図のように「平成28年に医療費控除の適用漏れがあった」など、確定申告を提出してない人が、何らかの控除漏れがあったとしましょう。その場合、平成29年の1月から令和3年の年末まで、原則3月15日という通常の確定申告期限にとらわれることなく、いつでも確定申告書の提出ができるのです。

「適用漏れがあった翌年から5年間、いつでも申告手続きができる」と覚えておきましょう。

確定申告を面倒な税務行事と思わず、何かしらの節税機会のチャンスととらえてみてはいかがでしょうか。

▼確定申告についてはこんな記事もチェック!

- 還付金はいつ振り込まれる?どの銀行口座でもよい?

- 確定申告の時期と提出期限

- バイトの掛け持ちで確定申告は必要?

- アルバイト収入があると年金が減るって本当?

- 年間103万円のバイト収入と業務委託収入がある場合、確定申告は必要?

- 扶養控除は子どものアルバイト収入も注意!学生の年収「103万円の壁」

お金が戻る!2021年版 確定申告