追加で医療費の領収書が出てきた……確定申告はどうなる?

我々のような専門家でも、確定申告シーズン当初は、「これ、どこに書くのだっけ?」「添付書類って何が必要だっけ?」などと確認しながら作業するものです。なので一般の方ならなおさら、申告書を書いて提出した後、誤りに気づくこともあるでしょう。実務でも、「医療費控除の対象になりそうな領収書が追加で出てきました」「昨年、ちょっと書いた原稿料の支払調書が後から送られてきて困っています」という話をときどき聞きます。このように追加で確定申告の関連書類が出てきた場合、どう対応すればいいのでしょうか。

申告書の提出前なら、正しい内容で作成し直せばOK

確定申告書を提出していないのであれば、対応方法としては一番簡単です。落ち着いて期限の3月15日までに申告書を作成し、提出すればいいのです(※)。※2020年分については新型コロナウイルスの感染拡大により、以下のとおり、申告所得税、個人事業者の消費税、贈与税の申告期限が4月15日となっていますので注意してください。以下にでてくる原則3月15日という期日は2020年分の確定申告においては4月15日に変更となります。

また、あわせて振替納税を利用されている方は振替納税の日付も下記のとおり変更となります。

今回の申告に関係しそうな資料のリストを作成して、チェックマークをつけながら申告書を作成するという方法や、毎年、確定申告書を提出している方であれば、昨年の申告書と比較してみるという方法もあります。昨年と大きく違う点があれば、そこの資料がそっくり抜け落ちてしまっていることも考えられます。ご注意ください。

申告書を提出後でも、期限内なら訂正申告が可能

では、「すでに確定申告書を提出しちゃいました……」という場合、再度の提出は可能なのでしょうか。この場合、3月15日という期限内なのか、3月16日以降の期限後なのかで対応方法が異なってきます。3月15日という期限内に再度確定申告をやり直すというケースのことを訂正申告といいます(後述する修正申告とは別物ですので注意してください)。冒頭で挙げた、「医療費控除の対象になりそうなものが追加で出てきた」「追加で支払調書が送られてきた」というような場合で、確定申告書をすでに提出してしまっているなら、訂正申告をするとよいでしょう。

訂正申告「専用」の書式はない

訂正申告といっても、訂正申告用の申告書を別途、税務署にもらいにいく必要はありません。すでに提出した申告書と同じ様式で、追加分の情報を加えた正しい申告書を作成します。したがって、訂正申告の手続きといっても特段、意識することはなく、もともと本来「こちらの申告書が正しかったんだ」というものを作成するだけといえます。

訂正申告を提出するときの注意点

ただし、訂正申告を実際に税務署へ提出する際には注意が必要です。申告書の上部に「訂正申告」と目立つように朱書きしておくということです。また、訂正前の申告年月日と税額を余白に明記しなければいけません。医療費の領収書など追加資料が見つかったことによって、初回の申告とどこが変わったかをチェックする必要があります。

また、その添付資料となっているものは追加で添付する、あるいは、収受印のある当初提出した申告書の控えをコピーして添付するなどわかりやすい対応をしておいたほうがいいでしょう。

電子申告を「訂正」する場合の注意点とその方法

もちろん、「訂正申告」はe-Taxにも対応しています。この場合、申告期限内であれば訂正後の申告データを作成し、送信してください。特に、訂正したデータを送信した旨を税務署に連絡する必要はありません。 ただし、訂正した部分だけではなく、すべての帳票を送信することや、追加で添付書類を提出する必要がある場合には、申告書等送信票(兼送付書)とともに提出することがもとめられています。国税庁の確低申告作成コーナーのe-Taxソフトを活用した場合の具体的な手順は以下のとおり。

- 「申告・申請等一覧」画面から再送信するデータを選択します。

- 訂正する帳票を開き、内容を訂正した後で、『作成完了』ボタンをクリックします。

- 「別名保存確認」画面が表示されるので、「申告・申請等名」欄に30文字以内で入力し、『別名で保存』ボタンをクリックします。

- 「署名可能一覧」画面から再送信するデータを選択し、電子署名を付与します。

- 「送信可能一覧」画面から送信します。

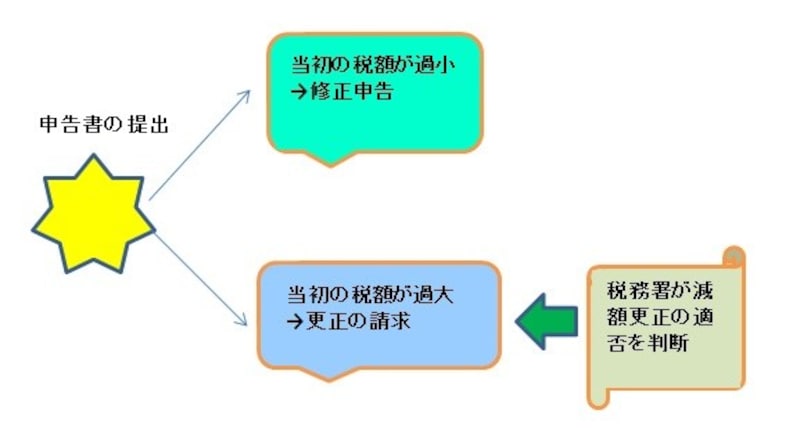

3月15日を過ぎたら訂正申告ではなく「更正の請求」で対応

確定申告の提出期限は原則3月15日までですから、訂正申告扱いとなるのも3月15日までです。すでに確定申告を提出した後で、しかも3月16日以降に「医療費控除の対象になりそうな領収書が追加で出てきた」場合はどうでしょう。申告書に記載した還付金額が本来より少ないため、「更正の請求」という対応をとります。

ただし、更正の請求は「更正の請求書」といって、通常の申告書と書式がまったく異なります。書き方を調べるのが面倒で手続きを断念するという方もいらっしゃいますので、なるべく訂正申告扱いの範囲内で処理したいものです。

というのも「更正の請求書」が提出されると、税務署側の対応としては「はたして納税者の主張が正しいのか」という観点からチェックがはいるのが通常だからです。その結果、「納税者の主張が正しい」と判断された場合、減額更正という手続きに移行し、当初申告納税額との差額が減額、つまり還付されることとなります。

税務署側のチェック機能が一段あがると理解しておいたほうがいいでしょう。

3月15日を過ぎて、売上の計上漏れが見つかった場合

では、提出した申告書の税額が過少、つまり納めるべき税金より少なかった場合はどうでしょうか。たとえば、提出した確定申告書に売上の計上漏れが見つかったなどのケースです。このときの、やるべき対応は「修正申告」です。修正申告は税務調査で更正を受ける前であれば、無期限で提出できます。また、不足している税額のほかに延滞税が課されるだけで済みます。

(※ただし、平成29年1月1日以後に法定申告期が到来するものについては、調査の事前通知の後にした場合は、50万円までは5%、50万円を超える部分は10%の割合を乗じた金額の過少申告加算税がかかります。税務調査を予知してから提出した修正申告との差異を設けた税制改正です)

売上の計上漏れなどで申告書の税額が過少となっている場合には検討してみてください。

【参考】「訂正申告・修正申告・更正の請求の違い」内、「修正申告は延滞税などペナルティあり」

更正の請求、修正申告の提出期限

●修正申告の提出期限法令上設けられていません。税務調査が入るまで「いつでも」提出できることになっています。

たとえば、税務調査を受ける前に自主的に修正申告をすれば、ペナルティは延滞税だけで済むと前述しました。これが、税務調査で指摘された後での修正申告だと、さらに過少申告加算税が適用されます。また、仮装や隠ぺいなどがあって悪質だと判断されれば、さらに重加算税が課せられます。なるべくなら自主的な申告が望まれます。

●更正の請求の提出期限

平成23年12月2日より前に法定申告期限が到来するものと、平成23年12月2日以後に法定申告期限が到来するものでは取り扱いが異なります。

法定申告期限とは少し難しい表現ですが、本来、申告書等を提出する期限となる日を指します。たとえば、2020(令和2)年分の確定申告なら2021(令和3)年3月15日が法定申告期限です。(2021年はコロナの影響により4月15日)

つまり、更正の請求でさかのぼれる期間が、以下の2パターンに分かれるので注意しましょう。

・平成22年分以前の確定申告:法定申告期限から3月16日以後1年間しか更正の請求ができない

・平成23年分以降の確定申告:法定申告期限から3月16日以後5年間いつでも提出できる

新型コロナウイルスの拡大防止策にともなうその他の特殊事情

新型コロナウイルス感染症の影響によって2020年分の確定申告のみならず、「2019年分の確定申告が未提出である」という方も一定数いるようです。この場合、2019年分の確定申告を、2020年分の確定申告を行うまでに提出しないと期限後申告という取扱いとなりますのでご注意ください。裏を返せば、「2019年分の確定申告を提出してから、2020年分の確定申告を提出(同時提出でもOK)」すれば2019年分の確定申告が期限後申告の取扱いとならないことが国税庁から発表されています。なお、冒頭に記載した一括延長によらず、感染症の患者が把握された場合には濃厚接触者に対する外出自粛の要請等が行われるなど、自己の責めに帰さない理由により、その期限までに申告・納付等ができない場合に該当すれば、個別延長が認められます。ただし、個別に期限延長を申請した場合には、申告等ができないやむを得ない理由等について、税務署からお尋ねする場合があるとのことなので、その間の事情や経緯も説明できるようにしておくといいでしょう。

このように、2020年分の確定申告を中心に申告期限に一定の猶予が設けられているのは事実です。しかし、訂正申告も修正申告も更正の請求も、時間と労力がかかるものです。一括延長制度を利用するにせよ、個別延長制度を利用するにせよ、当初から正しい内容で申告を済ませておきたいものですね。

【関連記事をチェック!】

確定申告の期間はいつからいつまで?所得税、贈与税、消費税、それぞれの納税の締め切りは?

医療費控除を申請したい!用紙はどこで入手する?

医療費控除の還付金はいくら?20万円と50万円の場合の計算方法はコレ

医療費控除っていつまでに何をする?医療費控除の対象と申請方法まとめ

確定申告書以外で必要なもの・準備しておくと便利なもの

お金が戻る!2021年版 確定申告のやり方