年末調整では処理できない所得控除がある

寄付金控除・雑損控除など年末調整できない所得控除は確定申告を

一方、年末調整で処理できない所得控除もあります。

- 雑損控除

- 医療費控除

- (ふるさと納税などの)寄附金控除

年末調整があるからサラリーマンは原則、確定申告が不要

年末調整を受けることで、通常はサラリーマン自身がわざわざ確定申告しなくても所得税の精算が完了。住民税の課税データもそろいます。※年収が2000万円を超える、年末に複数の勤務先から給与の支給を受けているなど、所得の状況によっては会社員でも確定申告をして納税する必要があります。

寄附金控除や雑損控除、医療費控除は年末調整できない

しかし、年末調整では考慮されない控除もあります。冒頭に挙げた、雑損控除・医療費控除・(ふるさと納税などの)寄附金控除の3つです。言い換えれば、この3つ以外のすべての所得控除を年末調整で処理してもらえることになります。年末調整で処理される所得控除は、保険料の控除証明書を提出するだけだったり、扶養親族の名前や生年月日を記入するだけだったりと、比較的簡単な手続きです。

一方、雑損控除・医療費控除・寄附金控除は、手続きがやや煩雑ですし、年末調整で処理するとなると「災害や盗難にあった」「病気の治療歴がある」といった個人情報を勤務先に知らせることになります。

勤務先の事務作業の軽減と、他人に知られたくない個人情報が関係してくる所得控除、それが雑損控除・医療費控除・寄附金控除だといっていいでしょう。この3つの所得控除を順にみていきます。

雑損控除は翌年から3年間「繰越控除」ができる

雑損控除とは、現金や家・家財といった生活に必要な動産が災害・盗難・横領などで被害に遭ったときに受けられる控除です。雑損控除のポイントの一つは、あらゆる所得控除の中で最優先される所得控除ということです。例えば、火事に遭って家が焼失し、その人の1年間の所得金額以上の損失が生じてしまったとします。この場合、雑損失の「繰越控除」が可能です。つまり、1年間の所得金額から差し引きできない損失は翌年以降3年間、その損失を持ち越して翌年や翌々年の所得控除として再利用できます。

この「繰越控除」は、所得控除の中で雑損控除にだけ存在する仕組みです。あらゆる所得控除の中でトップ項目となる所得控除なのです。

雑損控除の繰越控除によって税負担がなくなることも

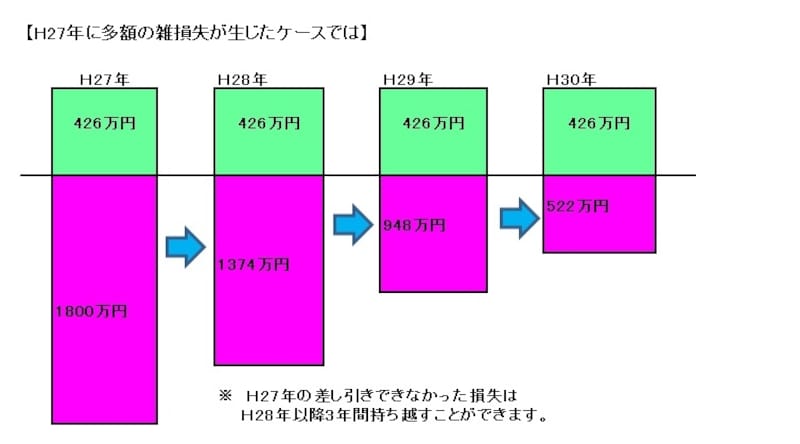

年収600万円のサラリーマンの家が焼失し、雑損控除の対象となる金額が1800万円だったとします。給与所得控除額を考慮すると、この人の所得は426万円、つまり、「426万円-1800万円=▲1374万円」となります。この1374万円の損失が翌年以降3年間持ち越して、翌年や翌々年の所得控除として再利用できます。つまり、年収が変わらなければ、

- 翌年 426万円-1374万円=▲948万円

- 翌々年 426万円-948万円=▲522万円

医療費控除の対象となる基準は「治療・診療目的」かどうか

医療費控除については、医療費控除の対象になるもの、ならないものという基準がいつも確定申告時に話題にのぼります。基本的には、治療や診療のための通院や薬の購入であれば、医療費控除の対象になります。同じ通院でも、美容目的や人間ドックを受診するだけの通院では医療費控除の対象になりません(人間ドックを受診し、重大な疾病が発見されて治療した場合は、その人間ドック費用も控除の対象になります)。 ただ近年、いわゆるメタボ健診後に一定の積極的支援を受けた場合なども医療費控除の対象になっています。医学の進歩にあわせて、医療費控除の対象範囲も少しずつ拡大中といえるでしょう。

なお、医療費控除の計算方法や確定申告書、明細書の書き方は「医療費控除の申告方法と明細書の書き方」をごらんください。

10万円以下でも医療費控除を受けられる場合がある

一般的には「医療費が年間10万円を超えないと医療費控除を受けられない」と思われているようですが、厳密には間違いです。「総所得金額等の5%と10万円のいずれか低い金額」という基準が正確です。「総所得金額等」とは年収のことではありません。サラリーマンやパート・アルバイトといった給与所得者なら、年収311万6000円未満であれば、医療費控除の対象となる金額が10万円に達していなくても医療費控除を受けられます。

医療費控除に関わる新制度「セルフメディケーション税制」とは

さらに、平成29年分確定申告(平成30年3月期確定申告)より、セルフメディケーション税制(正式名称:特定一般用医薬品等購入費を支払った場合の医療費控除の特例)が利用できることになりました。発表当初、医薬品のうち、医療用から転用された医薬品(スイッチ)で、ドラッグストアなどでも購入できる(オーバーザカウンター・OTCと略称される)ことからスイッチOTC税制と呼ばれた税制ですが同じ制度です。

概要は以下の通り……

■対象となる人

- 保険者(健康保険組合、市町村国保等)が実施する健康診査【人間ドック、各種健(検)診等】

- 市町村が健康増進事業として行う健康診査【生活保護受給者等を対象とする健康診査】

- 予防接種【定期接種、インフルエンザワクチンの予防接種】

- 勤務先で実施する定期健康診断【事業主検診】

- 特定健康診査(いわゆるメタボ健診)

- 市区町村が健康増進事業として実施するがん検診

■対象となる医薬品

医薬品のうち特定一般用医薬品等として認定を受けているもの。厚生労働省内ホームページで公表。レシート等にも明記するとの制度になっています。

■対象となる控除額

医療費控除の金額は、保険金などで補填される部分を除いた実際に支払った特定一般用医薬品等購入費の合計額が12,000円を超えた場合88,000円を限度として所得から控除できます。

従って、特定一般用医薬品等に該当するものを80,000円購入した人のケースでは

- 80,000円―12,000円=68,000円

ただし、従来からある医療費控除とは選択性(どちらか一方しか選べない)ということですので注意してください。

寄附金控除は寄附やふるさと納税をすると受けられる

寄附金控除とは、国や地方公共団体など特定の団体に寄附(以下、特定寄附金という)をした場合、所得控除を受けられる仕組みです。近年人気が高まっているふるさと納税も、この寄附金控除に該当します。ふるさと納税を「住民税の納付先を自由に選べる」と誤解している人もいるようですが、実はそうではありません。援助したいと思うふるさと、つまりは地方公共団体に寄附することで所得控除が適用され、その年の所得税と翌年度の住民税が軽減されるというものです。

ふるさと納税はワンストップ特例により手続きが簡素化

なお平成27年度税制改正により、ワンストップ特例制度といって手続きが簡素化され、より利用しやすくなっています(平成27年4月1日実行分から適用)。ふるさと納税のワンストップ特例制度を利用する流れは次のとおりです。

- ふるさと納税を行った後「ワンストップ特例申請書」に記入し、ふるさと納税先の自治体に提出

- 控除に必要な情報を本来の住所地の市区町村に連絡

- ふるさと納税をした翌年度分の住民税が減額される

この特例は確定申告が不要な給与所得者などが対象で、ふるさと納税先が5団体以下(6団体以上は確定申告が必要)といった制約があります。ただ、手続き自体は申請書をふるさと納税先に提出するだけなので、だいぶ簡単になりました。

(※ただし平成28年以降ワンストップ特例を利用するためには、なりすまし防止のためマイナンバーの記載と本人確認を行うためのマイナンバーカードのコピーといって添付資料も必要になっています)

また、この特例を利用した場合は、所得税から控除されるのではなく、全額、翌年度の住民税からの減額となりますので注意してください。

なお、ふるさと納税の確定申告方法については「ふるさと納税をしたら確定申告を!書き方と記入例」をごらんください。

ワンストップ特例申請書の提出後に確定申告を提出するときの注意点

ただし、ワンストップ特例申請書を提出した後、「医療費控除を受けたい」あるいは「セルフメディケーション税制を受けておいたほうがよさそうだ」といったように、何らかの理由で確定申告をすることになった場合、ワンストップ特例申請書が無効となります。例をあげて説明しましょう。

ある人がA、B、C、D、Eの5つの自治体にふるさと納税を行ったとします。寄附した自治体件数が5件以下ですからワンストップ特例の申請は可能です。なので、ワンストップ特例の申請手続きを自治体A、B、Cには行いました。

その後、引き続き自治体DとEにふるさと納税を行ったケースで考えてみましょう。

この場合、ワンストップ特例の申請手続きを自治体DとEのみ確定申告手続きを行えばいいというのではなく、A、B、C、D、Eの5つの自治体すべてのふるさと納税の節税手続きを確定申告でやり直す必要が出てきます。

年末調整で処理されない所得控除は確定申告書のどこに書く?

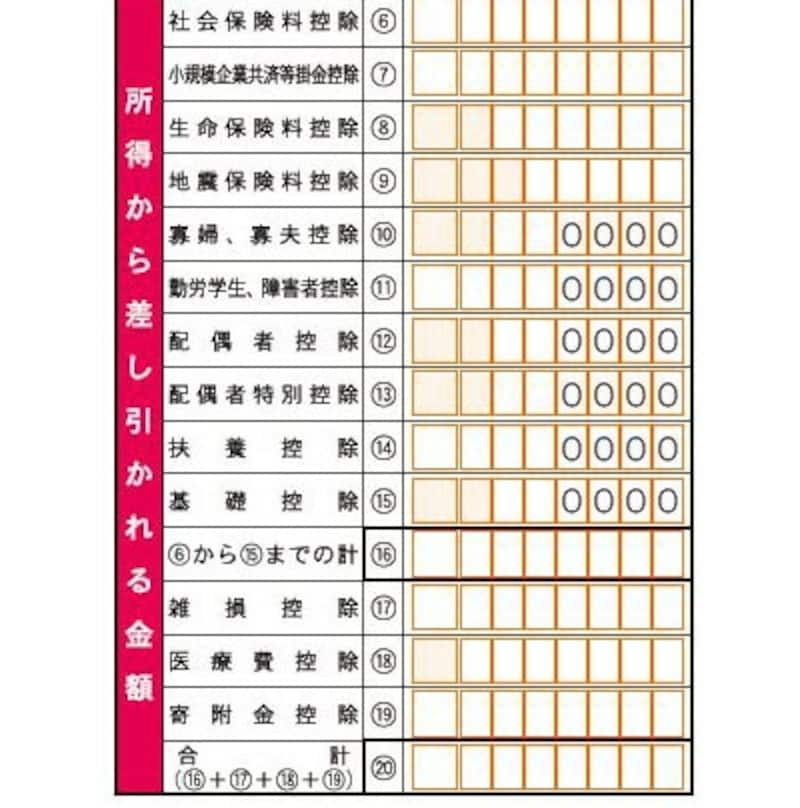

雑損控除・医療費控除・寄附金控除(ワンストップ特例を利用しない場合、以下同じ)の3つが年末調整で処理できない所得控除であることは、実は確定申告書の様式からも明らかです。給与所得者であれば、年末調整後に配られる源泉徴収票の「所得控除の額の合計額」には、上記3つ以外の所得控除を差し引いた金額が記載されています。

確定申告の際は、確定申告書の(16)欄にその金額を転記し、雑損控除(17)・医療費控除(18)・寄附金控除(19)のうち該当するものを追加記入すればOKです(雑損失の繰越控除を受ける場合には、あわせて損失申告も提出する必要があります)。 所得税の大原則は申告納税制度といって、納税者自らが税金の計算をし、申告することになっています。雑損控除・医療費控除・寄附金控除の対象となる人でも、自ら申告しなければ、節税というメリットは受けられません。まずは行動してみることが重要です。

【関連記事】