退職所得は所得税と住民税が源泉徴収される

払いすぎた税金は確定申告で取り戻す!

この源泉徴収された税金の精算は、確定申告で行います。「退職所得の受給に関する申告書」を提出していない人はもちろん、提出している人でも年間所得や所得控除などの状況によっては、所得税を納めすぎていることがあります。その納めすぎた所得税は、確定申告をしてはじめて還付されるのです。

では、退職金に関して確定申告が必要ではない人、したほうがいい人の順に確認していきましょう。

退職後、確定申告する必要がない人

退職所得は勤務年数によって退職所得控除額が多くなるので、定年退職者の場合には退職所得控除額のほうが退職金額より多い、という人も少なくありません。とはいっても源泉徴収される人もいる、というのも事実です。では、退職後、確定申告をしなくてもいい人とはどんな人でしょうか。●退職した同じ年内に新たに就職した人

再就職先で年末調整を行い精算しますので、確定申告をする必要はありません。

サラリーマンの大部分の方は、給与の支払者が行う年末調整によって所得税額が確定し、納税も完了します、から確定申告の必要はありません(国税庁タックスアンサー「No.1900 サラリーマンで確定申告が必要な人」より抜粋)

●退職時に「退職所得の受給に関する申告書」を提出している人

原則確定申告をする必要はありません。しかし年間所得やその他の事情によっては確定申告をすると還付される人(=確定申告をしたほうがいい人)もいます。

退職所得は、原則として他の所得と分離して所得税額を計算します。なお、退職手当等の支払の際に「退職所得の受給に関する申告書」を提出している人の場合は、退職手当等の支払者が所得税額を計算し、その退職手当等の支払の際、所得税の源泉徴収が行われるため、原則として確定申告は必要ありません(国税庁タックスアンサー「No.1420 退職金を受け取ったとき(退職所得)」より抜粋)

退職後、確定申告をしたほうがいい人

次の2つのケースに当てはまる人は、退職後、確定申告をする価値があります。●退職時に「退職所得の受給に関する申告書」を提出しなかった人

この申告書を提出しなかった人は、退職所得控除を受けず退職金の支給額に対して20%の所得税が源泉徴収されています。精算するためには、退職所得の受給者本人が確定申告をする必要があります。

「退職所得の受給に関する申告書」の提出がなかった人の場合は、退職手当等の支払金額の20.42%が源泉徴収されますが、退職所得の受給者本人が確定申告を行うことにより税額の精算をします(国税庁タックスアンサー「No.1420 退職金を受け取ったとき(退職所得)」より抜粋)

給与から源泉徴収される所得税額は、前年と同程度の所得が毎月あると想定し算出されます。したがって、年の途中(特に年の前半)で退職し同年中に再就職しなかった人の場合は、所得税を納めすぎている可能性が考えられます。

退職年の所得が少ない場合、退職後に支払った国民年金保険料や国民健康保険料などを含めた社会保険料控除や生命保険料控除、配偶者控除、扶養控除、基礎控除などの様々な所得控除を給与所得から控除しきれないことがあります。

このとき、退職所得を確定申告すると、差し引くことができなかった所得控除を退職所得から引くことができ、その結果「退職所得の源泉徴収税の還付を受ける」ことになります。「退職所得の還付」には、このケースが多いようです。

退職して再就職していない人、賃貸オーナーで赤字の人も

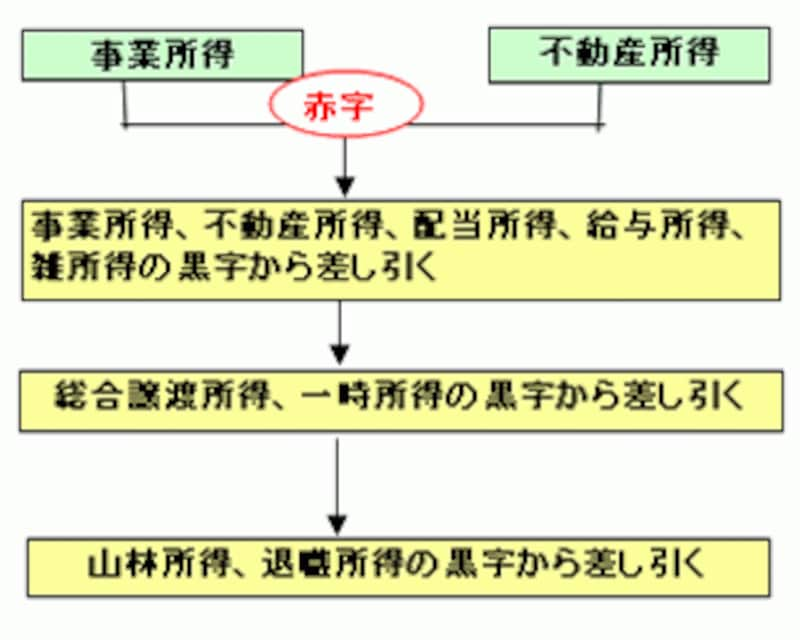

退職後に開業した人やワンルームなど不動産賃貸のオーナーになった人の中には、赤字になった人も少なくないと思います。事業所得や不動産所得の赤字は、まず給与所得や配当所得・雑所得などと損益通算し、それでもまだ赤字の場合は退職所得と損益通算します。退職年の給与所得が多くても、このようなケースでは、給与だけでなく退職所得から源泉徴収された所得税が還付されることも考えられます。

翌年度の住民税や国民健康保険料などに影響する

この確定申告によって確定した所得が、翌年度の住民税や国民健康保険料などの社会保険税の算出の基準になります。現状は、所得が低い場合、住民税や社会保険税の負担が所得税より重くなります。確定申告は、源泉徴収税の還付を受けると同時に、次年度の住民税や社会保険税の軽減のためでもあるのです。【参考】確定申告で社会保険料の免除・軽減も決まる

というわけで、退職した人はとりあえず確定申告の試算をしてみませんか。確定申告するかしないかは、その後決めればいいことですから。

確定申告の期間は、翌年の2月16日~3月15日の1カ月間(年によって前後します)。ただし還付申告は翌年の1月1日から可能です。確定申告期間中、税務署は混みますので、早めの申告をおすすめします。ゆっくりと相談にも乗ってもらえますよ。

【参考】退職金の確定申告書の作成手順