ドルコスト平均法は、積立投資の平均購入単価を平準化できる

投資の醍醐味は、「安値で買い、高値で売る」。これにつきますが、「安値がいつ、いくらなのか」「高値がいつ、いくらなのか」は、投資のプロでも振り返ってみないとわからないのです。ましてや投資初心者は、安値と思いつつまだ安くなると思っているうちに、価格が上昇して買い時を逃してしまう。高値と思いつつも、まだ高くなると思っているうちに売り時を逃してしまう。そんなことを繰り返しているうちに、投資機会を逃し、投資意欲をなくしてしまうものです。

そんな投資初心者におすすめなのが積立投資です。どんな投資商品にも価格変動があります。日々価格が上下するなかで、買い時や売り時を決断するのはなかなか難しいこと。それを機械的に、毎月決まった額で同じ銘柄を買い付けていき、価格変動リスクを抑える投資法が「積立投資」なのです。

価格が安いときは多く、価格が高いときには少なく買い付けるため、結果的に平均購入単価を抑えることができます。このときに使われるのが「ドルコスト平均法」。積立が可能な投資商品には、投資信託、るいとう(株式累積投資)、純金(銀、プラチナ)積立、外貨MMFなどがあります。商品性は異なりますが、積み立ての考え方は、いずれも同じです。

最近注目を集めている「個人型確定拠出年金(iDeCo)」や「つみたてNISA」も同じです。

投資信託を定量購入した場合と、定額購入した場合を比較

ドルコスト平均法がどんな仕組みなのか、下の図表で見ていきましょう。同じ投資信託を、以下の2つの方法で毎月買い付けたとします。【定量購入】決まった数量を買い付ける→購入価格は毎月変わる

【定額購入】毎月1万円と決まった金額で買い付ける→購入口数は毎月変わる

※個人型確定拠出年金は、毎月一定額の掛金で、投資配分を決めるので、定額購入と同じ 投資信託は毎日基準価額が変動しますが、積立投資の場合は、証券会社や銀行などの販売会社が決めた日(たとえば毎月末など)に、指定された金額(または口数)で買付を行います。

上の図表のように、1口あたりの基準価額が仮に1000円、800円、1100円……と変動していったとします。一定の口数を買い付けていく定量購入の場合は、最終的に60口を6万円で購入したことになり、1口あたりの平均購入価格は1000円です。

一方、定額購入の場合は、定量購入と同じ6万円の投資額で61口購入できています。1口あたりの平均購入価格は983円。つまり、定額購入のほうが、安く購入できたということになります。

定額購入であれば、価格が下がったときにがっかりするのではなく、多く買えたと考えることができ、価格が上がったときには少ししか買えませんから、高値づかみを避けることができたと考えればよいのです。最終的な利益は、売却時の価格によりますが、少なくとも購入価格を平準化する効果が「ドルコスト平均法」にはあるのです。

ドルコスト平均法は必ず儲かる仕組みなのか?

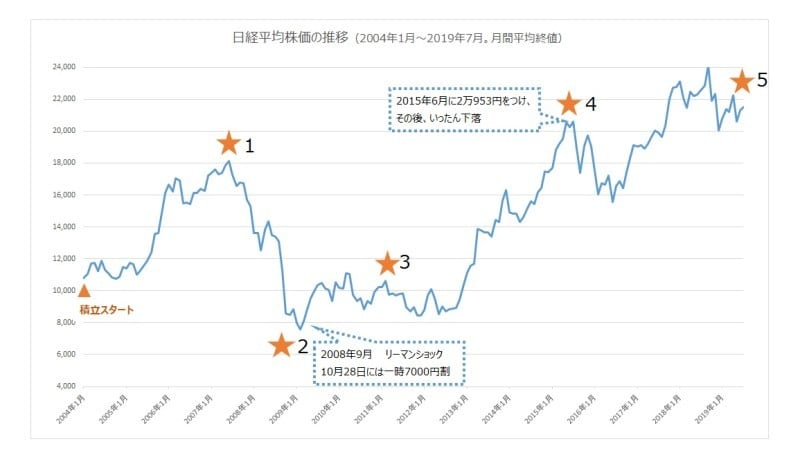

では、ドルコスト平均法を使った積立投資であれば、必ず儲かるのかといえば、そうではありません。ドルコスト平均法は、あくまでも購入単価を平準化する仕組みにすぎません。価格変動をしながらも、右肩上がりで価格が上昇すれば利益が期待できますが、右肩下がりだと購入口数(株数、金であればグラム数)は増えるものの、価格が一向に上がらなければ、結果的には損失の傷口を広げ、損失確定を先延ばししたことになってしまいます。仮に、日経平均をドルコスト平均法で毎月1万円積み立てをしたとしましょう。15年前の2004年1月に積み立てをスタートし、毎月1万円で日経平均を買い続けていたら、現在に至るまでにいろいろなケースが考えられます。15年前の2004年は、いわゆる「ITバブル崩壊」から、ようやく上昇局面に転じ始めたころ。

その後、2008年9月に起きた「リーマンショック」で、世界的な株安により日経平均も急落。同年10月28日には、取引時間中に7000円割れという事態に陥りました。その後、翌年の2月の平均終値は7568円をつけ、しばらくは8000円台から1万円台の水準で長い間推移していました。

転機は周知の通り、第2次安倍政権の誕生。それ以降の株価推移は文字通り右肩上がりとなり、2015年6月には2万953円まで上昇しました。しかしその後、チャイナショックで日経平均は下落。2016年には英国のEU離脱報道に加え、米国大統領選の結果により、1日で1000円超の下落、翌日にはV字回復と、目まぐるしい展開がありました。

そして、米国経済の好調の影響を受け、日経平均株価は再び上昇。2018年9月平均終値で、2万4000円台までに回復したのです。これがピークでいったん下降し、2万~2万2000円台で推移しているのが、現在の状況です。

こうした、15年間の動きのなかで、ドルコスト平均法で積み立てをしていたとしたら、どんなシナリオがあったのか、以下の5つのケースで検証してみます。

■ケース1:高値圏で売却できた(2004年1月~2007年6月)

積み立て開始から右肩上がりで上昇したケース。ドル・コスト平均法では、価格が高い時には買付数量は抑えられてしまうので、3年6カ月後の購入口数は31口にとどまっています。仮にその時にすべてを売却したとしたら、約14万5000円の売却益が得られ、利益率は34.5%でした。

■ケース2:リーマンショックで狼狽売り(2004年1月~2009年2月)

価格変動があるとはいえ、リーマンショックによる株価の下落は、積立投資でどういう影響を与えたのでしょうか。なかには、もっと下がるのではと狼狽売りをした投資家も少なくないでしょう。ケース2は、積立開始から約5年。リーマンショック後に見切りをつけて売却したケースです。62万円の投資額に対して、その時点での評価額は36万円。売却していれば、マイナス41.8%の損失となっていました。

■ケース3:1万円台から抜け出せないと考え売却(2009年1月~2010年12月)

しかし、ドルコスト平均法を理解していれば、こうした下落局面は、買付の口数を増やす仕組みなので、いずれ価格が上昇すれば、利益が上がると考えます。そこで、リーマンショックの下落時に積み立てをスタートさせたのがケース3です。

長く価格が停滞はしていますが、その間に着実に買付口数は増えていきます。2年の積立後に売却していたら、7%の利益率を得たことになります。価格が停滞していても、売却のタイミングを見逃さなければ、確実に利益を確保できるわけです。

■ケース4:いずれ持ち直すと積み立てを継続(2004年1月~2015年6月)

2004年1月から積み立てを開始。日経平均が2万円まで回復した時点で売却していたら、どうでしょう。リーマンショック前までの水準に戻った2015年6月に売却していれば、約98万円もの売却益が得られました。

■ケース5:長期運用なら儲かるチャンスが増える(2004年1月~2019年7月)

最後に、2019年7月まで積み立てを継続していた場合を見てみましょう。2016年に入ってから大きく下落し、1万7000円台に回復するのに時間がかかりました。こうしたなかでも、着実に積み立て元本を増やした結果、2019年7月に売却したとすれば、約115万円もの利益を得られたわけです。実に61.8%もの利益率です。リーマンショックをはじめ、何度も訪れた株価下落局面を乗り越えた人だけが、大きな果実を得られるのです。

※ここまでの試算については、手数料、税金などのコストは考慮していません。

投資に「たられば」は無意味……100点ではなく合格点を目指す

積立ではなく一度に買っていたら、もっと儲かったのでは?と多くの人は考えます。確かに安値で買い、高値で売れれば、そのほうが大きな利益が得られます。しかし、冒頭で触れたように、「あのときに買っていれば」「あのときに売っていれば」「まとまった資金があれば」は、投資ではタブーです。投資で「たられば」は無意味なのです。「買い時がわからない」「売り時がわからない」「そんなにまとまった資金がない」。これが投資初心者の本音ではないでしょうか。

積立投資は、一度決めてしまえば、自動的に同じ銘柄を買い付けてくれるシステムです。最初の銘柄選びが重要ですが、少額&長期でコツコツと資産を形成したいという人に向いている投資法なのです。最大の利益を目指すのではなく、自分で決めた合格点を目指す投資法です。それを支えているのが、「ドルコスト平均法」というわけです。

ただし、ドルコスト平均法ならどんな銘柄でも儲かるわけではありません。価格変動しながらも成長が見込める銘柄であることが必要条件です。しかし、その銘柄選びもなかなか難しいこと。

なので、一度にまとまった資金で限られた銘柄に投資をするのではなく、複数の銘柄で積立投資をすれば、資産全体で投資成果を見ていくことができるのです。運用がうまくいかなければ、積み立ての中止/売却/他の銘柄への乗り換えといったことも、複数銘柄を持っていれば判断しやすくなるでしょう。

ドルコスト平均法のメリット・デメリットまとめ

以下に、ドルコスト平均法のメリット・デメリットをまとめておきました。積立投資のご参考にしてください。■メリット

- 価格上昇・下落、どちらの局面でもスタートできる

- 日々の価格変動に一喜一憂せず、投資にチャレンジできる

- 購入単価を平準化できるので、高値づかみを回避できる

- 毎月、買付コストがかかり、一度に買付をするより割高になる

- 下落が続き、回復の見込みがない銘柄では、損失の先送りになる可能性も

- 価格変動に鈍感になりがち。定期的なチェックは必須

【関連記事】